تریگر چیست و انواع آن کدام است؟ مزایا و معایب استفاده از تریگر در تحلیل تکنیکال چیست؟

تریگر (Trigger) واژهای پیچیده در بورس و بازارهای مالی است که کاربرد آن در معاملات و تحلیل تکنیکال بازار فارکس هنوز برای بسیاری از افراد کاملا شناخته شده نیست. تحلیل تکنیکال یکی از روشهای رایج تحلیل داراییها در بازارهای مختلف است. تحلیلگران و معاملهگران با کمک ابزارهای گوناگون و زیادی که در این بستر وجود دارد، میتوانند بهترین نقاط ورود و خروج از معاملات را شناسایی کنند.

در این مقاله، تلاش میکنیم تا به طور کامل، یکی از مفاهیم و ابزارهای مهم مورد استفاده در تحلیل تکنیکال با عنوان تریگر را مورد بررسی قرار دهیم، ابزاری که به طور خاص، به یافتن نقاط حساس برای خرید و فروش دارایی یا سهام مورد نظر ما کمک میکند.

تریگر چیست؟

واژه تریگر (Trigger) یکی از مفاهیم رایج در بستر تحلیل تکنیکال بوده و در لغت به معنی ماشه است اما در تحلیل تکنیکال و معاملهگری، به نقاط یا سطوحی گفته میشود که ما بر اساس نوع استراتژی معاملاتی و تحلیلهایی که انجام دادهایم، در آن محدودهها، به معاملات وارده شده یا از آنها خارج میشویم. به عبارت دیگر، تریگر همان نقاط حساس در نمودار داراییهای مختلف برای ورود و خروج سرمایهگذار است.

در واقع، فعالان بازارهای مالی مختلف، مانند بازار فارکس، تریگر را به عنوان مجموعهای از نشانهها تعریف میکنند که با شناسایی آن در روند معاملات دارایی مورد نظر، میتوانند سیگنال ورود و خروج را دریافت نمایند. به همین دلیل، توصیه میشود که هرکس مفهوم تریگر را بر اساس استراتژی معاملاتی خود تعریف کند تا در دورههای زمانی مشخص، بتواند از مزایای آن استفاده نماید. برای مثال، معاملهگری پس از وقوع شرایط زیر، آن را به عنوان تریگری برای ورود به معامله و خرید در نظر میگیرد:

ایجاد شکست صعودی میان خط اندیکاتور RSI و سطح 30

رویدادهای اقتصادی مهم – یک کلیک تا اطلاعات کامل!

آیا تریگر تنها برای ورود به معامله است؟

یکی از تصورات غلط رایج درمورد مفهوم تریگر این است که تنها برای ورود به معامله مورد استفاده قرار میگیرد. اما همانطور که پیش از این گفته شد، از تریگر برای ورود و خروج از معامله استفاده میشود. در واقع، لازم است ما به عنوان یک معاملهگر حرفهای، مجموعه قوانین مشخصی برای تمام اقدامات خود داشته باشیم. زیرا ممکن است بعد از ورود به معامله در بهترین سطوح ممکن و حرکت بازار در جهت مورد نظر ما، روند قیمت پس از مدتی معکوس شده و معاملهای سودآور به پوزیشنی زیانده تبدیل شود.

بنابراین، لازم است برای خروج از معاملات نیز، تریگرهای مشخصی داشته باشیم. تریگر جزء لاینفک هر استراتژی معاملاتی به شمار میرود. در دورههای مختلف آموزش فارکس، همواره بر لزوم تدوین یک استراتژی معاملاتی شخصی برای هر معاملهگر در بازارهای مالی تأکید شده است. مولفههای اصلی یک استراتژی کامل معاملاتی شامل نقاط (تریگر) ورود، خروج و سیستم مدیریت سرمایه هستند.

به بیان دیگر، تدوین یک استراتژی معاملاتی بدون درنظر گرفتن تریگر های دقیق برای ورود و خروج بیمعنی بوده و در این شرایط اصلا استراتژی معاملاتی محسوب نمیشود. بنابراین، اگر در حال طراحی یک استراتژی معاملاتی شخصی هستید، طبیعتاً با مفهوم تریگر آشنایی پیدا میکنید.

انواع تریگرها در تحلیل تکنیکال

امروزه، با توسعه و گسترش بازارهای مالی مختلف، ابزارهای گوناگون و متعددی در تحلیل تکنیکال مورد استفاده قرار میگیرند و معاملهگران از روشهای مختلفی برای تحلیل نمودار قیمت داراییهای مورد نظر خود استفاده میکنند؛ در نتیجه، تریگرهای آنها نیز با یکدیگر تفاوت دارد. از آنجا که معاملهگران از ابزارهای مختلفی در تحلیل تکنیکال خود استفاده میکنند، ممکن است برخی از معاملهگران به صورت همزمان، تریگرهای متفاوت و معکوسی نسبت به یکدیگر داشته باشند.

برای مثال، شاید تریگر ورود ما برابر با تریگر خروج معاملهگر دیگری باشد. علاوه بر این، اگر معاملهگری به صورت تحلیل چند زمانی (Multi Time Frame Analysis) اقدام به تحلیل و معامله کند، دوره زمانی کوچکتر به عنوان زمان تریگر در نظر گرفته میشود چون او در نموداری با چارچوب زمانی بزرگتر اقدام به تحلیل کرده و تریگرهای معاملاتی را در نمودار با تایم فریم کوچکتر پیدا میکند. در این قسمت، به نمونههایی از تریگرهای ورود و خروج بر اساس ابزارهای مختلف و نمودارهای بازار سهام تهران اشاره میکنیم:

1. اندیکاتورها

اندیکاتورها یکی از محبوبترین و رایجترین ابزارهای مورد استفاده در تحلیل تکنیکال هستند. اندیکاتورها دارای انواع مختلفی هستند و معاملهگران با استفاده از آنها میتوانند بهترین نقاط ورود و خروج خود از معاملات را تشخیص دهند. برخی از اندیکاتورهای مهم مورد استفاده در بازارهای مالی عبارتند از اندیکاتور مکدی MACD، شاخص قدرت نسبی (اندیکاتور RSI)، اندیکاتور CCI، میانگین متحرک ساده (SMA)، باندهای بولینگر (Bollinger Bands)، و اندیکاتور پارابولیک اس ای آر (Parabolic SAR).

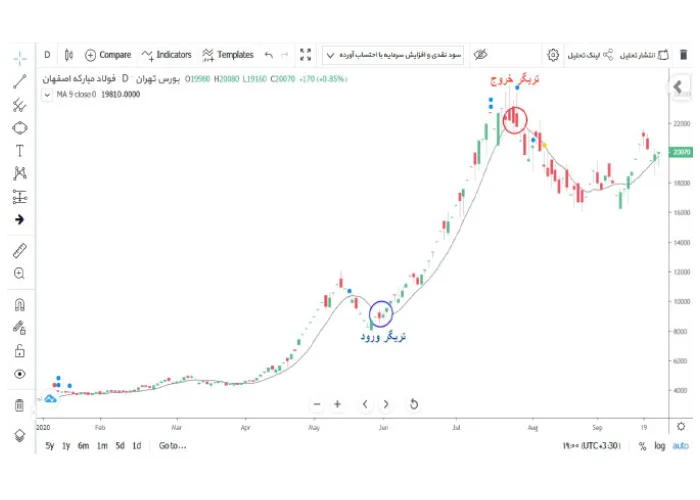

در نمودار زیر، از اندیکاتور میانگین متحرک ساده در بازه زمانی 9 روزه استفاده شده است. همانطور که مشخص است، دو نقطه یا سطح مناسب برای ورود و خروج از سهم در این دوره زمانی تعیین شده که به عنوان تریگر ورود و تریگر خروج در نظر گرفته میشوند. این نمودار مربوط به شرکت فولاد مبارکه اصفهان بوده و در آن شکست صعودی قیمت اندیکاتور تریگر ورود است. در طرف مقابل، شکست نزولی قیمت به عنوان اندیکاتور یا تریگر خروج از معامله در نظر گرفته میشود.

2. پولبک

بسیاری از تریدرها عقیده دارند پولبک (Pullback) یکی از کمریسکترین روشهای ورود به معامله محسوب میشود. به عبارت دیگر، پولبک به حالتی گفته میشود که معاملهگر در شرایط ایدهآل از نظر ریسک و بازده، وارد پوزیشن معاملاتی گردد. در واقع، پولبک به معنی آغاز یک روند صعودی یا نزولی خفیف در روند قیمتی یک دارایی است.

پولبک میتواند در روندهای صعودی یا نزولی ایجاد شود. پس از شروع یک روند صعودی، برخی سهامداران ممکن است آن را موقتی در نظر گرفته و شروع به فروش کنند. در این حالت، سهام یا دارایی دوباره نقطه حمایتی پیشین خود را لمس میکند و باز به روند صعودی برمیگردد. این رفتار قیمتی دارایی پولبک نامیده میشود. چگونگی استفاده از پولبک به عنوان تریگر معاملاتی در نمودار شرکت ملی صنایع مس ایران نیز کاملاً مشخص است. با استفاده از دو فرصت پولبکی موجود، امکان ورود به معامله با کمترین حد زیان و بیشترین میزان سوددهی وجود دارد.

3. شکست

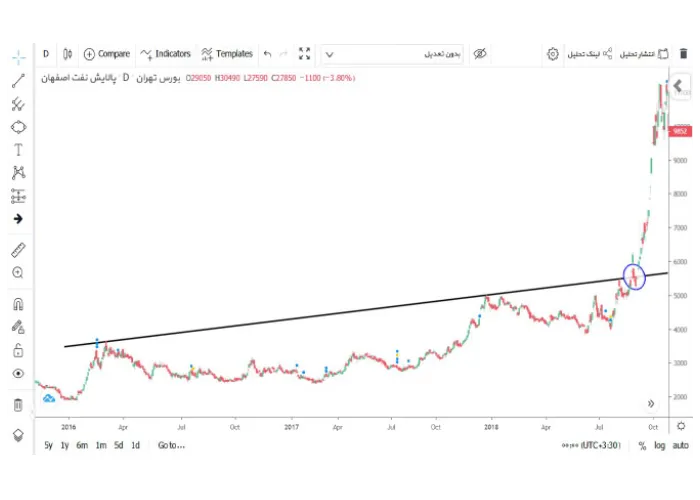

پولبک و شکست در نمودار داراییهای مختلف تا حدی شبیه به یکدیگر هستند. هنگامی که قیمت یک دارایی با شکست مواجه میشود، این شکست تحت شرایط خاص با سرعت زیادی به حرکت خود ادامه میدهد. البته ظهور الگوهای شکست جعلی نیز غیرقابل انکار است. با این حال، بسیاری از معاملهگران ترجیح میدهند که در زمان بروز شکستهای قیمتی وارد معامله شده و منتظر بازگشت قیمت نشوند. همانطور که در نمودار زیر مشخص است، پس از شکست قیمت، یک تریگر ورود قوی به دارایی ایجاد شده است.

نمودار بالا مربوط به نماد پالایش نفت اصفهان است. بعد از شکست خط روند سقف نسبتاً طولانی مدت، یک شکست صعودی ایجاد شده و تریگر ورود برای معاملهگران مبتنی بر شکست فعال میشود. نکته قابل توجه این است که در جریان این شکست، یک پولبک نیز ایجاد میشود.

4. الگوی قیمت

مانند اندیکاتورها، الگوهای قیمتی نیز از تنوع و طرفداران بسیاری برخوردار هستند. با استفاده از الگوی قیمتی، معاملهگران میتوانند روند تغییرات قیمت دارایی مورد نظر خود را پیش بینی کنند. برخی از این الگوها عبارت هستند از الگوی سر و شانه، الگوی کف و سقف دوقلو، الگوی پرچم، الگوی مستطیل و غیره.

در نمودار شرکت خدمات انفورماتیک (نماد: رانفور)، الگوی پرچم صعودی مشخصی وجود دارد و تریگر ورود به معامله بر اساس شکست صعودی بین قیمت و لبه بالایی پرچم تعریف شده است. تریگر ورود به معامله بر اساس شکست صعودی بین قیمت و لبه بالایی پرچم ایجاد شده است. با وجودی که این نوع تریگر بر مبنای شکست قیمت ایجاد میشود، اما وجود یک الگوی قیمتی معتبر دلیل اصلی ورود به پوزیشن خرید است.

5. کندل استیک

معامله گران در بازارهای مالی مختلف میتوانند از سه نوع نمودار خطی، میله ای و شمعی یا کندل استیک (Candle Stick) استفاده کنند. در میان این نمودارها، کندل استیک به خاطر برخورداری از مزایای متعدد، بیشتر مورد توجه معاملهگران قرار گرفته است. از مزایای کندل استیک میتوان به استفاده راحت و تشخیص روند صعودی یا نزولی سهم به طور مجزا اشاره کنیم.

برای استفاده از نمودارهای شمعی، چند شرط باید وجود داشته باشد. اولین شرط این است که تغییرات قیمتی سهم از روندی صعودی یا نزولی برخوردار باشد. به صورت کلی، کندل استیک ها از یک بدنه و سایه پایینی و بالایی تشکیل میشوند. کندل استیک ها دارای الگوهای گوناگونی هستند که برخی از آنها عبارتند از الگوی ماروبوزو، دوجی، دوجی پایه بلند، دوجی سنگ قبر، چکش و الگوی کندل چکش معکوس. همان طور که در نمودار زیر مشاهده میکنید، یک الگوی پوشای صعودی در روند نمودار به عنوان تریگر ورود مشخص شده است.

مزایای استفاده از تریگر (Trigger)

همان طور که در ابتدای مقاله گفته شد، معامله گران فعال در بازارهای مالی تریگر را به عنوان مجموعهای از نشانهها تعریف میکنند که با شناسایی آن در روند معاملات دارایی مورد نظر، میتوانند سیگنال ورود و خروج دریافت کنند. تریگرها از تنوع زیادی برخوردار هستند و هم برای ورود به معامله و هم برای خروج از آن مورد استفاده قرار میگیرند. برخی از مزایای استفاده از تریگر عبارت هستند از:

- افزایش قدرت تصمیم گیری و کاهش میزان ریسک: تریگر ورود و خروج به معاملهگر کمک میکند تا با دقت بیشتری تصمیم گیری کرده و از گرفتن تصمیمات احساسی و هیجانی اجتناب کند. به این ترتیب، میزان ریسک سرمایه گذاری تا حد زیادی کاهش مییابد.

- به دست آوردن بازدهی بیشتر در معاملات: بر اساس آنچه تا کنون گفته شد، متوجه شدیم تریگر نقطه یا سطحی امن برای معاملهگر است که با شناسایی آن نقاط، بازدهی بیشتری در روند معاملات حاصل میشود.

- تعیین خط روند سهم: استفاده از تریگر ما را قادر میسازد تا خط روند سهم را برای روزهای آینده پیش بینی کنیم. با این وجود، میتوانیم برای نگهداری یا فروش دارایی مورد نظر خود بهتر تصمیم گیری نماییم.

معایب استفاده از تریگر (Trigger)

گاهی اوقات ممکن است تریگرها نتایج دلخواه را به همراه نیاورند. برای مثال، زمانی که روند قیمت یک دارایی در حال اصلاح باشد، اندیکاتور مکدی تریگرهای ورود و خروج متعددی را به معاملهگر نشان میدهد. در این شرایط، انتخاب تریگر ورود و خروج کار سادهای نیست. به همین دلیل، بهتر است برای جلوگیری از تشکیل این حالت، معاملهگر از اندیکاتورهایی استفاده کند که سیگنال خط تریگر را تایید میکند.

علاوه بر این، توصیه میشود برای اطمینان بیشتر از تریگر ورود و خروج در فرآیند تحلیل، از سایر ابزارهای تحلیل تکنیکال نیز استفاده شود. به این ترتیب، نتایج نهایی از اعتبار بیشتری برخوردار خواهند بود.

سخن پایانی

«تریگر چیست؟» در این مقاله، با انواع تریگرها در روند معاملات داراییها در بازارهای مالی مختلف آشنا شدیم. به بیان ساده، تریگرها مجموعهای از نشانهها هستند که با شناسایی آنها، میتوانیم بهترین موقعیتهای معاملاتی برای ورود و خروج از معاملات دارایی مورد نظر خود را پیش بینی کنیم. تریگرها از تنوع زیادی برخوردار هستند و معامله گران باید بر اساس نوع استراتژی معاملاتی خود، از انواع آنها بهرهمند شوند.

لازم به ذکر است استفاده از تریگرها برای انجام معامله در بازارهای مالی نظیر فارکس به تنهایی اعتبار زیادی ندارد؛ به همین خاطر، توصیه میشود برای کسب اطمینان بیشتر، حتما به صورت همزمان از سایر ابزارهای تحلیل تکنیکال نیز استفاده شود. علاوه بر این، تریگرها در الگوهای مشخصی مانند الگوهای قیمتی، دارای تنوع زیادی هستند و برای شناسایی آنها نیاز است که به کلیه مفاهیم و تکنیکهای تحلیل سهام یا داراییها در بازارهای مالی مختلف مسلط باشیم.

سوالات متداول

تریگر در ترید چیست؟

قیمت تریگر نقطه ایست که در آن سفارش خرید یا فروش شما برای پردازش در اختیار سرورهای صرافی قرار می گیرد. به عبارت دیگر، به محض اینکه قیمت سهام به قیمت تریگری که شما انتخاب کرده اید برسد، سفارش به رایانه های بورس ارسال می شود.

تفاوت بین تریگر و قیمت چیست؟

قیمت محدود، قیمتی است که سهام در آن خرید یا فروخته می شوند. اما قیمت تریگر، قیمتی است که سرورهای صرافی شما را وادار به خرید می کنند.

عالی بود . یکی از مهمترین مباحث معامله گری هست