در بازارهای مالی، سرمایه گذاران همواره در جستجوی راهبردهایی هستند که به آنها امکان میدهد از پس پیچیدگیهای بازار برآیند و سودآوری خود را به حداکثر برسانند. یکی از روشهایی که به دلیل کاربردی بودن و قابلیت اتکا بالا، به شهرت رسیده، تکنیکی است که از ظرافتهای تحلیل تکنیکال برای شناسایی فرصتهای خرید استفاده میکند. این رویکرد، معروف به الگوی فنجان و دسته (Cup and Handle Pattern)، اساساً بر تشخیص الگوهای قیمتی خاص در نمودارهای سهام متکی بوده که نشان دهنده دورههای اصلاح قیمت و سپس از سرگیری روند صعودی است.

این الگو، که ظاهراً شبیه به فنجانی با دسته است، به عنوان یک سیگنال مثبت برای سرمایهگذاران تلقی میشود، زیرا نشان دهنده پتانسیل بازار برای شروع یک حرکت صعودی پس از دورهای از استراحت یا اصلاح است. درک این الگو و کاربرد درست آن میتواند کلیدی برای باز کردن درهای موفقیت در بازارهای مالی باشد. پس در ادامه مقاله باما همراه باشید تا این الگو را به طور کامل مورد بررسی قرار دهیم.

الگوی فنجان و دسته در تحلیل تکنیکال چیست؟

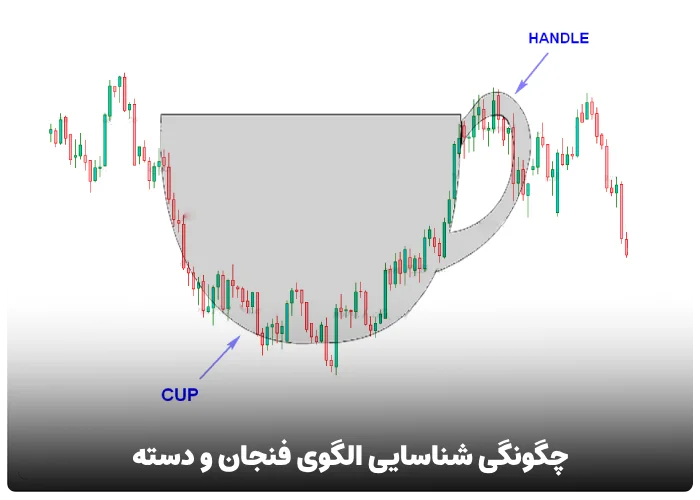

فنجان و دسته یکی از مهمترین الگوهای تحلیل تکنیکال در بازارهای مالی محسوب میشود که نشاندهنده یک دوره اصلاحی در روند قیمت سهم و سپس ادامه روند قبلی آن است. این الگو به شکل فنجانی است که یک دسته در سمت راست آن قرار دارد. بخش فنجان نمایانگر دوره اصلاحی است که در آن قیمت پس از یک روند صعودی یا نزولی، وارد یک دوره تثبیت میشود و به آرامی به سمت پایین حرکت میکند و سپس دوباره به سمت بالا بازمیگردد تا سطح قبلی خود را لمس کند. شکل آن شبیه به نیم دایره است.

بخش دسته در الگوی فنجان و دسته، نشان دهنده یک دوره تصحیح کوتاه مدت در روند قیمت پس از تشکیل فنجان است. این دسته معمولا با حجم معاملات پایینتر همراه بوده و شیب نزولی ملایمی دارد. پس از اتمام تشکیل دسته، انتظار میرود قیمت با شکستن خط مقاومت بالای فنجان، وارد یک روند صعودی جدید شود.

تحلیلگران از الگوی فنجان و دسته برای پیش بینی ادامه روند صعودی پس از دوره اصلاحی استفاده میکنند. به این ترتیب، شناسایی این الگو میتواند فرصتهای خوبی برای ورود به بازار یا افزایش موقعیتهای سرمایه گذاری فراهم آورد. با این حال، مهم است که تحلیلگران سایر عوامل تکنیکال و بنیادی را نیز در نظر بگیرند تا تصمیمات سرمایه گذاری موثرتری اتخاذ کنند.

چگونگی شناسایی الگوی فنجان و دسته

الگوی فنجان و دسته به دلیل شباهت ظاهری به فنجان و دستهای که برای نوشیدن چای یا قهوه استفاده میشود، نامگذاری شده است. در ادامه، ویژگیهای کلیدی این الگو توضیح خواهیم داد:

- تشکیل فنجان: این مرحله نمایانگر دورهایست که در آن فشار فروش کاهش یافته و خریداران به تدریج وارد بازار میشوند. کاهش تدریجی قیمتها به نقطهای میرسد که تقاضا شروع به افزایش میکند و قیمتها را دوباره بالا میبرد. این روند صعودی تا رسیدن به سطح قیمتی ابتدایی فنجان ادامه مییابد. تشکیل صحیح فنجان نشاندهنده آن است که بازار از یک دوره نزولی خارج شده و آماده شروع یک روند صعودی است.

- دسته فنجان: دسته به عنوان یک دوره تصحیح کوتاه مدت در نظر گرفته میشود که پس از تشکیل فنجان رخ میدهد. این دوره تصحیح بیانگر آخرین فشار فروش قبل از شروع روند صعودی قوی است. دسته نباید عمیقتر از یک سوم فنجان باشد، زیرا عمق بیش از حد میتواند نشاندهنده ضعف در بازار و کاهش احتمالی اعتبار الگو باشد.

نکات کلیدی برای شناسایی الگوی فنجان و دسته

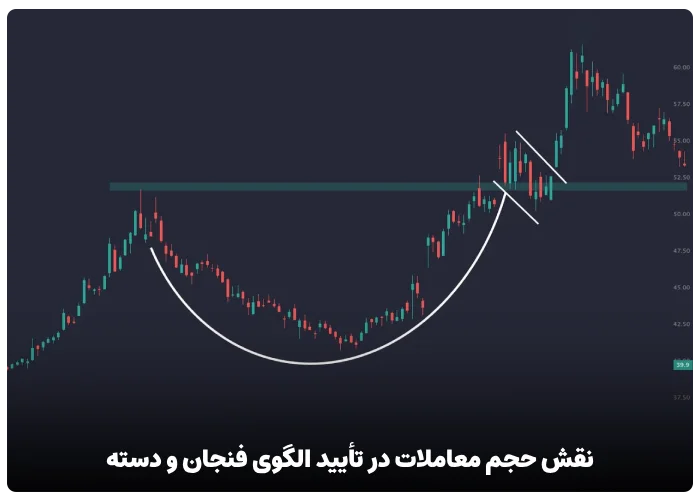

- حجم معاملات نقش مهمی در تایید الگوی فنجان و دسته دارد. کاهش حجم در طول تشکیل فنجان نشاندهنده کاهش علاقه به فروش است. هنگامی که قیمتها شروع به صعود میکند و دسته تشکیل میشود، افزایش حجم معاملات میتواند تاییدی بر قدرت خریداران و آمادگی بازار برای حرکت بعدی باشد. شکست قیمت به سمت بالا با حجم بالا نشاندهنده قدرت روند صعودی است.

- مدت زمان تشکیل الگو میتواند از چند ماه تا یک سال متغیر باشد. الگوهایی با مدت زمان طولانیتر نشان دهنده تثبیت بیشتر در بازار و افزایش احتمال موفقیت در شکست قیمت به سمت بالا هستند. زمان طولانیتر همچنین به سرمایه گذاران فرصت میدهد تا الگو را به دقت بررسی کنند و تصمیم گیریهای آگاهانهتری داشته باشند.

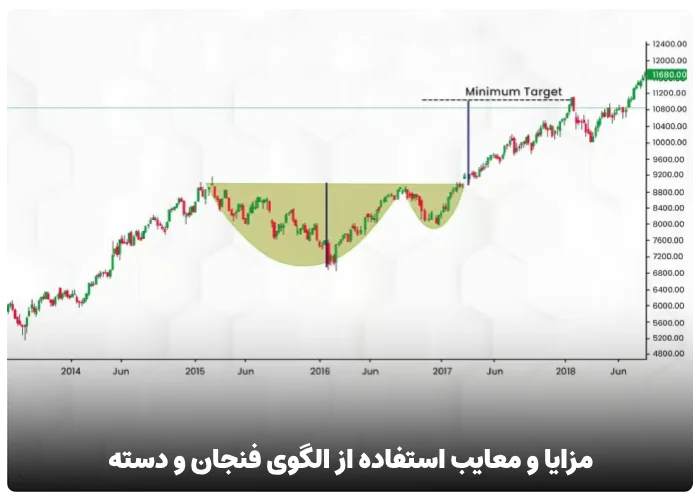

- پس از تکمیل الگو و شکست به سمت بالا، سرمایه گذاران میتوانند با اندازه گیری عمق فنجان یک هدف قیمتی مشخص کنند. این روش به سرمایه گذاران کمک میکند تا سود احتمالی خود را برآورد کنند و استراتژیهای خروج یا ورود به معاملات را برنامه ریزی نمایند. تعیین هدف قیمتی از طریق این روش میتواند به بهبود تصمیم گیری در معاملات کمک کند.

نقش حجم معاملات در تأیید الگوی فنجان و دسته

نقش حجم معاملات در تأیید الگوی فنجان و دسته یکی از مؤلفههای کلیدی است که تحلیلگران بازار سرمایه برای تایید صحت و قدرت این الگو به آن توجه میکنند. این الگو نشاندهنده دورهای از تثبیت قیمت پس از یک روند صعودی، دنبال شده توسط یک روند صعودی دیگر است که میتواند فرصتهای خرید را برای سرمایه گذاران فراهم کند.

حجم معاملات، به عنوان یک شاخص از میزان فعالیت بازار، نقش مهمی در تایید الگوی فنجان ایفا میکند. در فاز تشکیل فنجان، انتظار میرود که این حجم کاهش یابد، زیرا این دوره نمایانگر یک تصحیح قیمتی در بازار است و علاقهمندی سرمایهگذاران به خرید و فروش کمتر میشود. این کاهش در حجم معامله با تداوم دوره تصحیح و تثبیت قیمت همراه است.

در مرحله تشکیل دسته، که قیمتها شروع به حرکت صعودی مجدد میکنند، انتظار میرود که حجم معاملات افزایش یابد. این افزایش حجم نشاندهنده بازگشت علاقه و اطمینان سرمایهگذاران به بازار و خاصه به سهم مورد نظر است. بنابراین، حجم معاملات بالاتر در این مرحله به عنوان یک نشانه مثبت و تایید کننده قدرت الگوی فنجان و دسته تلقی میشود.

هنگامی که الگو تکمیل میشود و قیمتها برای شکستن مقاومت و رسیدن به سطوح بالاتر حرکت میکنند، حجم معاملات باید به طور قابل توجهی افزایش یابد. این افزایش قابل توجه در حجم معاملات نشاندهنده تایید قدرت بازار و احتمال ادامه روند صعودی است. در نهایت، توجه به حجم معاملات در تمام مراحل تشکیل الگوی فنجان و دسته برای تحلیلگران و سرمایه گذاران اهمیت زیادی دارد، زیرا میتواند نشاندهنده قدرت یا ضعف الگو و احتمال موفقیت آن در بازار باشد.

مزایای استفاده از الگوی فنجان و دسته

- واضح و قابل تشخیص: از آنجایی که الگوی فنجان و دسته، یک دوره اصلاحی (فنجان) و یک دوره تثبیت قیمت (دسته) را شامل میشود، این الگو به وضوح در نمودارهای قیمت قابل مشاهده است. این ویژگی به تحلیلگر امکان میدهد که بدون نیاز به استفاده از ابزارهای تکنیکال پیچیده، فرصتهای معاملاتی را شناسایی کند.

- پیش بینی قیمت هدف: با استفاده از عمق فنجان، میتوان قیمت هدف را پس از شکست سطح مقاومتی که توسط دسته تعیین شده، تخمین زد. این امر به معاملهگران امکان میدهد که پتانسیل سود از یک موقعیت معاملاتی را پیش بینی کنند و به طور مؤثری نقاط خروج از معامله را تعیین نمایند.

- انعطاف پذیری: این الگو در انواع بازارها و داراییها کاربرد دارد و میتواند در بازههای زمانی مختلف، از دقیقهای تا روزانه و حتی بلندمدت، مورد استفاده قرار گیرد. این انعطاف پذیری به معاملهگران اجازه میدهد تا در شرایط متفاوت بازار از الگوی فنجان و دسته استفاده کنند.

معایب استفاده از الگوی فنجان و دسته

- نیاز به صبر و زمان: تکمیل شدن الگوی فنجان و دسته میتواند زمانبر باشد. در برخی موارد، تشکیل کامل الگو ممکن است ماهها به طول انجامد. این امر میتواند برای معاملهگرانی که به دنبال سودهای سریع هستند، نامناسب باشد و به صبر و تحمل بالایی نیاز دارد.

- احتمال خطا: همچون سایر روشهای تحلیل تکنیکال، الگوی cup and handle نیز ممکن است به اشتباه تفسیر شود، خصوصاً اگر تنها بر اساس ظاهر الگو و بدون در نظر گرفتن سایر عوامل مانند حجم معاملات و روند کلی بازار مورد استفاده قرار گیرد.

- محدودیت در شرایط بازار: این الگو بیشتر در بازارهایی که روند صعودی دارند بهتر عمل میکند و در شرایط بازار نزولی یا بسیار نوسانی، کارایی آن کاهش مییابد. بنابراین، تشخیص درست نوع بازار برای استفاده موفقیتآمیز از این الگو ضروری است.

تشخیص نزولی یا صعودی بودن الگوی فنجان

تمایز بین الگوی فنجان صعودی و فنجان نزولی به راحتی انجام میشود. از آنجا که الگوی فنجان یک الگوی ادامه دهنده است، با بررسی روند پیش از تشکیل این الگو به راحتی میتوان صعودی یا نزولی بودن آن را تشخیص داد. الگوی فنجان در تحلیل تکنیکال معمولا در روندهای صعودی ایجاد میشود به گونهای که با تشکیل این الگو، روند صعودی در محدوده فنجان و دسته به روندی نزولی مبدل میشود.

عکس این روند در الگوی فنجان وارونه یا معکوس دیده میشود. به عبارت دیگر، این الگو روی روندی نزولی تشکیل میشود. در محدوده الگوی فنجان وارونه یا معکوس، قیمت روندی صعودی در پیش میگیرد. به این ترتیب، بر اساس روند قبلی و بعدی نمودار، میتوانیم ماهیت الگوی فنجان صعودی یا نزولی را تشخیص دهیم.

برای تشخیص دقیقتر الگوی فنجان صعودی یا نزولی، علاوه بر بررسی روند پیشین، توجه به عمق و شکل فنجان نیز حائز اهمیت است. در فنجان صعودی، عمق فنجان نباید بیش از حد باشد، زیرا نشاندهنده نوسانات شدید در بازار است که میتواند پایداری روند صعودی را به خطر بیندازد. همچنین، لبههای فنجان باید تقریباً همسطح باشند تا نشاندهنده تثبیت قیمت در سطح بالایی باشد که پس از آن، با تشکیل دسته، انتظار میرود قیمتها برای حرکت صعودی بیشتر افزایش یابند.

در مقابل، الگوی فنجان نزولی معمولاً دارای عمق بیشتری بوده که نشاندهنده فشار فروش قوی و نوسانات بازار است. لبههای فنجان در این الگو که امکان دارد نامتوازن باشند، نشاندهنده عدم اطمینان و ناپایداری در بازار است. پس از تشکیل الگوی فنجان نزولی، انتظار میرود که قیمتها در مسیر نزولی قرار گیرند.

برای تایید الگوی فنجان صعودی یا نزولی، تجزیه و تحلیل حجم معاملات نیز میتواند کلیدی باشد. در الگوی فنجان صعودی، انتظار میرود که حجم معاملات در بخش پایینی فنجان کاهش یابد و با نزدیک شدن به تشکیل دسته، حجم معاملات افزایش یابد. این افزایش حجم معاملات هنگام شکست قیمت از بالای دسته، تاییدی بر قدرت گرفتن روند صعودی است.

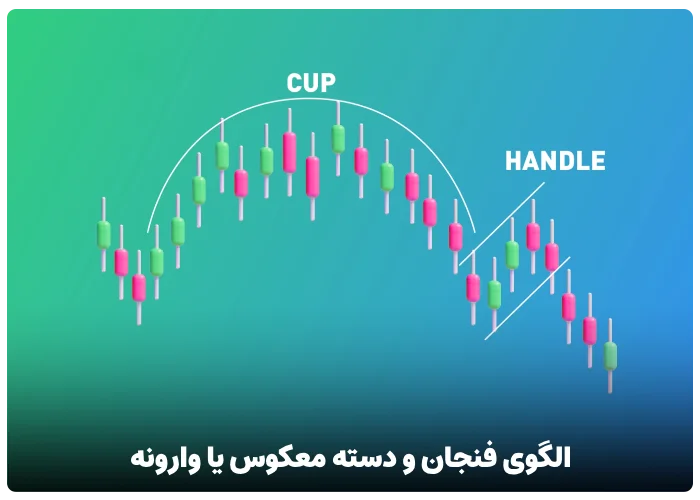

الگوی فنجان معکوس یا وارونه

الگوی فنجان در تحلیل تکنیکال معمولا به شکل فنجانی معمولی دیده میشود، یعنی به صورت فنجانی که روی سطحی قرار گرفته و در تصوری فانتزی، شاید قهوهای نیز در آن ریخته شده باشد. اما در الگوی فنجان وارونه، شکل فنجانی برعکس شده در نمودار دیده میشود، یعنی فنجانی که رو به پایین قرار داشته و نوشیدنی داخل آن هم کاملا ریخته است.

الگوی فنجان برعکس یا وارونه هنگامی شکل میگیرد که قیمت یک سقف در کف قرار داشته باشد، سپس معاملهگران بلافاصله شروع به خرید کنند. این مسئله باعث میشود که نمودار از خط حمایت فاصله گرفته و به سمت بالا برود. با کاهش میزان خرید، نمودار از خط مقاومت یا قله به تدریج فاصله گرفته و به خط حمایت قبلی نزدیک میشود. با وارونه شدن قیمت، میتوان چنین نتیجه گرفت که خریداران سود خوبی به دست آورده و شروع به فروش کردهاند.

بعد از این خرید و فروش ناگهانی که باعث شکلگیری الگوی فنجان در تحلیل تکنیکال میشود، مجددا گروهی از معاملهگران شروع به خرید میکنند. به این ترتیب، نمودار دوباره تا حدودی از خط حمایت فاصله میگیرد اما پیش از این که به نقطه مقاومت برسد، مجددا با فروش همراه شده و به خط حمایت باز میگردد. این خرید و فروش دسته فنجان را در نمودار شکل میدهد. بالاخره، پس از تشکیل الگوی فنجان برعکس، قیمت روند نزولی خود را ادامه خواهد داد.

سخن پایانی

«الگوی فنجان و دسته در تحلیل تکنیکال چیست؟» Cup and Handle Pattern که به خوبی در تحلیل تکنیکال شناخته شده، نه تنها نشان دهنده یک دوره تثبیت پس از یک روند صعودی است، بلکه میتواند به عنوان نشانهای از احتمال بازگشت قدرت به بازار تلقی شود. با این حال، مهم است که سرمایهگذاران و تحلیلگران با دقت به عوامل مختلف موثر بر این الگو توجه کنند و همیشه استفاده از تکنیکهای تحلیل تکمیلی را برای تایید سیگنالهای خود در نظر بگیرند.

همچنین، از آنجا که بازارهای مالی دائما در حال تغییر و تحول هستند، انعطاف پذیری و آمادگی برای سازگاری با شرایط جدید، از ویژگیهای مهمی است که باید در استراتژیهای تجاری خود به کار ببریم. الگوی فنجان و دسته میتواند یک ابزار قدرتمند باشد، اما باید به عنوان بخشی از یک رویکرد جامع به تجزیه و تحلیل بازار، و نه تنها راهنمایی مطلق، مورد استفاده قرار گیرد.

سوالات متداول

چگونه میتوان الگوی فنجان و دسته را تشخیص داد؟

برای تشخیص الگوی فنجان و دسته، باید به دنبال یک دوره تصحیح قیمتی در نمودار باشید که شکلی شبیه به نیمکره (فنجان) ایجاد کند. سپس، باید یک حرکت افقی یا کمی نزولی (دسته) داشته باشد که به دنباله فنجان شکل بگیرد. معمولاً این الگو در انتهای دسته شکسته میشود و روند صعودی ادامه مییابد.

آیا الگوی فنجان و دسته همیشه نشاندهنده ادامه روند صعودی است؟

هر چند الگوی cup and handle معمولاً به عنوان نشانهای برای ادامه روند صعودی تلقی میشود، اما موفقیت آن تضمینی نیست. تحلیلگران توصیه میکنند که از تاییدات دیگر نیز استفاده شود، مانند حجم معاملات برای تایید شکست.

چه مدت زمانی باید برای تکمیل شدن الگوی فنجان و دسته انتظار کشید؟

مدت زمان لازم برای تکمیل شدن الگوی فنجان و دسته میتواند متفاوت باشد، اما معمولاً بین چند هفته تا چند ماه است. مدت زمان بستگی به بازه زمانی نمودار و شرایط بازار دارد.