اندیکاتور ADX چیست و چگونه محاسبه میشود؟ نحوه معامله با شاخص میانگین حرکت جهت دار چگونه است؟ بهترین تنظیمات برای استفاده از Average Directional Index کدام است؟

برخی از اندیکاتورها جهت احتمالی حرکت روند را به ما نشان میدهند، در حالی که برخی دیگر قدرت روند را مشخص میکنند. اندیکاتور ADX جزء دسته دوم محسوب میشود، یعنی جهت روند را به ما نشان نمیدهد، بلکه نمایانگر میزان قدرتمند بودن روندی مشخص است که امکان دارد صعودی یا نزولی باشد. عبارت ADX مخفف Average Directional Index به معنی شاخص میانگین حرکت جهت دار است.

سیستمهای معاملاتی شامل اندیکاتورهای حرکتی جهت دار، توسط ولز وایلدر (Welles Wilder) معرفی شد. با وجودی که وایلدر سیستم جهت دار حرکتی خود را با داراییها و قیمتهای روزانه در ذهن خود طراحی نمود، اما این اندیکاتورها میتوانند درمورد سهام نیز اعمال شوند. حرکتهای مثبت و منفی جهتدار، اساس سیستم حرکت جهتدار را تشکیل میدهند. وایلدر با مقایسه تفاوت بین دو کف متوالی با تفاوت بین سقفهای مربوطه، حرکتهای جهت دار را تعریف کرد.

وایلدر در کتاب خود با عنوان “مفاهیم جدید در سیستمهای معاملاتی فنی” که در سال ۱۹۷۸ منتشر شد، اندیکاتورهای حرکتی جهت دار را معرفی نمود. این کتاب شامل اندیکاتور ATR، پارابولیک سار و RSI نیز میشود. با وجودی که اندیکاتورهای وایلدر پیش از دوران کامپیوتر معرفی شدند، هنوز هم معتبر و قابل استفاده هستند.

اندیکاتور ADX چیست؟

اندیکاتور ADX شاخصی است که نشان میدهد روند مورد نظر ما به طور میانگین، چه میزان قدرت دارد. روند برای ما از اهمیت زیادی برخوردار است زیرا کاری که ما و بیشتر معاملهگران فارکس سعی در انجام آن داریم، دنبال کردن روند است. یکی از مهمترین اهداف تحلیل تکنیکال تشخیص روندهاست، یعنی تشخیص اینکه روند صعودی است یا نزولی، چهقدر قدرت دارد، در چه نقطهای قرار است ضعیف یا قوی شود و در چه نقطهای امکان دارد معکوس شود.

قدرت روند از این جهت اهمیت دارد که بیشتر مواقع، اگر روندی صعودی یا نزولی ضعیف باشد، به سرعت متوقف میشود. به عنوان مثال، اگر ما با تصور اینکه روند صعودی قدرتمندی حاکم شده، با پیش بینی بالا رفتن قیمت اقدام به خرید کرده و به سود مورد نظر خود دست پیدا نکرده باشیم. حتی ممکن است شاهد پایینتر رفتن قیمت از سطحی که در آن ورود کرده و اقدام به خرید کردهایم، بوده و زیان کنیم.

عکس این مسئله نیز وجود دارد، اگر با تصور اینکه روند نزولی قدرتمندی حاکم شده و قیمت قرار است کاهش یابد، دارایی خود را بفروشیم، ممکن است بعدها شاهد افزایش دوباره قیمت باشیم و حتی از حدی که در آن دست به فروش زدهایم، نیز بالاتر رود و ما باز دچار زیان شویم. بنابراین، تشخیص قدرت روند به اندازه تشخیص جهت آن از اهمیت زیادی برخوردار است.

به بیان دقیقتر، اگر با سطح مقاومتی روبرو باشیم و روندی صعودی ایجاد شود، باید بررسی کنیم آیا روند آنقدر قدرتمند است که بتواند سطح مقاومت مذکور را بشکند. یا اگر سطح حمایتی روی نمودار وجود دارد و روندی نزولی ایجاد شده، باید بفهمیم که آیا روند نزولی مذکور میتواند سطح حمایتی را بشکند یا نه. این کار اصلی اندیکاتور شاخص میانگین جهت دار (ADX) است. یعنی در ابتدا، ما با سایر اندیکاتورها، مانند میانگین متحرک و یا با تحلیل نمودار، تشخیص میدهیم که روندی مشخص ایجاد شده، و بعد از تشخیص شکلگیری روند، از Average Directional Index برای تشخیص میزان قدرت آن استفاده میکنیم.

علاوه بر تشخیص قدرت روند، شاخص میانگین حرکت جهت دار میتواند به ما کمک کند تا بفهمیم که آیا روند مشخصی در بازار حاکم خواهد شد یا این که معاملات در یک محدوده مشخص نوسان خواهند کرد و روندی خنثی خواهند داشت. طبیعیست اگر روندهای نزولی و صعودی متوالی را شاهد باشیم که همگی نسبتا ضعیف و ناپایدار هستند، میتوانیم نتیجه بگیریم روند غالب و مسلطی وجود ندارد و روند خنثی در معاملات حاکم است.

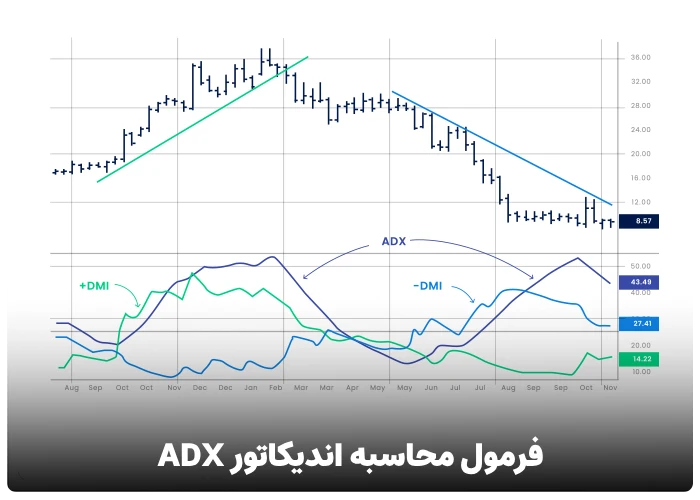

فرمول محاسبه اندیکاتور ADX

برای محاسبه اندیکاتور ADX، به دو اندیکاتور DI+ و DI- نیاز داریم. در واقع، ADX میانگین این دو اندیکاتور دیگر است. نقش اندیکاتورهای +DI و -DI این است که به ترتیب، جهتگیری صعودی یا نزولی قیمت را نشان دهند.

برای محاسبه DI، کافیست در بازه زمانی مورد نظر، بالاترین و پایینترین قیمت را در ابتدای و انتهای آن بازه زمانی بدانیم. ابتدا، بالاترین قیمت فعلی را منهای بالاترین قیمت قبلی میکنیم. مقدار بهدست آمده DI+ است. سپس، کمترین قیمت قبلی را منهای کمترین قیمت فعلی میکنیم و آن را DI- مینامیم.

حال، برای محاسبه خط ADX، ابتدا لازم است تا DX را محاسبه کنیم. برای انجام این کار، قدر مطلق تفاضل DI+ و DI- در بازه زمانی مورد نظر را تقسیم بر مجموع آنها کرده و در صد ضرب میکنیم. برای محاسبه اولین مقدار شاخص میانگین حرکت جهت دار، کافیست مجموع DX را بر دوره زمانی تقسیم کنیم. برای نمونه، در یک دوره زمانی 15 روزه، مجموع 15 دوره از DX را بر 15 تقسیم میکنیم. برای مقادیر بعدی، باید مقدار قبلی ADX را در 14 ضرب و با DX فعلی جمع کرده و مجموع را بر 15 تقسیم کنیم.

هر چه مقدار اندیکاتور به صد نزدیکتر باشد، روند قدرت بیشتری دارد. به همین دلیل، معمولا وقتی ADX از ۲۵ پایینتر باشد، به این معناست که روند چندان قابل اعتماد نیست و احتمال توقف زودهنگام آن زیاد است.

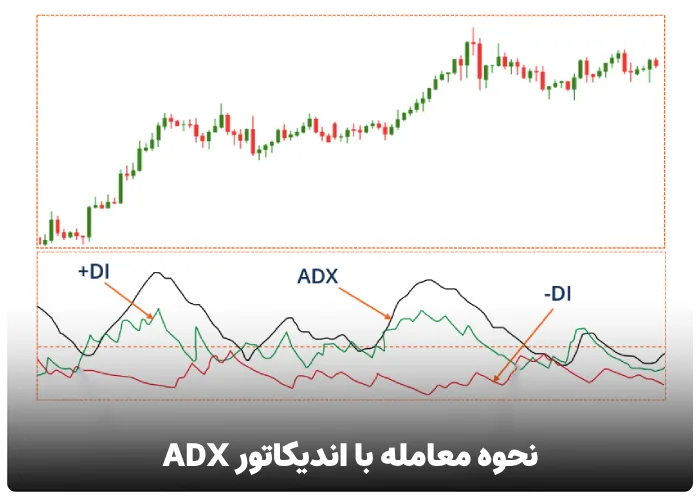

نحوه معامله با اندیکاتور ADX

شاخص حرکت میانگین جهت دار برای ارزیابی قدرت یا ضعف یک روند، و نه جهت واقعی آن، مورد استفاده قرار میگیرد. اندیکاتور ADX از سه عضو مهم تشکیل شده است:

- DI+: اندیکاتور جهت دار مثبت (positive directional indicator)

- DI-: اندیکاتور جهت دار منفی (negative directional indicator)

- خط ADX: شاخص میانگین جهتدار (average directional index)

در حالت کلی، هنگامی که DI+ بزرگتر از DI- باشد، صعود برتری دارد و زمانی که DI- بزرگتر از DI+ باشد، روند نزولی غالب است. در صورتی که نقاط تلاقی این اندیکاتورهای جهتدار با ADX ادغام شوند، یک سیستم معاملاتی کامل خواهیم داشت.

قدرت روند

در سادهترین حالت، اندیکاتور ADX میتواند برای تعیین روند سهام مورد استفاده قرار گیرد. وایلدر میگوید:

“هنگامی که اندیکاتور ADX بالای ۲۵ باشد، یک روند قوی وجود دارد و وقتی زیر ۲۰ باشد، روندی وجود ندارد.”

به نظر میرسد که بین ۲۰ تا ۲۵ یک ناحیه خنثی وجود داشته باشد. با این حال، ممکن است تحلیلگران برای افزایش حساسیت سیگنالها، به تغییر تنظیمات نیاز داشته باشند. لازم است خاطرنشان کنیم شاخص میانگین حرکت جهت دار نیز به دلیل استفاده از روشهای هموارسازی، کمی تاخیر دارد.

جهت روند و نقاط تلاقی

وایلدر برای معامله با اندیکاتورهای حرکتی جهتدار، سیستمی ساده را معرفی نمود. اولین شرط معامله این است که اندیکاتور ADX بالای ۲۵ باشد. این حالت تضمینکننده روند قیمتی است. با این حال، بسیاری از معامله کنندگان ۲۰ را به عنوان سطح کلیدی استفاده میکنند. یک سیگنال خرید زمانی صادر میشود که DI+ به بالای DI- حرکت کند.

علاوه بر این، وایلدر استاپ لاس (Stop Loss) اولیه را بر مبنای کف سیگنال روزانه بنا کرد. تا وقتی که این کف باقی بماند، حتی اگر DI+ به پایین DI- بازگردد، سیگنال همچنان به قوت خود باقی خواهد ماند. زمانی که اندیکاتور شاخص میانگین جهتدار (ADX) افزایش یابد و روند قویتر شود، این سیگنال صعودی نیز بیشتر تقویت میشود.

هنگامی که روند توسعه پیدا کرده و سودآور شود، معاملهگران باید حد ضرر را تعیین کنند و در صورت ادامه حرکت در جهت روند، حد ضرر را در جهت روند تغییر دهند. سیگنال فروش زمانی ارسال میشود که DI- به بالای DI+ حرکت کند و سقف سیگنال فروش روزانه به حد ضرر اولیه تبدیل شود.

آموزش استفاده از اندیکاتور ADX در کنار پرایس اکشن

نکته بسیار مهم در استفاده از تمام اندیکاتورها این است که ابتدا باید به پرایس اکشن (رفتار قیمت) توجه کنیم و ببینیم قیمت در چه وضعیتی قرار دارد. آیا روند آن صعودی یا نزولی است؟ آیا قیمت در بازهای مشخص نوسان دارد و در واقع، بین سطح حمایتی و سطح مقاومتی مشخصی بالا و پایین میرود، یا در محدودهای کوچک متمرکز شده است؟

بعد از اینکه پرایس اکشن را تحلیل کردیم، میتوانیم از اندیکاتورهایی مثل Average Directional Index استفاده کنیم تا بفهمیم، برای مثال، روند صعودی یا نزولی کنونی تا چه حد قدرت دارد و آیا حفظ میشود یا ضعیفتر از آن است که بتوانیم به آن اعتماد کنیم. افزون بر این، میتوانیم به وسیله این اندیکاتور تشخیص دهیم مومنتوم قیمت در چه حد بوده و آیا در حال افزایش یا کاهش است.

بسیاری از اوقات، بهترین فرصتهای معاملاتی در زمانی روی میدهند که قیمت در محدودهای تجمیع شده یا در بازهای گیر کرده باشد، اما سپس، یکی از این سطوح حمایتی یا مقاومتی مهم میشکند. بسیاری از شکستهای نمودار کاذب هستند، و ممکن است به نظر ما برسد یک سطح مقاومت کلیدی شکسته شده و روند صعودی آغاز شده، اما پس از مدتی میبینیم که قیمت دوباره به زیر آن بازگشته است. در چنین شرایطی، اندیکاتور ADX میتواند به ما کمک کند تا قدرت روند را تشخیص داده و شکستهای قابل اطمینان و غیرقابل اطمینان در نمودار را از یکدیگر تشخیص دهیم.

زمانی که روند خاصی را در نمودار تشخیص دادیم، از استراتژیهای مناسب شرایط روندی استفاده میکنیم. به عنوان مثال، فرض کنید روند در کل صعودی است اما در نقاطی، قیمت عقبنشینی میکند یا اصطلاحا پولبک (Pullback) دارد و کاهش مییابد. این نقاط عقب نشینی بهترین موقعیت برای خرید هستند چون پس از آن، قیمت مجدداً در راستای روند کلی، افزایش خواهد یافت.

از سوی دیگر، فرض کنید روند کلی نزولی است اما در نقاطی قیمت عقب نشینی دارد و به طور مقطعی افزایش مییابد. بهترین موقعیت برای فروش همین نقاط عقب نشینی هستند چون پس از آنها قیمت مجدداً به دنبال روند حاکم، پایین خواهد آمد.

بهترین تنظیمات اندیکاتور شاخص میانگین جهت دار (ADX)

اندیکاتورها را میتوان با تنظیمات مختلف به کار گرفت. نحوه استفاده از هر اندیکاتور به استراتژی ما بستگی دارد. با این حال، برای هر اندیکاتور، سازنده آن و دیگر تحلیلگران حرفهای تنظیمات خاصی را توصیه میکنند. به طور پیش فرض، اندیکاتور ADX روی دوره 14 روزه تنظیم شده است. به صورت کلی، استفاده از همین تنظیم پیشفرض توصیه میشود زیرا تحلیلگران زیادی در دنیا از همین تنظیمات استفاده میکنند.

باید توجه داشته باشیم که اگر قصد ترکیب آن با اندیکاتور دیگری مانند RSI را داشته باشیم، تنظیمات دو اندیکاتور باید یکسان باشند. لازم به ذکر است اندیکاتور RSI نیز بهطور پیشفرض، روی تنظیمات ۱۴ روزه قرار دارد.

با این حال، ممکن است در شرایط خاصی از بازار، تغییر دادن تنظیمات اندیکاتور ADX مفید باشد. برای مثال، در بازارهای بسیار پرنوسان، کاهش دوره زمانی از 14 روز به 10 روز میتواند به تشخیص سریعتر تغییرات جهت حرکت قیمت کمک کند. در مقابل، در بازارهای کم نوسان یا روندی، افزایش دوره زمانی میتواند به کاهش سیگنالهای نادرست و تشخیص بهتر روندهای بلندمدت کمک کند.

همچنین، تنظیم سطح برای تشخیص قدرت روند، مانند تعیین مقدار 20 یا 25 برای خط ADX، میتواند در تصمیم گیریهای سرمایه گذاری اهمیت داشته باشد. بنابراین، در حالیکه تنظیمات پیش فرض اغلب مفید هستند، انعطاف پذیری در تغییر تنظیمات بر اساس شرایط بازار و استراتژی شخصی میتواند به بهبود عملکرد تحلیلی کمک کند.

استراتژیهای معاملاتی با استفاده از شاخص ADX

البته، شاخص Average Directional Index یک ابزار تحلیل تکنیکال است که برای سنجش قدرت و جهت روند استفاده میشود. استراتژیهای معاملاتی با استفاده از ADX عمدتاً بر اساس تشخیص زمانهاییست که روند بازار قوی است و احتمال موفقیت معاملات بالا میرود. در اینجا چند استراتژی کلیدی با استفاده از این شاخص آورده شده است:

- تشخیص قدرت روند: درصورتیکه میزان ADX بالاتر از ۲۵ باشد، روند قوی در بازار را نشان میدهد. معاملهگران میتوانند از این سطح به عنوان نقطهای برای تشخیص روندهای قابل اعتماد استفاده کنند.

- ورود به بازار در شروع روندها: اگر شاخص میانگین حرکت جهت دار از سطح پایینی مانند ۲۰ شروع به افزایش کند، ممکن است نشان دهنده شروع یک روند جدید باشد. معاملهگران ممکن است این فرصت را برای ورود به بازار در ابتدای یک روند استفاده کنند.

- خروج از بازار در زمان افول روندها: هنگامی که Average Directional Index شروع به کاهش میکند، این ممکن است نشان دهنده ضعف روند باشد. معاملهگران ممکن است این سیگنال را به عنوان نشانهای برای بستن معاملات یا کاهش موقعیت خود در نظر بگیرند.

- ترکیب با سایر شاخصها: استفاده از اندیکاتور شاخص میانگین جهت دار (ADX) به تنهایی میتواند مفید باشد، اما ترکیب آن با سایر شاخصها مانند میانگینهای متحرک، RSI (شاخص قدرت نسبی) یا اندیکاتور MACD (شاخص همگرایی/واگرایی میانگین متحرک) میتواند به تحلیل دقیقتر و تصمیمگیریهای بهتر کمک کند.

- استفاده در بازارهای مختلف: شاخص ADX میتواند در بازارهای مختلف مانند سهام، ارزهای دیجیتال، کالاها و ارزهای فیات مورد استفاده قرار گیرد، که این امر انعطاف پذیری بالایی به معاملهگران میدهد.

در نهایت، همیشه توصیه میشود معاملهگران قبل از استفاده از این استراتژیها در معاملات واقعی، آنها را در یک محیط آزمایشی یا با استفاده از دادههای تاریخی آزمایش کنند تا با نحوه عملکرد آنها آشنا شوند. همچنین، توجه به مدیریت ریسک و سرمایه برای جلوگیری از زیانهای سنگین حیاتی است.

نحوه استفاده از اندیکاتور ADX در فارکس

نحوه استفاده از هر ابزار مورد استفاده در تحلیل تکنیکال، به استراتژی ما وابسته است. منظور از استراتژی این است که هدف خود از معامله را بشناسیم و بدانیم در آینده، واکنش ما به هر اتفاق چگونه باید باشد. با توجه به استراتژیهای متفاوت افراد، نحوه استفاده از اندیکاتور ADX نیز متفاوت است. در ادامه، به دو کاربرد این شاخص اشاره میکنیم.

- عبور خط ADX از مقدار ۲۰

پیش از این گفتیم خط ADX نشان دهنده میزان قدرت یک روند است. با صعودی شدن خط ADX و عبور از مقدار ۲۰، میتوانیم دریابیم روند، قدرت کافی را برای ادامه پیدا کرده است. در این حالت، معاملهگران در جهت روند، اقدام به معامله میکنند. - تقاطع خطوط DI و ترکیب آن با ADX

پیش از این گفتیم که بالاتر بودن خط DI+ حاکی از بازار صعودی و بالاتر بودن خط DI- حاکی از بازار نزولی است. اما تقاطع این خطوط در ترکیب با خط ADX معنی دیگری نیز دارد. اگر این دو خط یکدیگر را قطع کنند و همزمان خط ADX نیز صعودی شده و به بالای محدوده ۲۵ نفوذ کند، میتواند یک سیگنال خرید یا سیگنال فروش قوی باشد.

برای نمونه، اگر خط DI+ بتواند خط DI- را به سمت بالا قطع کند، به معنی تأیید بازار صعودی بوده و همچنین اگر خط DI- بتواند خط DI+ را به سمت بالا قطع کند، به معنی تأیید روند نزولی است. همزمانی این تقاطع با عبور خط ADX از سطح ۲۵ نشان دهنده این است که روند قیمت از قدرت مناسبی برخوردار است. در این حالت، معاملهگران میتوانند در جهت روند، اقدام به معامله کنند.

سخن پایانی

«اندیکاتور ADX چیست؟» Average Directional Index یا شاخص میانگین جهت دار یکی از ابزارهای کلیدی در تحلیل تکنیکال است که میتواند به سرمایهگذاران و معاملهگران کمک کند تا با دقت بیشتری قدرت یا ضعف یک روند را ارزیابی کنند. این اندیکاتور با نشان دادن میزان قدرت روندها، فرصتهای معاملاتی را برجسته میکند و به سرمایهگذاران کمک میکند تا تصمیمات بهتری بگیرند.

با این حال، مهم است که همواره به یاد داشته باشیم که هیچ اندیکاتوری به تنهایی کامل نیست و استفاده از ADX باید به همراه سایر ابزارهای تحلیلی و در نظر گرفتن شرایط بازار صورت گیرد. همچنین، موفقیت در معاملات نیازمند دانش، تجربه و مدیریت مناسب ریسک است. در نهایت، این شاخص میتواند بخش مهمی از استراتژی تحلیلی شما باشد، اما موفقیت واقعی در بازارهای مالی با تحلیل جامع و رویکردی متعادل به دست میآید.

سوالات متداول

چگونه میتوان از شاخص میانگین حرکت جهت دار استفاده کرد؟

از این شاخص برای تشخیص قدرت روند استفاده میشود. مقادیر ADX بالاتر از ۲۵ نشاندهندهی یک روند قوی است، در حالیکه مقادیر پایینتر از این عدد نشاندهندهی یک بازار بدون روند یا ضعیف است.

آیا اندیکاتور ADX تنها برای بازارهای خاصی کاربرد دارد؟

خیر، این شاخص میتواند در هر نوع بازاری استفاده شود، از جمله سهام، ارزها، کالاها و بازارهای مشتقات. این اندیکاتور در هر بازه زمانی از معاملات کوتاهمدت تا بلندمدت قابل استفاده است.

چه زمانی باید از معامله با استفاده از ADX خودداری کرد؟

وقتی Average Directional Index در سطح پایینی قرار دارد و نوسانات آن کم است، نشاندهندهی بازاری بدون روند یا با روند ضعیف است. در چنین شرایطی، استفاده از ADX برای تصمیمگیریهای معاملاتی توصیه نمیشود، زیرا احتمال خطا و سیگنالهای نادرست بیشتر است.