آنچه در این مقاله می خوانید

دراودان یا افت سرمایه در فارکس چیست و چگونه محاسبه میشود؟ چند نوع Drawdown در مارکت فارکس وجود دارد؟ چگونه میتوان این پارامتر را در معاملات کنترل کرد؟

بازار فارکس یکی از بهترین مارکتها برای معاملهگری و کسب درآمد دلاری است. در این مارکت کاربران میتوانند به کمک استراتژیهای معاملاتی، به صورت مداوم از بازار کسب سود کنند و به درآمد برسند. کاربران برای ساخت استراتژیهای معاملاتی مناسب به دانش فنی و تجربه بالایی نیاز دارند. علاوه بر این موارد افراد باید با مدیریت سرمایه و کنترل ریسک به خوبی آشنا باشند.

استراتژی معاملاتی بدون مدیریت سرمایه هیچگاه نمیتواند موفقیت آمیز باشد و در نهایت با شکست مواجه میشود. یکی از پارامترهای بسیار مهم و کاربردی در بحث مدیریت سرمایه، دراودان یا DrawDown است که به کمک آن کاربران میتوانند میزان ضرر معاملات خود را بررسی و محاسبه نمایند. همچنین این پارامتر به خوبی به ما نشان میدهد که آیا یک استراتژی یا مدل معاملاتی موفق آمیز است یا خیر. در این مقاله قصد داریم تا درباره این پارامتر کاربردی در بازار فارکس صحبت کنیم.

منظور از دراودان چیست؟

در بازار فارکس، به میزان افت سرمایه معامله گران از طریق تریدهای مختلف یا متوالی، دراودان گفته میشود. مقدار آن معمولا به صورت درصد نمایش داده میشود. هرچه میزان drawdown یک معاملهگر بالا باشد، به این معناست که آن کاربر از استراتژی زیاندهی استفاده میکند و یا در بحث مدیریت سرمایه، عملکرد بسیار بدی دارد.

در مقابل هرچه درصد شاخص دراودان یک معاملهگر پایین باشد، بدین معناست که کاربر دارای استراتژی معاملاتی سوددهی است و یا توانسته از تکنیکهای مدیریت سرمایه در معاملات خود به خوبی استفاده کند. برای درک بهتر این پارامتر به مثال زیر توجه کنید:

فرض کنید یک معاملهگر با سرمایه اولیه 200 دلار فعالیت خود را در بازار فارکس شروع میکند. این معاملهگر در معامله اول خود 20 و معامله دوم 30 دلار ضرر میکند. در مجموع این تریدر در معاملات خود 50 دلار از سرمایه خود را از دست داده که این مقدار معادل 25 درصد از کل سرمایه است. این درصد همان DrawDown کاربر است که عملکرد کلی و برآیند معاملاتی تریدر را در معاملات شکست خورده نشان میدهد.

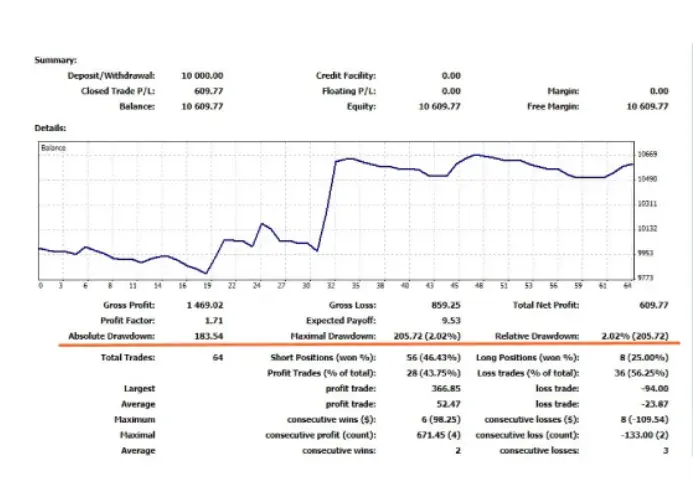

این پارامتر به روشهای مختلفی محاسبه میشود و دارای انواع خاصی است. کاربران میتوانند در سیستمهای متاتریدر خود، انواع دراودانهای معاملاتی خود را مشاهده کنند. برای مشاهده دراودان در متاتریدر، کاربران کافیست به بخش Account History متاتریدر مراجعه کرده و در بخش استیتمنت معاملات، میزان آن را مشاهده کنند. تصویر زیر صفحه استیتمنت یک معاملهگر را نشان میدهد. همانطور که مشاهده میکنید در این صفحه سه نوع drawdown برای کاربر محاسبه شده است.

دراودان چگونه محاسبه میشود؟

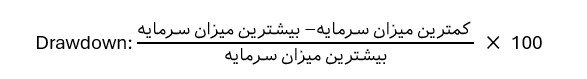

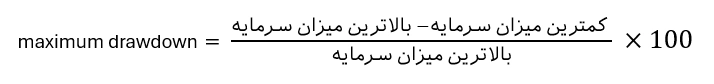

برحسب نوع دراودان، فرمول محاسبه آن نیز تغییر پیدا میکند. اما به صورت کلی برای محاسبه آن در کل معاملات میتوان از فرمول زیر استفاده کرد:

به کمک این فرمول با استفاده از دو عدد peak یا بیشترین میزان سرمایه کاربر و through یا کمترین میزان سرمایه کاربر، میتوان مقدار Drawdown را محاسبه کرد. فرض کنید یک معاملهگر 1000 دلار سرمایه دارد. او بعد از چندین ترید ناموفق ضرر میکند و سرمایه آن به 700 دلار میرسد. برای محاسبه میزان drawdown این معاملهگر کافیست از فرمول بالا استفاده کنیم:

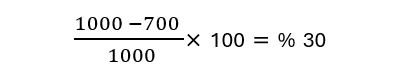

بعد از مشخص شدن میزان drawdown معاملات، مقدار سود مورد نیاز برای جبران ضرر وارد شده بسیار اهمیت دارد. زمانی که معاملهگر از میزان افت سرمایه خود مطلع شود، میتواند میزان سود مورد نیاز برای سر به سر شدن در معاملات خود را محاسبه کند. در مثال بالا تریدر بعد از متحمل شدن ضرر 30 درصدی، با سرمایه 700 دلار باید مجدد به نقطه سر به سر خود، یعنی 1000 دلار برسد.

تریدر برای رسیدن به این نقطه باید حدود 42.9 درصد در معاملات خود سود کسب کند تا بتواند افت سرمایه متحمل شده را جبران کند. در جدول زیر درصد مورد نیاز برای جبران دراودانهای مختلف مشخص شده است:

در برخی از وبسایتها کاربران میتوانند با مشخص کردن میزان drawdown معاملات و کارمزد بروکر خود، به صورت دقیق درصد سود مورد نیاز را برای سر به سر شدن در تریدهای خود محاسبه کنند. در واقع این وبسایتها یک ماشین حساب برای دراودانها طراحی کردهاند. سایت plus500.com یکی از وب سایتهای معروف در زمینه ماشین حسابهای مارکت فارکس است. کاربران در این پلتفرم میتوانند به صورت دقیق میزان افت سرمایه و میزان سود مورد نیاز برای سر به سر شدن را محاسبه کنند.

ابزارها و نرم افزارهای محاسبه دراودان

محاسبه دراودان (Drawdown) یکی از اساسیترین ابزارهای تحلیل ریسک در معاملات مالی است. دراودان نشان دهنده بیشترین افت سرمایه از یک نقطه اوج تا کف بعدی است و به معاملهگر کمک میکند تا میزان ریسکی که در یک استراتژی وجود دارد را بسنجد. برای انجام محاسبات دقیق، ابزارها و نرم افزارهای متنوعی در اختیار معاملهگران و تحلیلگران قرار دارد که در ادامه به معرفی و بررسی آنها میپردازم:

ابزارهای دستی و تحلیلی

- Excel یا Google Sheets: با طراحی فرمولهایی ساده یا پیشرفته، میتوان روند تغییرات سرمایه را تحلیل و حداکثر دراودان را محاسبه کرد. افزونهها و نمودارهای سفارشی نیز قابل اضافهکردن هستند.

- برنامه نویسی با Python یا R: با کتابخانههایی مانند pandas, numpy, matplotlib و quantstats در پایتون، میتوان به راحتی دراودان، دراودان نسبی و مدت زمان بازیابی سرمایه را بررسی کرد.

نرم افزارهای تخصصی معاملاتی

| نرم افزار | ویژگی کلیدی |

| MetaTrader 4/5 | در گزارشهای بکتست معاملات، دراودان و سایر پارامترهای ریسک نمایش داده میشود. |

| cTrader | داشبورد تحلیلی قدرتمند برای محاسبه دراودان روزانه و بلندمدت. |

| NinjaTrader | ابزارهای پیشرفته برای تحلیل تاریخی و بصری دراودان در نمودارها. |

| TradingView | با استفاده از Pine Script میتوان شاخصهای سفارشی دراودان طراحی کرد. |

پلتفرمهای تحلیل پرتفوی و بک تستینگ

- Portfolio Visualizer: برای تحلیل دراودان پرتفویهای مختلف، بررسی سناریوها و مقایسه استراتژیها.

- QuantConnect: برای بکتست الگوریتمهای معاملاتی و محاسبه دقیق دراودان با دادههای بازار واقعی.

- Backtrader: پلتفرم متن باز پایتون برای طراحی استراتژی و بررسی عملکرد دراودان در طول زمان.

استفاده از این ابزارها نه تنها به درک بهتر ریسک کمک میکند، بلکه در بهینه سازی استراتژیهای معاملاتی نیز نقش مهمی دارد. دراودان میتواند نشان دهد که آیا یک سیستم معاملاتی در شرایط سخت بازار تاب آور است یا نه.

بررسی انواع دراودان فارکس

1. حداکثر دراودان یا Maximum Drawdown

حداکثر افت سرمایه پارامتری برای مشخص کردن بیشترین میزان ضرر متحمل شده در تریدهای کاربر است. به کمک این پارامتر کاربران میتواند بدترین ضرر متحمل شده یا بزرگترین شکست معاملاتی خود را مشخص کند. نحوه محاسبه حداکثر دراودان به صورت زیر است. این فرمول در بخش تعریف drawdown نیز استفاده میشود.

منظور از بالاترین و کمترین میزان سرمایه، بیشترین و کمترین مبلغیست که در پورتفولیوی تریدر ثبت شده است.

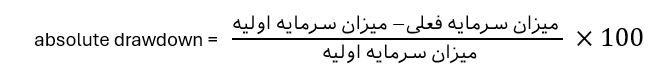

2. دراودان مطلق یا Absolute Drawdown

Drawdown مطلق از میزان سرمایه ابتدایی حساب کار تا میزان موجودی حال حاضر کاربر محاسبه میشود. فرض کنید حساب خود را 100 دلار شارژ کردهاید و سه پوزیشن معاملاتی باز میکنید. تمامی این پوزیشنها با ضرر بسته میشوند و سرمایه شما به 50 درصد کاهش پیدا میکند. بعد از این شما مجدد حساب خود را 100 دلار دیگر شارژ میکنید تا حساب شما به 150 دلار برسد.

بعد از تریدهای مختلف سرمایه شما مجدد کاهش پیدا میکند و به 70 دلار میرسد. در این شرایط برای محاسبه افت سرمایه مطلق تنها سرمایه اولیه، یعنی 100 دلار و میزان موجودی سرمایه، یعنی 70 دلار بررسی میشود. که در اینجا به کمک فرمول زیر، میزان آن برابر با 30 درصد است.

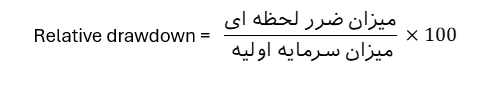

3. دراودان نسبی یا Relative Drawdown

افت سرمایه نسبی یا لحظهای میزان ضرر متحمل شده را تا قبل از بسته شدن پوزیشنهای معاملاتی مشخص میکند که از طریق فرمول زیر محاسبه میشود:

فرض کنید با 200 دلار سرمایه اولیه چهار پوزیشن معاملاتی باز میکنید. اگر این پوزیشنها به شما 20 دلار ضرر بزنند و هنوز بسته نشده باشند، میزان افت سرمایه نسبی برابر با 10 درصد میشود.

دلایل افزایش دراودان در معاملات

بازار فارکس همواره با فراز و نشیبهای مختلفی مواجه است. از همین رو تمامی تریدرها در معاملات خود متضرر میشوند و این موضوع تقریبا امری اجتناب ناپذیر است. تریدرها باید بتوانند با مدیریت سرمایه، میزان افت سرمایه خود را به حداقل برسانند تا برآیند معاملاتی آنها مثبت شود. گاهی اوقات میزان افت سرمایه تریدرها بسیار افزایش پیدا میکند و آنها با ضررهای سنگینی مواجه میشوند. موارد زیر مهمترین دلایل افزایش دراودان در معاملات بازار فارکس است:

- ریسکهای سیستماتیک: برخی از نوسانات بازار فارکس به دلیل عوامل غیرقابل پیش بینی همچون جنگ، اخبار و تصمیمات اقتصادی دولتمردان اتفاق میافتد. تریدرها نمیتوانند این عوامل را پیش بینی کنند و در نتیجه بخشی از میزان drawdown به ریسکهای سیستماتیک مارکت فارکس مربوط است.

- عدم داشتن مدیریت سرمایه: مدیریت سرمایه به معنی مدیریت ریسک و شناخت روانشناسی معاملات در بازار فارکس است. اگر تریدرها نتوانند جو حاکم در معاملات را تشخیص دهند و یا قبل از هر ترید، میزان ریسک معامله را محاسبه نکنند؛ بدون شک میزان دراودان معاملات آنها افزایش پیدا میکند.

- انجام تریدهای متوالی: بیشتر معاملهگران بعد از متحمل شدن ضرر در یک ترید، سعی میکنند تا با باز کردن پوزیشنهای معاملاتی متعدد، ضرر ناشی از ترید را جبران کنند. تقریبا در بیشتر موارد انجام تریدهای متوالی بعد از متحمل شدن یک ضرر سنگین با شکست همراه میشود؛ زیرا پوزیشنهای معاملاتی باز شده معمولا بر طبق استراتژی مشخصی تعیین نشدهاند و تنها به دلیل ترس و نگرانی معاملهگر ایجاد شدهاند.

- نبود استراتژی معاملاتی: در بازارهای مالی برای تحلیل و پیش بینی قیمت ارزها ابزارهای معاملاتی زیادی وجود دارد. هر کاربر برطبق افق سرمایه گذاری خود، باید ابزارهای مورد نظر خود را انتخاب کرده و استراتژی معاملاتی منحصر به فردی را طراحی کند. بیشتر تریدرهای بازنده در مارکت فارکس استراتژی معاملاتی مشخصی ندارند و تنها با استفاده از چند ابزار تکنیکال، سعی میکنند تا از معاملات سود کسب کنند. این تریدرها شاید بتوانند در چند معامله سودی بدست آورند؛ اما به دلیل نداشتن استراتژی معاملاتی مشخص، در نهایت با شکست مواجه شده و از مارکت خارج میشوند.

نحوه مدیریت دراودان (Drawdown)

روشهای مختلفی برای کنترل و کاهش میزان دراودان در معاملات وجود دارد که مهمترین آنها موارد زیر هستند:

- استفاده از حد سود و حد ضرر: یکی از مهم ترین ابزارهای کاربردی در معاملات بازار فارکس، حد سود و ضرر است. کاربران به کمک ابزارهای معاملاتی همچون تحلیل تکنیکال میتوانند قبل از انجام ترید خود، میزان سود و زیان معامله را مشخص کنند. با این کار تریدرها میتوانند ریسک هر معامله را محاسبه کرده و بر طبق استراتژی معاملاتی خود بهترین تصمیم را در تریدهای خود بگیرند.

- استراتژی معاملاتی تست شده: معامله گران بازار فارکس اهداف و دیدگاههای متفاوتی در معاملات دارند. همین موضوع باعث میشود تا هر معاملهگر برطبق افق سرمایه گذاری خود استراتژی معاملاتی مشخصی داشته باشد. تریدرها و معاملهگران برای پیدا کردن استراتژی مناسب خود باید با ابزارهای معاملاتی و تحلیلی مختلف آشنا شوند. آنها در نهایت باید با ترکیب ابزارها و تست استراتژی خود، به بازار فارکس ورود پیدا کنند. معمولا تریدرهای حرفهای استراتژیهای خود به صورت اکسپرت و در قالب کدهای برنامه نویسی شده پیاده سازی میکنند. این کار باعث میشود تا تریدر با خطای بسیار کمتری پوزیشن های معاملاتی خود را ایجاد کند.

- تنوع در پورتفولیو: بازار فارکس از بخشهای مختلفی تشکیل شده است. آشنایی با هر بخش و شناخت روانشناسی معاملات آن باعث میشود تا تریدرها بتوانند یک پورتفولیو با تنوع بسیار بالا طراحی و ایجاد کنند. ساخت پورتفولیو (Portfolio) با داراییهای متنوع امری دشوار است و نیاز به تجربه معاملاتی بالایی دارد. اما اگر تریدر بتواند پورتفولیوی معاملاتی خود را با دانش کافی و به درستی بچیند، به راحتی میتواند میزان دراودان معاملات خود را کاهش دهد و سود بسیار خوبی کسب کند.

تأثیر روانشناسی معاملهگر بر میزان دراودان

در ادامه، بعضی عوامل روانشناختی که باعث افزایش یا کاهش دراودان میشوند را مورد بررسی قرار میدهیم:

افزایش دراودان به دلایل روانشناختی

- انتقام جویی معاملهگر: بعد از یک ضرر، معاملهگر سعی میکند با عجله ضرر را جبران کند و وارد موقعیتهای نامناسب میشود.

- عدم پایبندی به پلن معاملاتی: ترس، هیجان یا وسواس باعث میشود معاملهگر از سیستم معاملاتی خودش خارج بشود.

- اعتماد بیش از حد به تواناییها: در شرایط بازار غیر قابل پیش بینی، معاملهگر فکر میکند که میتواند “درست حدس بزند” و ریسک را نادیده میگیرد.

- درگیر شدن با طمع بیش از حد: زمانی که معاملهگر به سود رسیده است اما طمع میکند و موقعیت را نگه میدارد تا “بیشتر” سود کسب کند—که منجر به برگشت بازار و افزایش دراودان میشود.

کاهش دراودان به کمک روانشناسی قوی

- خویشتنداری احساسی: کنترل هیجانات، مخصوصا در زمان ضرر، باعث حفظ سرمایه میشود.

- مدیریت ریسک و سرمایه: معاملهگری که حد ضرر (Stop Loss) را رعایت میکند و اندازه پوزیشنهایش منطقی است، دراودان کمتری تجربه میکند.

- آمادگی ذهنی و پذیرش ضرر: معاملهگری که میداند باید ضرر را بخشی از بازی بداند، بدون رفتار هیجانی از ضرر عبور میکند.

- مرور عملکرد: معاملهگرانی که از اشتباهات گذشته درس میگیرند و ژورنال معاملاتی دارند، احتمال تکرار رفتارهای آسیب زننده کمتری خواهند داشت.

مثال عملی:

فرض کنید معاملهگری در یک موقعیت با حجم بالا وارد میشود، ولی بازار برخلاف انتظار حرکت میکند. اگر این فرد:

- هیجانی برخورد کند و پوزیشن را باز نگه دارد یا حتی اضافه کند: دراودان بالا خواهد رفت.

- منطقی و طبق پلن عمل نماید و مدیریت سرمایه رو رعایت کند: دراودان کنترل شده خواهد بود.

رابطه دراودان با بازدهی و نسبت ریسک به ریوارد

درک رابطه بین دراودان (Drawdown)، بازدهی (Return)، و نسبت ریسک به ریوارد (Risk-Reward Ratio) یکی از ارکان کلیدی در مدیریت سرمایه و تحلیل عملکرد معاملهگران است. این سه مفهوم در کنار هم تصویری روشن از کارایی و پایداری یک استراتژی معاملاتی ارائه میدهند.

زمانی که یک معاملهگر استراتژی معاملاتی خود را ارزیابی میکند، دراودان به عنوان نشانهای از آسیب پذیری مالی، در کنار بازدهی و نسبت ریسک به ریوارد، تصویری روشن از دوام پذیری و کیفیت آن استراتژی به دست میدهد. اگرچه هر کدام جداگانه معنا دارند، اما ارزش واقعیشان زمانی مشخص میشود که در تعامل با یکدیگر بررسی شوند.

برای مثال، فرض کن استراتژیای داریم با بازدهی سالانه ۲۰٪، اما دراودان آن ۴۰٪ بوده است. در نگاه اول، بازدهی مناسب است، ولی دراودان بالا نشان میدهد که سرمایه گذار باید در برهههایی افت بزرگی را تحمل کند که ممکن است حتی به خروج زود هنگام یا اختلال روانی بینجامد.

در این نقطه، نسبت ریسک به ریوارد وارد میدان میشود. اگر این نسبت مطلوب باشد، مثل ۱:۳ یا ۱:۴، میتوان انتظار داشت که معاملهگر بتواند دراودانها را جبران کند، چون سودها بزرگتر از زیانها هستند. ولی در صورتی که نسبت پایین باشد (مثلاً ۱:۱ یا کمتر) حتی با نرخ موفقیت بالا، بازگشت از دراودان دشوار خواهد بود.

بهطور کلی، رابطهای که بین این سه برقرار است اینه:

- دراودان بالا با بازدهی پایین یا متوسط، نشان دهنده ریسک زیاد و پایداری کم است.

- بازدهی بالا تنها زمانی ارزشمند است که دراودان کنترل شده باشد و نسبت ریسک به ریوارد منطقی حفظ شود.

- نسبت ریسک به ریوارد مناسب میتواند اثرات روانی و مالی دراودان را کاهش دهد و به بازدهی بلندمدت کمک کند.

به زبان ساده، یک استراتژی خوب آن است که دراودان آن کم باشد، با سود مستمر و نسبتهای ریسک به ریواردی که سودهای بزرگتری نسبت به ضررها تولید کند.

مقایسه دراودان در حساب های واقعی و دمو

دراودان (Drawdown) به عنوان کاهش سرمایه از نقطه اوج تا کف، یکی از مهمترین شاخصهای سنجش عملکرد و ریسک در معاملات است. اما تأثیر آن در حسابهای واقعی و دمو تفاوتهای قابل توجهی دارد که عمدتاً از جنبه روانشناسی معاملهگر ناشی میشود.

تفاوتهای کلیدی در حساب دمو و واقعی

- ریسک روانی: در حساب دمو، معاملهگر هیچ ریسک مالی واقعی ندارد؛ بنابراین دراودان بیشتر جنبه آماری دارد و اثر روانی کمتری بر تصمیم گیریها میگذارد. در مقابل، در حساب واقعی، هر افت سرمایه میتواند استرس، ترس یا حتی احساس شکست ایجاد کند که مستقیماً بر انتخابهای معاملهگر اثر میگذارد.

- واکنش به ضرر: بسیاری از معاملهگران در حساب دمو به راحتی ضررهای فرضی را تحمل میکنند و حتی به استراتژی خود وفادار میمانند. اما در حساب واقعی، همان ضرر میتواند موجب خروج زود هنگام از معامله یا تغییر غیرمنطقی استراتژی شود.

- میزان واقعگرایی: دراودان در حساب دمو فقط نشان دهنده عملکرد الگوریتمی است. ولی در حساب واقعی، علاو بر جنبه آماری، مؤلفههای احساسی، اخلاقی و شخصی نیز در تحلیل آن دخیل هستند.

تحلیل روانی دراودان واقعی

در حساب واقعی، دراودان نه تنها سنجهای از ضعف استراتژی یا شرایط بازار است، بلکه آزمونی از پایداری ذهنی معاملهگر نیز محسوب میشود. توانایی حفظ آرامش، تداوم در رعایت مدیریت سرمایه و جلوگیری از واکنشهای احساسی، عواملی کلیدی در عبور از فاز دراودان واقعی هستند.

هرچند دراودان به صورت عددی در هر دو نوع حساب قابل محاسبه است، اما «وزن روانی و تأثیر عملی» آن در حساب واقعی بسیار عمیقتر و تعیین کنندهتر است. آموزش ذهنی و تمرین مدیریت روان از مواردی هستند که باید پیش از ورود جدی به حساب واقعی در نظر گرفته شوند.

بررسی دراودان در حساب های اسلامی (بدون بهره)

در حساب های اسلامی که از معاملات بهرهدار اجتناب میکنند، مفهوم دراودان اهمیت ویژهای پیدا میکند چرا که توانایی معاملهگر برای استفاده از ابزارهای جبرانی محدودتر است. دراودان در این نوع حسابها نه تنها نشان دهنده افت سرمایه است، بلکه بازتابی از توان معاملهگر برای حفظ تعهدات شرعی در مواجهه با زیان نیز هست.

ساختار حساب های اسلامی و تأثیر آن بر دراودان

- حذف بهره باعث جلوگیری از معاملات سواپدار، carry trade و ابزارهای وامدهی

- استفاده بیشتر از نقدینگی واقعی و معاملات کوتاه مدت برای رعایت اصول شریعت

- نیاز شدیدتر به کنترل ریسک به دلیل نبود تسهیلات مالی مبتنی بر نرخ بهره

مدیریت روانی دراودان

در نبود ابزارهای سنتی برای پوشش زیان، فشار روانی روی معاملهگر اسلامی بیشتر است. حفظ آرامش ذهنی، اجتناب از رفتارهای هیجانی و پذیرش محدودیتهای شرعی، تبدیل به عناصر کلیدی مدیریت دراودان میشوند.

راهکارهای پیشنهادی

- تعیین دقیق حد ضرر مبتنی بر تحلیل تکنیکال

- استفاده از استراتژیهای کم ریسک مانند معاملات مبتنی بر روند

- اجتناب از معامله در شرایط احساسی یا انتقام جویانه

تفاوتهای کلیدی با حسابهای سنتی

| ویژگی | حساب اسلامی | حساب استاندارد |

| بهره و سواپ | حذف کامل | قابل استفاده برای پوشش ضرر |

| هجینگ با بهره | ممنوع یا محدود | آزاد و گسترده |

| فشار روانی | بالاتر به دلیل محدودیت ابزارها | پایینتر به دلیل انعطاف پذیری بیشتر |

در حسابهای اسلامی، دراودان تنها شاخصی برای زیان نیست؛ بلکه نمایانگر تعهد به اصول اخلاقی در بازارهای مالی است. معاملهگرانی که در این چارچوب فعالیت میکنند، باید نه تنها مهارت تکنیکی بلکه درک عمیقی از مدیریت روانی و مسئولیت پذیری شرعی داشته باشند تا با حفظ سرمایه، دراودان را به یک عنصر قابل کنترل تبدیل کنند.

مقایسه دراودان در بازارهای مختلف: فارکس، کریپتو، سهام

دراداون (Drawdown) یکی از مهمترین مفاهیم در مدیریت ریسک و تحلیل عملکرد سرمایه گذاری است. این اصطلاح به کاهش سرمایه از یک نقطه اوج تا یک نقطه کف (قبل از رسیدن به اوج جدید) گفته میشود. مقایسه دراودان در بازارهای مختلف مانند فارکس، کریپتو و سهام، میتواند تصویر روشنی از میزان ریسک پذیری و نوسانات هر بازار به ما بدهد.

دراودان در بازار فارکس

بازار فارکس (Forex) با حجم معاملات روزانه بیش از ۷ تریلیون دلار، یکی از بزرگترین و نقدشوندهترین بازارهای مالی است. این بازار عمدتاً نوسانات محدودی دارد، اما به دلیل استفاده گسترده از لوریج (اهرم)، دراودان میتواند بسیار شدید باشد. برای مثال، اگر معاملهگری با لوریج ۱:۱۰۰ وارد معامله شود، یک نوسان ۱٪ در بازار میتواند معادل ۱۰۰٪ ضرر یا سود روی سرمایه او باشد. به همین دلیل، دراودان در فارکس بیش از آنکه ناشی از نوسان قیمت باشد، ناشی از مدیریت نادرست ریسک و استفاده نامناسب از اهرم است.

دراودان در بازار کریپتو

کریپتوکارنسیها مانند بیت کوین و اتریوم به نوسانات شدید معروف هستند. به دلیل عدم وجود نهادهای قانون گذار متمرکز، اخبار ناگهانی، حملات سایبری و احساسات بازار، دراودانهای ۵۰ تا ۸۰ درصدی در این بازار غیرمعمول نیست. برای نمونه، بیت کوین از اوج قیمت ۶۹,۰۰۰ دلار در نوامبر ۲۰۲۱ تا حدود ۱۵,۰۰۰ دلار در سال ۲۰۲۲ سقوط کرد که بیش از ۷۵٪ دراودان داشت. در نتیجه، بازار کریپتو از نظر نوسانات و دراودان، پرریسکترین بازار محسوب میشود.

دراودان در بازار سهام

بازار سهام نسبت به فارکس و کریپتو نوسانات کمتری دارد و دراودانها معمولاً در بازههای بلندمدت اتفاق میافتند. شاخصهایی مانند S&P 500 یا شاخص کل بورس تهران نشان دادهاند که دراودانهای بزرگ (مثلاً ۳۰ تا ۵۰ درصدی) بیشتر در زمان بحرانهای اقتصادی اتفاق میافتند، مانند بحران مالی ۲۰۰۸ یا همهگیری کرونا در سال ۲۰۲۰. با این حال، برخلاف کریپتو، سهام معمولاً پس از یک دراودان شدید بازیابی میشود و روند صعودی خود را از سر میگیرد، به ویژه در مورد شرکتهای بنیادی و با سوددهی بالا.

عالی

ممنون بابت همراهی شما