الگوی گارتلی چیست؟ الگوی هارمونیک Gartley چه ویژگیهایی دارد؟ معامله با انواع الگوی گارتلی صعودی و نزولی به چه صورت است؟

در میان معاملهگران فعال در بازارفارکس و ارز دیجیتال، الگوی گارتلی (Gartley) یکی از شناختهشدهترین انواع الگوی هارمونیک (Harmonic) است. الگوهای هارمونیک از ترکیب اعداد فیبوناچی و اشکال هندسی شکل میگیرند. با وجودی که این الگو برای اولین بار، در سال ۱۹۳۵ معرفی شد، اما استانداردهای مطرح شده برای آن به سال ۱۹۹۹ میلادی باز میگردد.

الگوی هارمونیک گارتلی در فارکس طرفداران زیادی در میان تحلیلگران دارد. زیرا گارتلی حالت بسیار دقیقی برای ارزیابی اعتبار الگو فراهم میکند و در صورتیکه به طور اصولی، از این الگو استفاده کنیم، نسبت پاداش به ریسک بالایی را برای ورود به معامله فراهم میسازد. الگوهای هارمونیک گوناگونی برای پیش بینی قیمت وجود دارند؛ با این حال، الگوی گارتلی یکی از قدیمیترین الگوهای هارمونیک محسوب میشود. به همین خاطر، در این مقاله، راهنمای کاملی از الگوی هارمونیک گارتلی را همراه با نقاط ضعف و قوت این الگو ارائه میکنیم.

الگوی گارتلی چیست؟

مانند سایر الگوهای معاملاتی هارمونیک، این الگو نیز باید نسبتهای خاصی از سطوح فیبوناچی را برآورده کند تا معتبر در نظر گرفته شود. در سال ۱۹۳۵، شخصی به نام گارتلی (H. M. Gartley) در کتابی با عنوان «سود در بازار سهام» الگوی هارمونیک گارتلی را معرفی نمود. در صفحه ۲۲۲ این کتاب، از این الگو، به عنوان یکی از بهترین فرصتهای معاملاتی بازار نام برده شده و در حال حاضر، برخی از معامله گران، الگوی گارتلی را با نام گارتلی ۲۲۲ یا الگوی ۲۲۲ میشناسند.

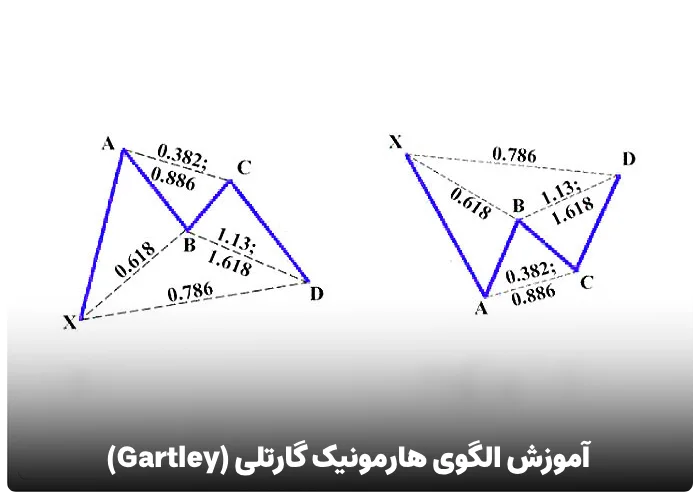

بسته به این که الگوی هارمونیک گارتلی صعودی باشد یا نزولی، ظاهری شبیه به حرف لاتین M یا W را روی نمودار تشکیل میدهد. بنابراین، این الگو دارای ۵ نقطه در نمودار قیمت است که این نقاط با حروف D، C، B، A و X نشان داده میشوند.

آموزش الگوی هارمونیک گارتلی (Gartley)

از آنجا که این الگو از نوع الگوهای هارمونیک است، هر نوسان قیمت باید تا سطح مشخصی از نسبتهای فیبوناچی تداوم یابد. در اینجا، ساختار نمودار هارمونیک Gartley را بررسی میکنیم:

- حرکت X-A: این حرکت میتواند نشان دهنده هر تغییر قیمتی روی نمودار باشد. در ایجاد این الگو، هیچ شرایط خاصی برای حرکت X-A وجود ندارد.

- حرکت A-B: این حرکت باید در حدود ۶۱.۸% اندازه حرکت X-A باشد؛ به همین خاطر، اگر حرکت X-A، صعودی باشد، حرکت A-B باید تا محدوده ۶۱.۸% فیبوناچی بازگشتی نزولی باشد.

- حرکت B-C: جهت این حرکت باید برخلاف جهت حرکت A-B باشد و در همین شرایط، حرکت B-C باید در محدوده ۳۸.۲% تا ۸۸.۶% فیبوناچی موج قبلی خود (A-B) پایان یابد.

- حرکت C-D: جهت این حرکت باید برخلاف جهت حرکت B-C باشد و حرکت C-D باید در محدوده ۱۲۷.۲% تا ۱۶۱.۸% فیبوناچی موج B-C تداوم یابد.

- حرکت A-D: آخرین قانون گارتلی این است که جهت حرکت A-D باید در سطح ۷۸.۶% فیبوناچی موج X-A پایان یابد.

ویژگی های الگوی گارتلی

- اصلاح دقیق ۶۱٫۸ درصدی B برای موج X-A

- برآورد موج B-C بیشتر از ۱٫۶۱۸ نمیشود

- معادلهای الگوی A-B=C-D در این ساختار رایج هستند

- اصلاح نقطه C باید بین محدوده ۰٫۳۸۲ تا ۰٫۸۸۶ باشد

بر اساس تجربیات تحلیلگران حرفهای، اگر نموداری نسبتهای فیبوناچی پایینتری از موارد ذکر شده داشته باشد، دارای ساختار اصلاحی عمیقتری خواهد بود و نشان دهنده الگوی خفاش (Bat) است. با وجودی که انتسابهای دقیق نسبتهای فیبوناچی موجب میشود تا به میزان کمتری با این الگو روبرو شویم، اما لازم است توجه داشته باشیم این خصوصیات دقیق باعث تمایز بین الگوی گارتلی و الگوی خفاش است.

همانطور که در بیشتر الگوهای هارمونیک، نسبتهای خاص فیبوناچی برای تعیین هر ساختار قیمتی بسیار مهم هستند، الگوی Gartley نیز به خوبی این مسئله را نشان میدهد، به گونهای که گاهی این ساختار در فرآیند تکمیل شدن شبیه به الگوی خفاش عمل میکند.

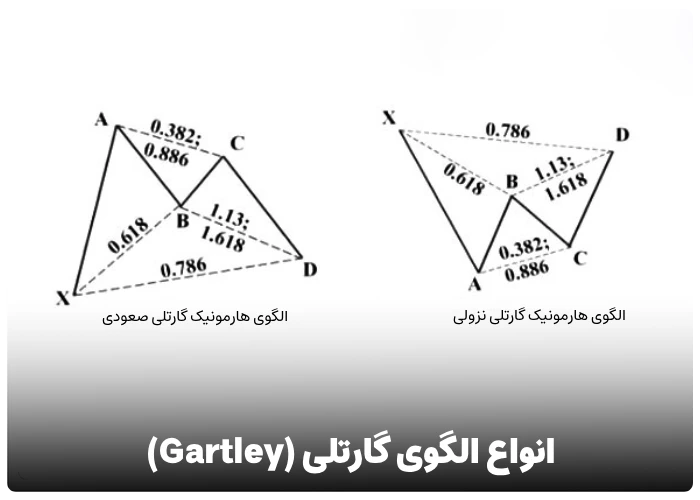

انواع الگوی گارتلی (Gartley)

اینکه پس از تشکیل این الگو چه اتفاقی روی میدهد، به این مسئله بستگی دارد که آیا این الگو به شکل صعودی تشکیل میشود یا به شکل نزولی. در ادامه، دو نوع الگوی هارمونیک گارتلی را مورد بررسی قرار میدهیم:

الگوی گارتلی صعودی

در گارتلی صعودی، موج X-A به عنوان اولین حرکت، صعودی است و بعد از آن، حرکت A-B نزولی میشود. علاوه بر این، B-C صعودی و C-D دوباره نزولی است. در این حالت، پیش بینی میشود که قیمت از نقطه D بازگردد. به بیان دیگر، نتیجه حاصل از الگوی هارمونیک گارتلی صعودی، افزایش قیمت از نقطه D است. آخرین هدف قیمتی الگوی گارتلی صعودی، سطح ۱۶۱.۸% فیبوناچی A-D است اما قبل از رسیدن قیمت به آخرین هدف، نمودار از سه هدف قیمتی، که در ادامه به آنها اشاره میکنیم، عبور میکند.

- هدف اول: نقطه B

- هدف دوم: نقطه C

- هدف سوم: نقطه A

- هدف چهارم: نقطه E (161.8% A-D)

این چهار سطح در نمودار به عنوان حداقل اهداف قیمتی در نظر گرفته میشوند. به عبارت دیگر، با رسیدن قیمت به نقطه E روند صعودی پایان نمییابد و ما همیشه این امکان را داریم که در جهت همراهی بیشتر با روند، قوانین اضافه را مورد استفاده قرار دهیم یا از استاپ لاس (Stop Loss) دنبال کننده بهره ببریم.

الگوی گارتلی نزولی

الگوی گارتلی نزولی کاملاً به گارتلی صعودی شبیه است، با این تفاوت که همه چیز در آن واژگون میشود. در الگوی گارتلی نزولی، X-A به عنوان اولین حرکت، نزولی است و سپس A-B صعودی، B-C نزولی و C-D صعودی میشود. در گارتلی نزولی، قیمت از نقطه D کاهش مییابد. در این الگو، قیمت هدف مانند گارتلی صعودی است، به این معنی که قیمت به اندازه ۱۶۱.۸% فیبوناچی حرکت A-D کاهش مییابد.

- هدف اول: نقطه B

- هدف دوم: نقطه C

- هدف سوم: نقطه A

- هدف چهارم: نقطه E (161.8% A-D)

در حقیقت، رسیدن قیمت به نقطه E دلیل بر پایان روند نزولی نیست و ما این امکان را داریم که با استفاده از قوانین دیگر، مانند پرایس اکشن و استاپ لاس دنبال کننده، با روند همراه باشیم.

استراتژی معاملاتی الگوی گارتلی

حال که تا حدی با چگونگی شناسایی الگوی Gartley آشنا شدیم، به راحتی میتوانیم بر اساس این الگوی نموداری معامله کنیم. در ادامه این مقاله، نقطه مناسب ورود به معامله، حد سود و حد ضرر را توضیح خواهیم داد.

نقطه ورود بر اساس الگوی گارتلی (Gartley)

برای ورود به یک معامله با استفاده از الگوی Gartley پیش از هر چیز، لازم است ابتدا الگو را شناسایی کرده و سپس اعتبار آن را تأیید کنیم. برای رسم این الگو، ما باید چهار حرکت قیمت را روی نمودار مشخص نماییم و اطمینان حاصل کنیم که هر موج قیمت در سطح فیبوناچی خود قرار گرفته باشد. بهتر است حرکتهای قیمت را با حروف X، A، B، C و D مشخص نماییم، چون به این صورت میتوانیم درک خوبی از اندازه کلی الگو داشته باشیم. اگر الگوی گارتلی صعودی بر روی نمودار ظاهر شده باشد، در صورتی که دو شرط زیر نیز برآورده شده باشند، میتوانیم وارد یک معامله خرید شویم:

- موج C-D در محدوده 127.2% تا 161.8% از موج B-C حمایت نماید.

- قیمت در محدودههای فیبوناچی مربوطه صعود نماید.

به صورتی مشابه، در الگوی گارتلی نزولی، زمانی وارد موقعیت فروش میشویم که دو شرط بالا به صورت معکوس برآورده شده باشد.

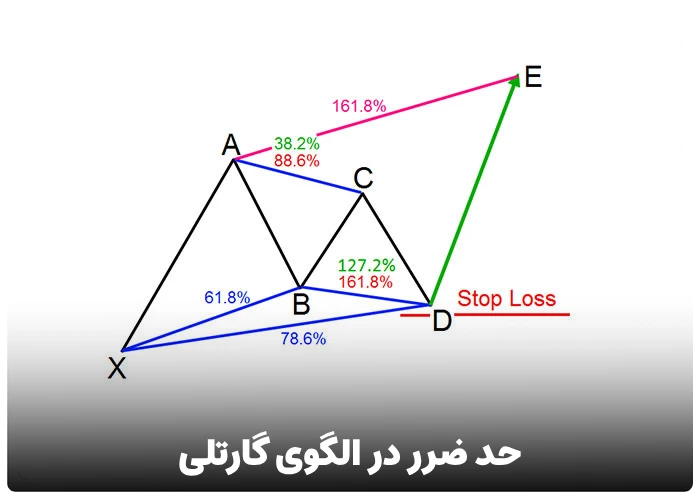

حد ضرر در الگوی گارتلی (Gartley)

بدون توجه به اینکه سیگنال ورود ما خرید یا فروش باشد، تعیین حد ضرر در معاملات همیشه لازم است. با این کار خود را از هرگونه نوسان سریع و غیرمنتظره قیمتی محافظت میکنیم. در صورتیکه بر اساس الگوی گارتلی صعودی وارد یک معامله خرید شویم، حد زیان ما دقیقا در زیر نقطه D قرار خواهد داشت. همچنین، در صورتی که بر اساس گارتلی نزولی وارد موقعیت فروش شویم، حد زیان ما بالاتر از نقطه D خواهد بود. در تصویر زیر، محل مناسب قرار گرفتن حد زیان در گارتلی صعودی نشان داده شده است.

حد سود در الگوی گارتلی

هنگامی که ما یک موقعیت معاملاتی را باز میکنیم، مقدار حد زیان را تعیین کرده و انتظار داریم قیمت در جهت دلخواه ما حرکت کند. اما لازم است بدانیم اگر قیمت طبق پیش بینی ما حرکت کند، تا چه مدت باید معامله را باز نگه داریم. مطابق با یک روش معاملاتی در این الگو، میتوانیم پس از اینکه قیمت بعد از نقطه D حرکت کرد، وارد معامله شویم. همانطور که پیش از این گفته شد، اهداف قیمتی به شرح زیر هستند:

- هدف اول: نقطه B

- هدف دوم: نقطه C

- هدف سوم: نقطه A

- هدف چهارم: نقطه E (161.8% A-D)

بعد از این که نمودار به یک هدف قیمتی رسید، مقداری از موقعیت معاملاتی را میبندیم و اگر علائم ادامه روند وجود داشته باشد، اجازه میدهیم تا بخش باز معامله به حرکت خود ادامه دهد. این کار را تا آنجا ادامه میدهیم که در هدف قیمتی آخر، تمام معامله بسته شود. ما میتوانیم با استفاده از سطوح حمایت و مقاومت، خطوط روند، کانالها و الگوهای کندلی قدرت روند را ارزیابی کنیم و نقطه نهایی خروج را انتخاب نماییم. به طور کلی، اگر علائمی از تغییر روند را مشاهده نمیکنیم، باید تا حد امکان معامله خود را حفظ کنیم.

نکات مهم در خصوص الگوی گارتلی (Gartley)

یکی از نکات بسیار مهم درمورد الگوهای هارمونیک، از جمله الگوی Gartley، این نکته است: معمولاً زمانی میتوانیم این الگوها را مورد استفاده قرار دهیم که همه نقاط XABC به طور کامل تشکیل شده باشند و ما فقط منتظر تشکیل آخرین یال الگو یعنی ضلع CD باشیم. پیش از تشکیل پیوت C و شروع چرخش بازار در این نقطه، نمیتوانیم پیشاپیش از روش گفته شده برای رسیدن به نقطه D استفاده کنیم.

نکته مهم دیگری در برخی از معاملهگران تازهکار به اشتباهی شایع تبدیل شده که گارتلی فقط میتواند به عنوان روشی برای صدور سیگنال ورود به بازار در نقطه D استفاده شود و استفاده از این الگوی هارمونیک به عنوان سیگنال ورود به بازار در نقطه C غیرمجاز و اشتباه در نظر گرفته میشود.

برای مثال، بسیار مشاهده میشود که معامله گران کمتجربه در زمان روبرو شدن با آرایشی شبیه به الگوی گارتلی نزولی، در مجاورت نقطه C برای خرید اقدام میکنند و انتظار دارند قیمت تا نقطه D یعنی تارگت الگوی Gartley، افزایش یابد. این نوع استفاده از الگوی Gartley کاملاً نادرست است و الگوی گارتلی نزولی، آنچنان که از نامش پیداست، الگویی نزولی است و فقط میتواند به عنوان سیگنال فروش مورد استفاده قرار گیرد و استناد به آن به عنوان مجوز خرید کاملا خطا است. به این ترتیب، الگوی صعودی گارتلی فقط به عنوان سیگنال خرید در نقطه D قابل استفاده است و استفاده از آن برای فروش در نقطه C ممکن نیست.

یکی دیگر از نکات مهم درمورد الگوی گارتلی (Gartley) این است که این الگو میتواند در هر دو حالت صعودی و نزولی مورد استفاده قرار گیرد. البته برای معامله گران ایرانی که در بازار بورس یک طرفه ایران فعالیت دارند، به طور طبیعی نقش اصلی این الگو به عنوان سیگنال ورود به بازار در حالت صعودی در نظر گرفته میشود. اما در یک بازار بورس دوطرفه این امکان وجود دارد که از الگوی نزولی گارتلی نیز در روند نزولی برای صدور سیگنال فروش استفاده کنیم.

سخن پایانی

«الگوی گارتلی چیست؟» یکی از انواع الگوهای هارمونیک (Harmonic) که اغلب در تحلیل تکنیکال بازارهای مالی نظیر بورس و فارکس کاربرد بسیار زیادی دارد، الگوی Gartley است. همچنین، این الگو را میتوان یک الگوی نموداری هارمونیک بر اساس اعداد و نسبتهای فیبوناچی بدانیم که به معاملهگر کمک میکند تا نقاط صعودی و نزولی پیش رو را مشخص نماید. در سال 1935، شخصی به نام اچ. ام. گارتلی در کتاب خود با عنوان «سود در بازارهای سرمایه» مبنای الگوهای نموداری هارمونیک را شرح داد. در واقع، این الگو رایجترین الگوی نموداری هارمونیک محسوب میشود.

سوالات متداول

الگوی هارمونیک گارتلی چیست؟

الگوی هارمونیک گارتلی یکی از الگوهای تحلیل تکنیکال در بازارهای مالی ازجمله فارکس است که برای پیش بینی نقاط تغییر روند قیمت استفاده میشود. این الگو توسط هارولد گارتلی، یک متخصص بازار مالی، معرفی شد.

چگونه میتوان الگوی گارتلی را شناسایی کرد؟

الگوی گارتلی معمولاً شامل پنج نقطه اصلی است: X، A، B، C، و D. این نقاط باید با یکدیگر تناسب هارمونیکی داشته باشند و از نسبتهای فیبوناچی پیروی کنند.

چرا تحلیلگران از الگوی Gartley استفاده میکنند؟

تحلیلگران از الگوی گارتلی برای شناسایی نقاط ممکن برگشت قیمت و تعیین سطوح ورود و خروج به بازار استفاده میکنند. این الگو میتواند به تحلیلگران کمک کند تا تصمیمات معاملاتی بهتری بگیرند.

آیا الگوی هارمونیک گارتلی همیشه دقیق است؟

همچون سایر الگوهای تحلیل تکنیکال، این الگو نیز ممکن است همیشه دقیق نباشد. برای افزایش دقت، توصیه میشود از ابزارها و شاخصهای دیگر تحلیل تکنیکال نیز استفاده کنید.

چگونه میتوان از الگوی Gartley برای معامله استفاده کرد؟

پس از شناسایی الگو، میتوانید در نقطه D، که نقطه احتمالی برگشت قیمت است، معاملات خرید یا فروش انجام دهید. همچنین، میتوانید استاپ لاس و تارگتهای قیمتی را بر اساس نقاط الگو تعیین کنید.