الگوی پروانه، سرآغاز یک ماجراجویی هیجان انگیز در دنیای تحلیل تکنیکال است. این الگو دروازهایست به سوی فهم عمیقتر بازارهای مالی و نوسانات آن. با الگوی پروانه، معاملهگران حرفهای نه تنها قادر به تشخیص الگوهای صعودی و نزولی هستند بلکه میتوانند با دقت بیشتری نقاط تغییرات بازار را پیشبینی کنند.

در این راهنما، ما به شما نشان میدهیم که چگونه الگوی پروانه میتواند چراغ راهنمای شما در برابر پیچ و خمهای بازار باشد. از الگوی پروانه صعودی که نشان دهنده رشد و قدرت بازار است، گرفته تا الگوی پروانه نزولی که ممکن است هشداری برای کاهشهای آتی باشد، هر دو الگو ابزارهای قدرتمندی هستند برای تصمیمگیریهای موفق. اکتشاف این الگوها میتواند تبدیل به قدم اول شما در مسیر تبدیل شدن به یک تحلیلگر حرفهای بازار شود. همراه ما باشید تا در این مسیر پر از هیجان، شما را همراهی کنیم.

الگوی پروانه چیست؟

الگوی پروانه یک الگوی بازگشتی است که توسط برایس گیلمور ابداع شده و در دسته الگوهای هارمونیک قرار میگیرد. این الگو تراکم قیمت را به ما نشان میدهد و معمولا در انتهای یک حرکت توسعه یافته قیمت مشاهده میگردد. معاملهگران میتوانند از این الگو برای تعیین پایان یک روند حرکتی و آغاز یک تصحیح قیمتی یا شروع روند جدید بهره ببرند.

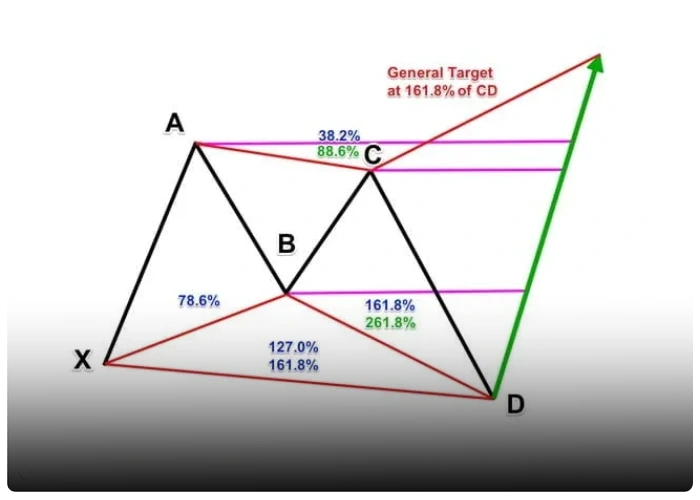

این الگو به شکل یک پروانه است و از پنج نقطه کلیدی تشکیل شده: X، A، B، C و D. هر یک از این نقاط نمایانگر یک سطح قیمت هستند و ترکیب آنها میتواند به معامله گران در شناسایی بهترین زمان برای خرید یا فروش کمک کند. در الگوی پروانه نقطه D مهمترین نقطه شناخته می شود، به این دلیل که در این نقطه تریدرها تصمیم به خرید یا فروش میگیرند. اگر الگوی پروانه در یک بازه زمانی بلندتر رسم شود، احتمال دقت آن بیشتر میشود. این الگو معمولاً در بازارهای با نوسان بالا بسیار موثر است.

ساختار الگوی هارمونیک پروانه در تحلیل تکنیکال

الگوی پروانه شامل چهار حرکت قیمت است. ظاهر این الگو در روند نزولی شبیه به حرف لاتین M و در روند صعودی شبیه به W به نظر میرسد. زمانی که این الگو در حال شکل گرفتن است، امکان دارد با الگوی سقف یا کف دوقلو اشتباه گرفته شود. تفاوت این دو الگو این است که الگوی پروانه لزوما پس از یک روند مشاهده نمیشود. در مقابل، الگوی کف و سقف دوقلو پس از حرکتی قابل توجه دیده میشود. باید توجه داشته باشیم که الگو با حرف X شروع میشود و بعد از آن، شاهد چهار حرکت قیمتی هستیم: CD، BC، AB، XA.

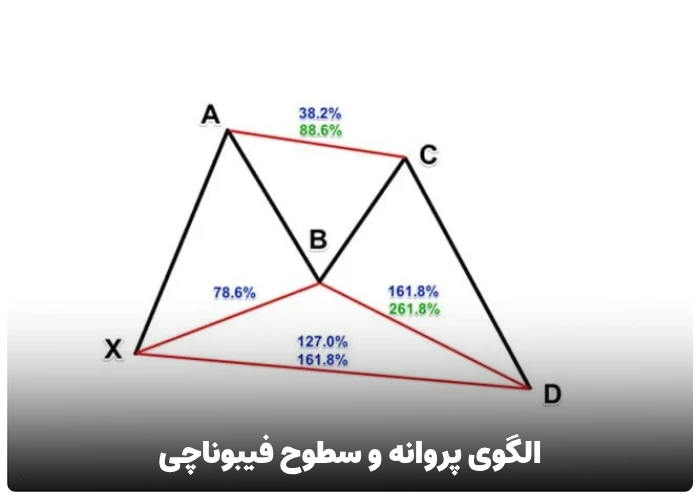

الگوی پروانه و سطوح فیبوناچی

تعدادی سطوح فیبوناچی وجود دارند که برای تشخیص صحیح الگوی پروانه، از اهمیت زیادی برخوردار هستند. همان طور که میدانید، نسبتهای فیبوناچی از اجزاء اصلی ساختار الگوهای هارمونیک از جمله الگوی پروانه محسوب میشوند. برای این که بتوانیم به درستی یک Butterfly Pattern را در نمودار تشخیص دهیم، لازم است اطمینان حاصل کنیم که حرکتهای قیمت با سطوح خاصی از فیبوناچی تطابق دارند. در ادامه، روابط نسبت های فیبوناچی و شکل این الگو را به دقت مورد بررسی قرار میدهیم.

- حرکت XA: این موج، اولین حرکت الگو در نظر گرفته میشود. ایجاد این حرکت نیازمند هیچ قانون مشخصی نیست و میتواند شامل هر نوع موجی باشد.

- حرکت AB: نقطه B مهمترین سطح از الگوی پروانه است که باید در 78.6% فیبوناچی بازگشتی موج XA قرار گیرد.

- حرکت BC: حرکت BC باید تا فیبوناچی بازگشتی 38.2% یا 88.6% موج AB ادامه داشته باشد.

- حرکت CD: اگر BC به اندازه 38.2% موج AB باشد، موج CD احتمالا به سطح 161.8% موج BC میرسد. اما اگر BC به اندازه 88.6% موج AB باشد، حرکت CD احتمالا تا 261.8% موج BC ادامه مییابد.

- حرکت AD: در نهایت، حرکت کلی AD که شامل موج های BC، AB و CD است، باید در سطح 127% یا 161.8% موج XA قرار داشته باشد.

در تصویر بالا، سطوح فیبوناچی BC و CD با دو رنگ مختلف سبز و آبی نشان داده شدهاند. اعداد سبز رنگ مربوط به یکدیگر و اعداد آبی رنگ نیز مربوط به هم هستند. همان طور که شرح داده شد، اگر BC تا 38.2% موج AB ادامه داشته باشد، موج CD باید در 161.8% موج BC قرار بگیرد. اگر BC به 88.6% موج AB برسد، حرکت CD تا 261.8% موج BC ادامه خواهد داشت. البته این قاعده و قانونی الزامی نیست و تنها یک راهنمای کلی است که باید از آن آگاهی داشته باشیم.

همانطور که پیش از این اشاره شد، برای این که این الگو به عنوان یک الگوی هارمونیک پروانه در نظر گرفته شود، باید نقطه B در سطح 78.6% موج XA قرار داشته باشد و این یک قانون حتمی و الزامی است.

انواع الگوی پروانه در تحلیل تکنیکال

این الگو به دو شکل صعودی یا نزولی ظاهر میشود و در ادامه، هر یک از آنها را به دقت مورد بررسی قرار میدهیم.

الگوی پروانه صعودی در تحلیل تکنیکال

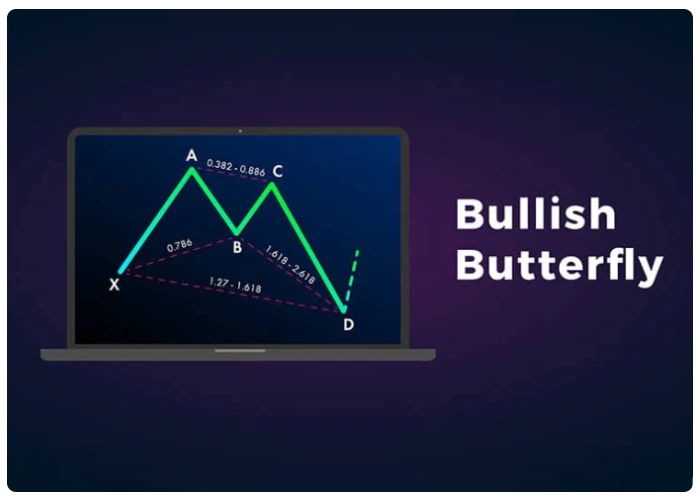

در این قسمت، خواهیم دید در الگوی پروانه صعودی، قیمت پس از نقطه D چه عکس العملی خواهد داشت.

همانطور که در تصویر فوق مشاهده میکنیم، الگوی پروانه صعودی با رشد قیمت، حرکت خود از نقطه X به نقطه A را شروع میکند. حرکت بعدی این الگو اصلاحی از نقطه A تا نقطه B خواهد بود که این اصلاح دقیقاً برابر با 78.6% موج XA است. پس از این اصلاح، شاهد رشد قیمت به اندازه خط BC هستیم که نقطه C در سطوح اصلاحی 38.2% تا 88.6% موج AB جای دارد.

حرکت نهایی این الگو شامل کاهش قیمت در امتداد خط CD است که نقطه D در سطوح اصلاحی 161.8% تا 261.8% موج BC قرار گرفته است. علاوه بر این، نقطه D در نسبت 127.2% تا 161.8% موج XA ایجاد خواهد شد. نقطه D ابتدای رشد شارپ قیمت بوده و در این نقطه، میتوانیم با ارسال سفارش خرید وارد معامله شویم. حد ضرر Bullish Butterfly Pattern را میتوانیم کمی پایینتر از نقطه D در نظر بگیریم.

الگوی پروانه نزولی در تحلیل تکنیکال

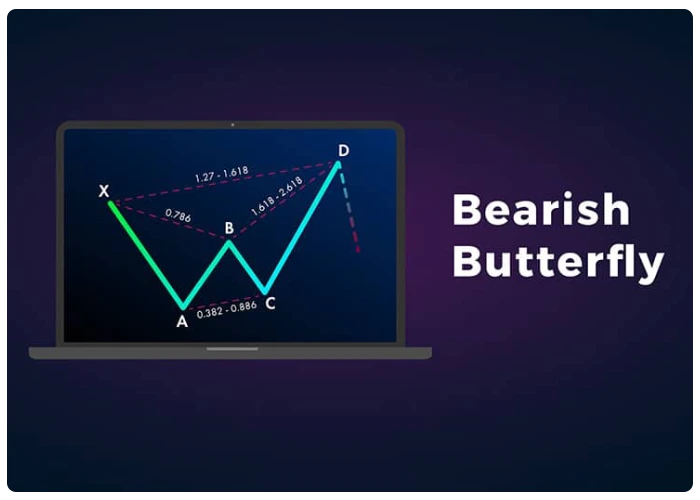

الگوی پروانه نزولی درست بر عکس الگوی پروانه صعودی است. ساختار الگوی پروانه نزولی شبیه به حرف W است.

مطابق شکل، الگوی پروانه نزولی با یک کاهش قیمتی از نقطه X به نقطه A حرکت خود را شروع میکند. در ادامه، الگو شاهد افزایش قیمت از نقطه A تا نقطه B هستیم که این صعود دقیقا معادل 78.6% موج XA است. حرکت بعدی این الگو کاهش قیمت به اندازه خط BC خواهد بود که نقطه C در سطوح اصلاحی 38.2% تا 88.6% موج AB قرار دارد. افزایش قیمت در امتداد خط CD، آخرین موج این الگو، بوده که نقطه D در سطوح اصلاحی 161.8% تا 261.8% موج BC قرار دارد. همچنین، نقطه D در نسبت 127.2% تا 161.8% موج XA شکل قرار خواهد گرفت.

نقطه D آغاز کاهش سریع قیمت است. در بازارهای دوطرفه، امکان کسب سود از کاهش قیمت نیز وجود دارد. در چنین بازارهایی، پس از شناسایی الگوی پروانه نزولی، میتوان در نقطه D اقدام به ثبت سفارش فروش کرد و سپس با قیمتهای کمتر، سفارش خرید را ثبت نمود. حد زیان این الگوی هارمونیک نزولی را نیز میتوانیم اندکی بالاتر از نقطه D ترسیم کنیم.

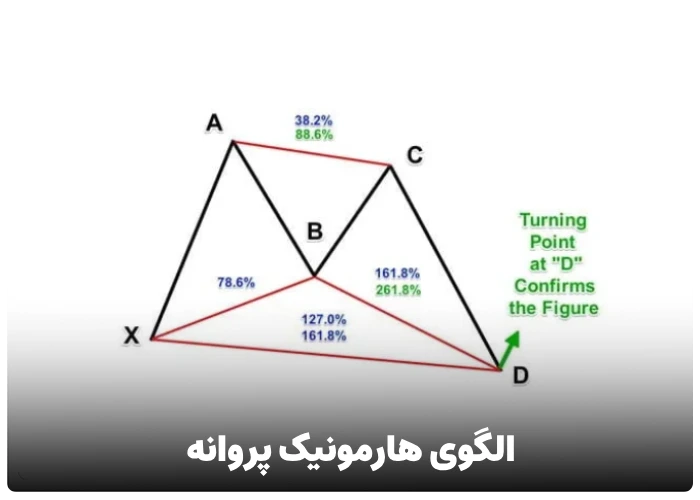

تایید الگوی هارمونیک پروانه جهت معامله

این الگو با توجه به محل قرار گرفتن نقطه D مورد تایید قرار میگیرد. زمانی که در محدوده نقطه D، علائمی از بازگشت قیمت ظاهر شود، ما باید خود را آماده ورود به یک معامله جدید کنیم. در تصویر بالا، یک الگوی پروانه صعودی معمولی را مشاهده میکنیم. همان طور که مشخص است، قیمت به محض این که به نقطه D عکس العمل نشان میدهد، مورد توجه قرار می گیرد. روشن است که در Bearish Butterfly Pattern نیز به همین صورت عمل میکنیم.

بیشتر بخوانید: الگوی هارمونیک چیست + معرفی و آموزش انواع الگوهای هارمونیک

استراتژی معاملاتی الگوی پروانه

حال که با ساختار کلی و نحوه حرکت قیمت پس از تشکیل الگو آشنا شدیم، چگونگی معامله بر اساس این الگو را بررسی میکنیم. استراتژیهای معاملاتی گوناگونی برای الگوی پروانه وجود دارند. اما در اینجا، نوعی از استراتژی را بررسی خواهیم کرد که در آن، یافتن نقطه D بر اساس حرکت BC انجام میشود. در ادامه، سه جزء مهم معامله، یعنی نقطه ورود، حد سود و حد ضرر به تفصیل مورد بررسی قرار میگیرند.

- نقطه ورود

اگر بخواهیم بر اساس الگوی هارمونیک پروانه صعودی معامله کنیم، پس از واکنش قیمت در نقطه D، در صورتی وارد موقعیت خرید میشویم که:

- BC در سطح 38.2% موج AB واکنش نشان داده و CD یک کف قیمتی در سطح 161.8% موج BC ایجاد نماید.

- BC در سطح 88.6% موج AB واکنش نشان داده و CD یک کف قیمتی در سطح 261.8% موج BC ایجاد نماید.

اگر بخواهیم بر اساس الگوی پروانه نزولی معامله کنیم، پس از واکنش قیمت در نقطه D، در صورتی وارد موقعیت فروش میشویم که:

- BC در سطح 38.2% موج AB واکنش نشان داده و CD یک قله قیمتی در سطح 161.8% موج BC ایجاد نماید.

- BC در سطح 88.6% موج AB واکنش نشان داده و CD یک کف قله در سطح 261.8% موج BC ایجاد نماید.

- حد زیان

اگر در حال استفاده از الگوی پروانه صعودی برای معامله باشیم، باید سفارش حد زیان خود را به زیر کف قیمتی D که به تازگی ایجاد شده است، قرار دهیم. در صورتی که با استفاده از الگوی پروانه نزولی معامله میکنیم، حد زیان خود را بالاتر از نقطه D قرار میدهیم. باید اطمینان حاصل کنیم که حد زیان با یک فاصله منطقی از نقطه D قرار گرفته و به نمودار امکان نوسان داده شده است. - حد سود

روشهای زیادی وجود دارد که به ما کمک میکنند تا نقطه خروج خود را در این الگو مشخص کنیم. یکی از روشهای کارآمد تعیین هدف قیمتی در سطح 161.8% موج CD است. ممکن است بخواهیم بخشی از معامله را پیش از این سطح، در محدودههای A، B و C ببندیم. ما میتوانیم این سطوح را به عنوان سطوح بازگشت بالقوه در نظر بگیریم. بنابراین، لازم است تا رفتار قیمت در این سطوح را به دقت بررسی کنیم تا متوجه شویم که آیا باید در موقعیت بمانیم و یا از آن خارج شویم.

اگر قیمت سطح A را شکست و از آن فراتر رفت، میتوانیم تا حدودی اطمینان حاصل کنیم که نمودار به سطح 161.8% موج CD خواهد رسید.

در این الگو، ترتیب هدف قیمتی مشخصی وجود ندارد. به همین دلیل، لازم است که نمودار را برای یافتن بهترین موقعیت خروج به دقت بررسی کنیم. همه قوانین بالا در مورد الگوی پروانه نزولی هم صادق است، با این تفاوت که حرکت قیمت در جهت مخالف صورت میگیرد.

سخن پایانی

الگوی پروانه چیست؟ الگوی هارمونیک پروانه یکی از الگوهای مهم در تحلیل تکنیکال است که برای تشخیص نقاط ورود و خروج معاملهگران در بازارهای مالی مورد استفاده قرار میگیرد. این الگو به دو دسته الگوی پروانه صعودی و پروانه نزولی تقسیم میشود. در پروانه صعودی، تحلیلگران به دنبال شناسایی نقاطی هستند که بازار پس از رشد، دچار افت قیمت میشود تا بتوانند در نقطه مناسب وارد معامله شوند. به طور مشابه، پروانه نزولی نیز نشاندهنده نقاطی است که پس از یک دوره کاهش، بازار شروع به رشد میکند.

الگوهای پروانه از نظر ساختاری شامل چندین حرکت قیمتی و نقاط مختلفی هستند که باید به دقت مورد بررسی قرار بگیرند. این الگوها با استفاده از نسبتهای فیبوناچی تشخیص داده میشوند و میتوانند به معاملهگران کمک کنند تا بازار را بهتر تحلیل کرده و معاملات موفقتری داشته باشند. استفاده از الگوی پروانه میتواند در تعیین استراتژیهای معاملاتی بسیار موثر باشد و به معاملهگران این امکان را میدهد که ریسک را کاهش داده و بازدهی بهتری را تجربه کنند.

سوالات متداول

الگوی پروانه چیست و چه اهمیتی در تحلیل تکنیکال دارد؟

الگوی پروانه یک الگوی هارمونیک است که در نمودارهای قیمت به چشم میآید و معمولاً نشاندهنده یک تغییر در روند قیمت است. این الگو برای پیش بینی نقاط تغییر روند قیمت بسیار مفید است و به معامله گران کمک میکند تا نقاط ورود و خروج مناسب را شناسایی کنند.

بهترین زمان برای وارد کردن یک موقعیت هنگام معامله الگوی پروانه چه زمانی است؟

تایید الگوی پروانه زمانی اتفاق می افتد که قیمت به نقطه D رسیده و با یکی از سطوح اصلاحی فیبوناچی برخورد کند. به این ترتیب، زمانی که روند معکوس را در سطح قیمت D شناسایی می کنید، می توانید موقعیتی را با دستور استاپ لاس در نقطه X یا B یا نزدیک به آن وارد کنید.

چه زمانی میتوانیم از الگو پروانه استفاده کنیم؟

از این الگو در بازارهای رونددار استفاده میشود. در روند صعودی، الگو شبیه به M و در روند نزولی، شبیه به W ایجاد میشود که بر اساس الگوی پروانه باید اندازه هر خط، در مقیاس مشخصی باشد تا بتوانیم روند آتی بازار را شناسایی کرده و سود خوبی از هر معامله کسب کنیم.