اندیکاتور CCI چیست به زبان ساده؟ فرمول و نحوه محاسبه این اندیکاتور به چه صورت است؟ چه مزایا و معایبی دارد؟ اندیکاتور cci روی چه موردی تمرکز دارد؟

اندیکاتور CCI یکی از ابزارهای مهم در تحلیل تکنیکال بازارهای مالی که بسیار مورد توجه معامله گران قرار گرفته است. این ابزار با توجه به تغییرات قیمت و نرخ تغییرات آن، تا جایی اطلاعات ارزشمندی ارائه میدهد که بتواند به تریدرها و سرمایه گذاران کمک کند تا تصمیمهای بهتری در خصوص ورود یا خروج از معاملات خود بگیرند. در این مقاله، به بررسی اندیکاتور CCI و نحوه محاسبه آن در بازارهای مالی میپردازیم.

اندیکاتور CCI چیست؟

CCI مخفف عبارت Commodity Channel Indicator به معنی شاخص کانال کالا است. اندیکاتور CCI در حدود ۴۰ سال پیش توسط دانِلد لمبرت (Donald Lambert) به وجود آمده است. او یک معاملهگر بود و از این اندیکاتور برای تحلیل مبادلات کالایی خود استفاده میکرد. این شاخص در واقع، یک نوسانگر یا اسیلاتور (Oscillator) است. اسیلاتورها از ابزارهای مورد استفاده در تحلیل تکنیکال هستند که بین دو حد بالا و پایین محدودهای را مشخص کرده و پس از آن، یک اندیکاتور روند میسازند که بین این دو حد نوسان میکند.

علاوه بر این، این شاخص بر پایه مومنتوم (Momentum) یا شتاب روند عمل میکند؛ به این معنی که به شدت قدرت روند اخیر قیمت توجه دارد. اندیکاتورهای مومنتوم شتاب روند را به ما نشان میدهند. مومنتوم که به عنوان شتاب یا تکانه نیز شناخته میشود، نرخ سرعتگیری قیمت یا حجم یک دارایی را به ما نشان داده و در واقع، سرعت تغییر قیمت است. وقتی معاملهگری بر اساس شتاب روند، خرید و فروش میکند، در واقع بر پایه افزایش سرعت تغییر قیمت تصمیمگیری میکند.

معاملهگرانی که با توجه به مومنتوم خرید و فروش میکنند، بر اساس قاعده قدیمی خرید با قیمت پایین و فروش با قیمت بالا، عمل نمیکنند. آنها به دنبال این هستند که با قیمت پایین بفروشند و با قیمت پایینتر بخرند یا با قیمت بالا بخرند و با قیمت بالاتر بفروشند. سرمایه گذاران مومنتوم به جای این که به دنبال الگوهای ادامه دهنده یا بازگشتی باشند، به روند اخیر شکل گرفته حاصل از شکست قیمت توجه میکنند.

اندیکاتور CCI چه کاربردی دارد؟

مهم ترین نقش اندیکاتور CCI به زبان ساده این است که فرد را آگاه میسازد چه زمانی قیمت یک دارایی، سرمایهای بیشتر از ارزش واقعیاش ارزیابی و به اصطلاح “بیش خرید” (Over Bought) شده و با قیمتی بالاتر معامله میشود. به صورتی مشابه، CCI نشان میدهد که چه زمانی ارزش دارایی کمتر از ارزش واقعی آن است، یعنی با قیمتی پایینتر از قیمت اصلیاش به فروش میرسد و در واقع، “بیش فروش” (Over Sold) میشود.

معامله گران معمولاً انتظار دارند که روند قیمتی اصلاح شود و در حالت بیش فروش یا بیش خرید باقی نماند. شاید زمانی که یک سهم با قیمتی بالاتر از ارزش واقعیاش فروخته میشود، معاملهگر تصمیم به فروش آن بگیرد. بسیاری از سرمایه گذاران از نسبت P/E یا همان نسبت قیمت به سود، برای بررسی بیش فروش یا بیش خرید شدن سهم استفاده میکنند.

با وجودی که تشخیص این که آیا سهمی بالاتر از ارزش واقعی اش فروخته میشود یا نه، به طرز تفکر فرد تحلیل کننده بستگی دارد، معامله گران و تحلیلگران از ابزارهای مختلفی برای تحلیل استفاده میکنند. ممکن است به نظر عدهای، سهمی در حال فروخته شدن با قیمتی بیش از ارزش واقعیاش باشد، اما به نظر سایر تحلیل کنندگان، اینطور نباشد. بیش خرید شدن یک سهم ممکن است ناشی از انتشار اخبار خوب از آن شرکت باشد.

تشخیص این که آیا سهامی در حال فروخته شدن با قیمتی بیشتر یا کمتر از ارزش واقعیاش است، با استفاده از اندیکاتور RSI نیز میتواند انجام شود. از این شاخص برای ارزیابی جهت و قدرت روند قیمتی نیز استفاده میشود.

قدرت روند به قدرت گاوها (Bulls) و خرسها (Bears) در بازار و در دورهای معین اشاره دارد. در یک روند صعودی ضعیف یا کم قدرت، روند ممکن است گاوی (Bullish) باشد، اما باز هم این امکان وجود دارد که با فشارهای نزولی قابل توجهی روبرو شود. در یک روند صعودی پرقدرت یا همان گاوی، ریسک پایینتر است و معاملات پرسودتری صورت میگیرد.

علاوه بر این، در یک روند کم قدرت امکان وقوع معاملات پر ریسک وجود دارد و خرید و فروش در یک روند ضعیف ممکن است معاملهگر را به شک انداخته و اعتمادش را سلب کند. به طور کلی، روند بازار ممکن است صعودی یا نزولی بوده و یا در میانه حرکت کند. اندیکاتورها با دادن این اطلاعات به سهامداران، آنها را قادر میسازند تا تصمیم بگیرند آیا میخواهند وارد مبادلهای شوند یا نه.

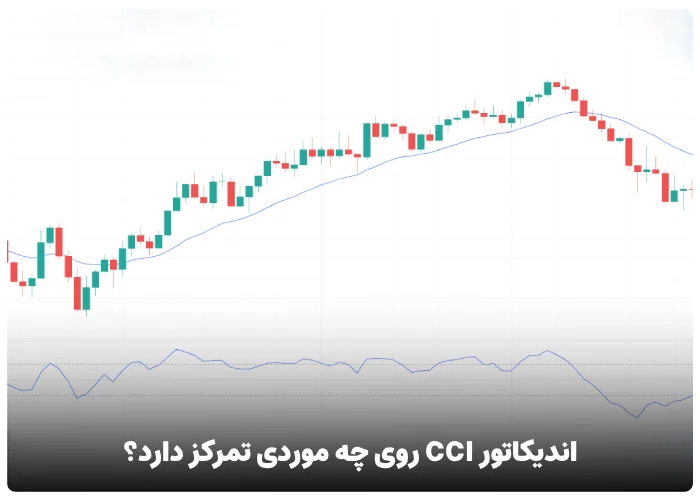

اندیکاتور cci روی چه موردی تمرکز دارد؟

در ابتدا، لمبرت اندیکاتور CCI را به وجود آورد تا تغییرات دورهای مربوط به کالاها را تشخیص دهد، اما از آن میتوانیم برای شاخصها و صندوق سرمایه گذاری قابل معامله (ETF) نیز استفاده کنیم. اندیکاتور CCI بر خلاف عنوانش (شاخص کانال کالا) میتواند در هر بازاری استفاده شود و تنها محدود به بازار کالا نیست.

اندیکاتور CCI اولین بار با این هدف ایجاد شده بود که تغییرات بلندمدت روند را بررسی کند، اما از سوی سرمایه گذاران به شکلی به کار رفته است که برای تمام بازارها در همه دورههای زمانی قابلاستفاده باشد. معامله با چارچوبهای زمانی گوناگون، سیگنالهای خرید و فروش بیشتری برای معاملهگران فعال فراهم میکند.

اندیکاتور CCI قیمت فعلی را با متوسط قیمت در یک دوره زمانی مشخص مقایسه میکند. این شاخص در مقادیر بالاتر و پایینتر از صفر نوسان دارد و ممکن است مثبت یا منفی باشد. با این که بیشتر مقادیر (حدود ۷۵ درصد آنها) در بازه 100- تا 100+ قرار میگیرد، ۲۵ درصد مقادیر خارج از این بازه هستند که نشان میدهد ضعف یا قدرت زیاد در روند حرکتی قیمت وجود دارد. در واقع، اندیکاتور CCI به مقایسه نسبی بین قیمت فعلی و حرکت قبلی قیمت میپردازد.

آموزش تحلیل با اندیکاتور CCI

همان طور که در تصویر زیر مشاهده میکنید، نمودار تحلیل اندیکاتور CCI از بیشتر از ۳۰ دوره استفاده میکند. از آنجا که این نمودار به صورت ماهانه است، هر محاسبه جدید مطابق با دادههای ۳۰ ماه اخیر انجام شده است. البته در تحلیل تکنیکال، از اندیکاتورهای cci در دورههای 20 و ۴۰ روزه نیز استفاده میشود. هر دوره به تعدادی از نمودار میلهای یا کندلی اشاره میکند که در محاسبه اندیکاتور مورد توجه قرار میگیرد.

نمودارها میتوانند ۱ دقیقهای، ۵ دقیقهای، روزانه، هفتگی و ماهانه یا هر دوره زمانی قابل دسترس دیگری نیز باشند. هرچه تایم فریم انتخابی بزرگتر باشد، کمتر احتمال دارد که اندیکاتور خارج از بازه 100- و 100+ حرکت کند. سهامدارانی که بازههای کوتاه مدت را برای تحلیل مورد توجه قرار میدهند، لازم است توجه داشته باشند که در دورههای زمانی کوتاهتر (وقتی نمودار میلهای کمتری داریم)، سیگنالهای بیشتری صادر میشود.

محاسبات اندیکاتوری به طور خودکار توسط نرم افزار چارتینگ یا پلتفرم معاملهای انجام میشود. در ابتدا، لازم است تنظیمات اندیکاتور CCI را روی پلتفرم معاملاتی خود داشته باشیم. تنها لازم است تعداد دورههای دلخواه خود را وارد و یک دوره زمانی (Time Frame) برای نمودار خود انتخاب کنیم. زمانی که CCI بیشتر از 100+ باشد، به این معناست که قیمتی بالاتر از میانگین قیمتی ثبت شده است.

زمانی که اندیکاتور عددی کمتر از 100- را نشان میدهد، این معنی را میدهد که قیمت کمتر از میانگین قیمت اندازه گیری شده توسط اندیکاتور است. معامله گرانی که دوره زمانی بلند مدت را مورد توجه قرار میدهند، مدت زمان طولانیتری شامل ۳۰ یا ۴۰ دوره را در نظر میگیرند. سرمایه گذاران بلندمدت بهتر است از نمودار روزانه یا هفتگی استفاده کنند. سرمایه گذاران کوتاه مدت نیز میتوانند از این اندیکاتور در نمودارهای یک ساعته و حتی یک دقیقهای استفاده نمایند.

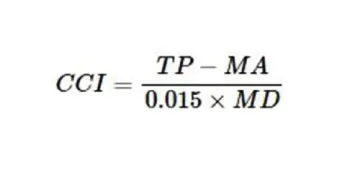

فرمول محاسبه اندیکاتور CCI

امروزه، با وجودی که پلتفرمهای مختلفی به راحتی اندیکاتور CCI را محاسبه میکنند، اما آشنایی با روش و فرمول محاسبه CCI برای درک بهتر آن مفید است. برای محاسبه اندیکاتور CCI، ابتدا لازم است مشخص کنیم که چه تعداد دوره را با این اندیکاتور میخواهیم تحلیل کنیم. برای محاسبه اندیکاتور CCI، معمولاً از 20 دوره استفاده میشود. دورهای کوتاهتر باعث میشوند که شاخص ناپایدارتر بوده و بیشتر نوسان کند. در صورتی که اگر معاملهگر دورههای بلندتری را در نظر بگیرد، خطای تحلیل کمتر خواهد شد.

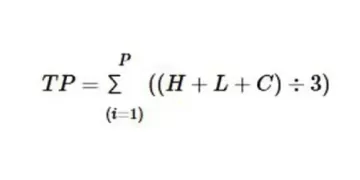

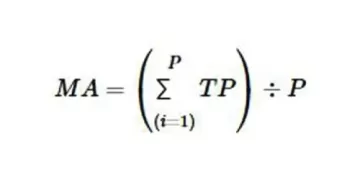

تصور کنید میخواهیم شاخص کانال کالا را برای ۲۰ دوره اخیر محاسبه کنیم. اگر بخواهیم از تعداد دورههای متفاوتی استفاده کنیم، باید فرمول محاسبه CCI را تغییر دهیم. ابتدا قیمت بالا، قیمت پایین و قیمت بسته شدن را برای 20 دوره محاسبه میکنیم و قیمت نمونه را به دست میآوریم. سپس، 20 دوره میانگین متحرک قیمت نمونه را با جمع کردن 20 قیمت نمونه آخر و تقسیم آن بر 20 محاسبه میکنیم و انحراف از میانگین را با کم کردن میانگین متحرک از قیمت نمونه برای ۲۰ دوره آخر به دست میآوریم.

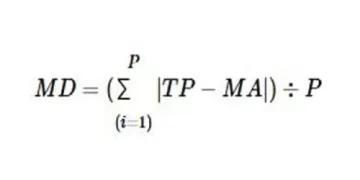

در اینجا، لازم است تا قدر مطلقها را با یکدیگر جمع کرده (منفیها را مثبت در نظر بگیریم) و سپس مجموع اختلاف از میانگینها را بر تعداد دوره که در اینجا برابر ۲۰ است، تقسیم کنیم. باید به روزترین قیمت نمونه میانگین متحرک و میانگین انحراف را در فرمول وارد کنیم تا اندیکاتور CCI جاری حاصل شود. این فرایند برای هر دوره جدید باید تکرار شود. فرمول محاسبه اندیکاتور CCI به صورت زیر است:

که در آن:

در این فرمول، P تعداد دورهها، H بالاترین قیمت، L پایین ترین قیمت و C قیمت بسته شدن سهم در پایان دوره زمانی است. MA نیز به میانگین متحرک (Moving Average) ساده اشاره میکند که به صورت زیر به دست میآید:

MD نیز همان انحراف میانگین مطلق است که به صورت زیر محاسبه میشود:

همانطور که مشاهده میکنید، در فرمول محاسبه اندیکاتور CCI، یک ضریب 0.015/1 وجود دارد. این عدد همان ضریب ثابت لمبرت است. لمبرت مابقی فرمول را در این عدد ضرب میکرد تا مقادیری که از اندیکاتور CCI به دست می آید، بین 100- و 100+ قرار گیرد. به این ترتیب، ۷۰ تا ۸۰ درصد مقادیر در این بازه قرار میگیرند. این که چه درصدی از مقادیر اندیکاتور CCI در بازه ۱۰۰- تا ۱۰۰+ قرار گیرد، به تعداد دورهها بستگی دارد.

اگر تعداد دورههای انتخاب شده کم و مدت زمان هر دوره نیز محدود باشد، درصد اندکی از مقادیر به دست آمده اندیکاتور CCI بین ۱۰۰- تا ۱۰۰+ قرار خواهد گرفت. در مقابل، اگر تعداد دورهها بیشتر باشد، درصد قابل توجهی از مقادیر محاسبه شده در بازه ۱۰۰- تا ۱۰۰+ قرار خواهد گرفت.

اندیکاتور CCI چه چیزی را به ما نشان میدهد؟

همانطور پیش از این گفته شد، اندیکاتور CCI برای تشخیص سطوح بیش خرید و بیش فروش نیز استفاده میشود. علاوه بر این، هنگامی که اندیکاتور و روند قیمتی واگرا شدهاند و به جهتی متفاوت حرکت میکنند، اندیکاتور CCI برای کشف نقاط چالشی روند استفاده میشود.

زمانی که اندیکاتور CCI از ناحیه منفی یا نزدیک به صفر به بالای ۱۰۰ میرود، ممکن است نشان دهنده این باشد که قیمت در حال شروع یک روند صعودی جدید است. زمانی که این اتفاق روی دهد، معامله گران میتوانند یک پولبک (Pullback) و سپس، اوج گرفتن مجدد را در قیمت و اندیکاتور مشاهده کنند که میتواند به عنوان سیگنال خرید تعبیر شود. پولبک همان معکوس شدن روند قیمت در کوتاه مدت است.

همین تفسیر را میتوان از یک روند نزولی در حال ظهور مطرح کرد. زمانی که یک اندیکاتور از سطح مثبت یا نزدیک به صفر به زیر ۱۰۰- میرسد، ممکن است که یک روند نزولی در حال ظهور باشد. این سیگنالی است که به ما هشدار میدهد از نگهداری سهام یا کالا خودداری کنیم یا این که مراقب باشیم چه زمانی سهام را بفروشیم تا در صورت کاهش قیمت احتمالی، دچار ضرر نشویم.

محدودههای بیش خرید و بیش فروش ثابت نیستند و به همین دلیل، اندیکاتور CCI را یک اندیکاتور بدون کران (Unbounded) در نظر میگیرند. در نتیجه، معاملهگران به مشاهدات پیشین خود مراجعه می کنند تا معکوس شدن احتمالی روند قیمت را بررسی نمایند. به عنوان مثال، ممکن است این معکوس شدن برای یک سهم در حدود 200+ و 150- روی داده باشد.

برای سهم کالایی دیگر، ممکن است قیمت در حدود 325+ و 350- معکوس شود. در صورتی که بزرگنمایی را کاهش دهیم، در تصویر کلی تر نمودار خواهیم توانست تعداد زیادی نقطه معکوس شدن قیمت و برآورد اندیکاتور CCI را در آن زمانها مشاهده کنیم. ممکن است که زمان کار با اندیکاتور CCI، با واگرایی نیز روبرو شویم. این اتفاق زمانی روی می دهد که قیمت و اندیکاتور در دو جهت مختلف حرکت کنند.

در صورتی که قیمت در حال افزایش و اندیکاتور CCI در حال کاهش باشد، نشان میدهد خط روند دچار ضعف شده است. با این که دوگانگی یا همان واگرایی بین اندیکاتور CCI و قیمت، یک سیگنال معاملاتی ضعیف است و چون امکان دارد این وضعیت برای مدت زمان طولانی برقرار باشد، میتواند به معاملهگر هشدار بدهد که احتمال معکوس شدن قیمت وجود دارد. با این حال، مشاهده واگرایی بین اندیکاتور CCI و قیمت لزوماً همیشه نشان دهنده معکوس شدن قیمت نیست.

به این ترتیب، سرمایه گذاران میتوانند بازه استاپ لاس (Stop Loss) خود را محدودتر نمایند. برای نمونه، اگر معاملهگری بازه حد ضرر خود را به میزان ۱۰ درصد مشخص کرده باشد، زمانی که قیمت سهام به ۱۰ درصد کمتر از قیمت خرید شخص برسد، اقدام به فروش میکند. اندیکاتور CCI برای تحلیل سهام و ارزها نیز مورد استفاده قرار میگیرد. در این اندیکاتور، دادههای مثبت بزرگ این سیگنال را صادر میکنند که این دارایی در مقایسه با پیش بینی مبتنی بر روندهای گذشته، قویتر از گذشته معامله میشود. مقادیر منفی کوچک نیز حاکی از آن هستند که معاملات این سهام ضعیف است.

تفاوت بین اندیکاتور CCI و RSI

اندیکاتور RSI (Relative Strength Index) یا همان شاخص قدرت نسبی اسیلاتوری شناخته شده در تحلیل تکنیکال است که مانند اندیکاتور CCI برای تشخیص رفتار افراطی قیمت استفاده میشود با این تفاوت که اندیکاتور CCI روی انحراف از میانگین متحرک قیمت یک دارایی تمرکز دارد تا واگرایی از خط روند را تشخیص دهد.

شاخص RSI رابطه بین میانگین قیمت بسته شدن بالا و میانگین قیمت بسته شدن پایین در طول دوره زمانی معینی (به طور معمول ۱۴ روز) را مقایسه میکند. سپس، مقادیر به دست آمده توسط اندیکاتور RSI روی خط متحرکی زیر نمودار قیمتی قرار می گیرند. این مقادیر بین صفر تا 100 نوسان دارند و نقطه میانی آن 50 است. اندیکاتور RSI امکان تشخیص بیش خرید احتمالی (بالای 70) و بیش فروش (پایین 30) را برای معاملهگر فراهم مینماید.

برخلاف اندیکاتور CCI، اندیکاتور RSI بدون محدودیت نیست و دریافت اطلاعات از آن احتمالاً سادهتر است. به دلیل این که هر دوی شاخصهای کانال کالا و قدرت نسبی اندیکاتورهای شتاب روند محسوب میشوند، میتوانند سیگنال واگرایی صعودی یا نزولی را صادر کنند. این اتفاق زمانی روی میدهد که قیمت جدید به قله میرسد و درهها به وسیله قلهها و درههای اندیکاتور منعکس نشدهاند. این دوگانگیها حاکی از معکوس شدن احتمالی روندها هستند. به طور کلی، در بیشتر بازارها، اندیکاتور RSI ابزار قابل اعتمادتری نسبت به CCI است و بیشتر معامله گران سادگی نسبی آن را ترجیح میدهند.

اگر مطمئن نباشیم که برای تشخیص سطوح بیش خرید یا بیش فروش، از کدام یک از این دو اندیکاتور استفاده کنیم، میتوانیم هر دو شاخص را همزمان با توجه به مدل معامله خود در نظر بگیریم. این اسیلاتورها دادههای یکسانی را نشان میدهند.

باید به خاطر داشته باشیم که RSI به سرعت تغییرات قیمت توجه میکند، در حالیکه هدف اولیه CCI این است که انحرافهای دورهای را پیگیری کند. از هر دوی این شاخصها میتوانیم برای استراتژیهای معاملاتی مختلف استفاده کنیم. علاوه بر این، این امکان وجود دارد که این دو اندیکاتور را با هم ترکیب کرده و یک استراتژی معاملاتی به وجود آوریم که نتایج حیرت انگیزی حاصل کند.

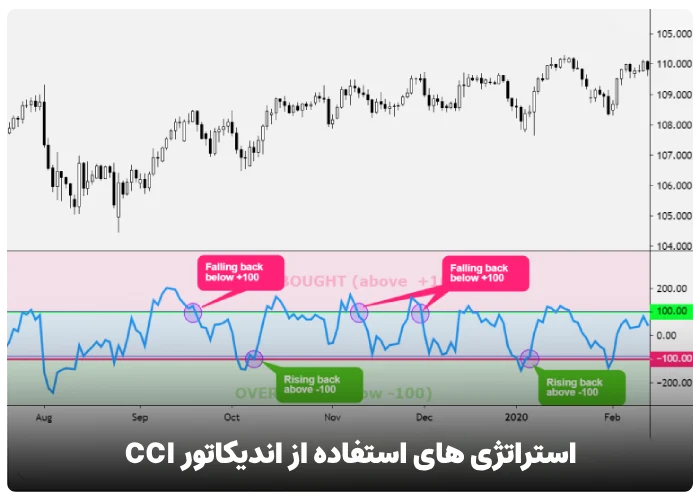

استراتژی های استفاده از اندیکاتور CCI

اندیکاتورها و استراتژیها عاری از ریسک نیستند و معاملهگر میتواند با تنظیم استراتژیهای معاملاتی و دوره زمانی اندیکاتور به عملکرد بهتری در معامله سهام دست یابد. با وجودی که تمام سیستمها مستعد زیان هستند، تعیین حد ضرر میتواند به ما کمک کند که محدودهای برای میزان ریسک خود مشخص کنیم.

همچنین آزمایش استراتژی CCI برای ارزیابی سودمندی آن در بازار و چارچوب زمانی اقدامی ارزشمند پیش از آغاز خرید و فروش است. در ادامه، به معرفی دو استراتژی میپردازیم که میتوانیم از آنها برای تحلیل تکنیکال با استفاده از اندیکاتور CCI بهره ببریم.

استراتژی ابتدایی اندیکاتور CCI

یکی از استراتژیهای ساده این است که مسیر CCI را برای حرکتهای ۱۰۰+ که نشان دهنده سیگنال خرید است، تعقیب کنیم. علاوه بر این، میتوانیم به حرکتهای کمتر از ۱۰۰- توجه کنیم که سیگنال فروش را ارسال میکنند. ممکن است سرمایه گذاران تنها بخواهند به سیگنالهای خرید توجه کنند و در زمان روی دادن سیگنالهای فروش، از بازار خارج شوند و زمانی که سیگنال خرید صادر میشود، دوباره سرمایه گذاری کنند.

نمودار زیر تغییرات قیمت یک سهم را در بین سالهای ۲۰۱۱ و ۲۰۱۴ میلادی نشان میدهد. همان طور که در نمودار هفتگی زیر مشاهده میکنید، زمانی که اندیکاتور CCI مقادیر کمتر از ۱۰۰- را نشان میدهد، سیگنال فروش صادر میشود. در نمودار زیر، سیگنال فروش با رنگ نارنجی نشان داده شده است.

این مورد ممکن است به سرمایه گذاران بلندمدت نشان دهد که یک روند نزولی احتمالی در حال شکل گیری بوده است. سرمایه گذاران ممکن است این مشاهده را به عنوان یک سیگنال فروش استقراضی در نظر بگیرند. این نمودار نشان میدهد که چگونه در اوایل سال ۲۰۱۲، یک سیگنال خرید صادر شد و معاملهگران به امید افزایش قیمت و رسیدن CCI به زیر ۱۰۰-، سهامی را خریداری کردند.

استراتژی اندیکاتور CCI با چند چارچوب زمانی

اندیکاتور CCI میتواند در چند چارچوب زمانی مورد استفاده قرار گیرد. در این تحلیل، نمودارهای کوتاه مدت و بلندمدت به طور همزمان به کار برده میشوند. معامله گران حرفهای اغلب از یک استراتژی با چند چارچوب زمانی استفاده میکنند. زمانی که اندیکاتور CCI در نمودار بلندمدت به بالای ۱۰۰+ میرسد، حاکی از روندی صعودی است و در نمودار کوتاه مدت، باید انتظار دریافت سیگنال خرید را داشته باشیم. روند تا زمانی صعودی در نظر گرفته میشود که CCI بلندمدت به زیر ۱۰۰- برسد.

نمودار فوق یک روند صعودی هفتگی را از ابتدای سال ۲۰۱۲ میلادی نشان میدهد. اگر این نمودار بلندمدت ما باشد، فقط سیگنال خرید را روی نمودار کوتاه مدت دریافت خواهیم کرد. زمانی که معامله گران با استفاده از نمودار روزانه (به عنوان دوره زمانی کوتاهتر) تحلیل میکنند، وقتی CCI از ۱۰۰- کمتر شود و سپس به بالاتر از آن برگردد، آن را به عنوان سیگنال خرید در نظر میگیرند.

از سوی دیگر، زمانی که CCI به مقداری بیشتر از ۱۰۰+ میرسد و دوباره به آن برگشت میکند، میتواند نشان دهنده زمان خروج از سهم باشد. افزون بر این، اگر روند روی CCI بلندمدت نزولی شود، نشان دهنده سیگنال فروش است که به ما اعلام میکند دیگر سهام را به امید افزایش قیمت آن نگهداری نکنیم.

در نمودار بالا، سه سیگنال خرید با رنگ بنفش و دو سیگنال فروش با رنگ نارنجی مشخص شدهاند. فروش استقراضی شروع نشده است، چون CCI در نمودار بلندمدت روندی صعودی را نشان میدهد.

زمانی که اندیکاتور CCI در نمودار بلندمدت زیر ۱۰۰- است، تنها باید سیگنالهای فروش استقراضی را در نمودار کوتاه مدت در نظر بگیریم. تا زمانی روند نزولی ادامه خواهد داشت که CCI بلندمدت زیاد شده و از ۱۰۰+ عبور کند. این نمودار نشان میدهد که تا زمانی که اندیکاتور سی سی آی در نمودار کوتاه مدت به بالای ۱۰۰+ میرسد و بعد به زیر ۱۰۰+ برمیگردد، معاملهگر باید فروش استقراضی انجام دهد.

هنگامی که اندیکاتور CCI در نمودار کوتاه مدت به زیر ۱۰۰- برود و سپس صعود کرده و به بالای ۱۰۰- برسد، معاملهگران از سهم خارج میشوند. به شکل تناوبی، اگر روند CCI بلندمدت افزایش پیدا یابد، فرد باید فروش استقراضی را متوقف کند.

مزایای اندیکاتور CCI

- به سرمایه گذار کمک میکند تا نقاط اشباع خرید و اشباع فروش را به خوبی شناسایی نماید.

- تغییرات روند حرکت قیمت دارایی را مورد بررسی قرار میدهد.

- زمانی که بازار صعودی است، CCI مثبت است و زمانی که بازار نزولی است، CCI منفی است، البته به غیر از مواردی که در روند سهم، واگرایی وجود داشته باشد.

معایب اندیکاتور CCI

با وجود نکات مثبت و کاربردهایی که درباره اندیکاتور CCI گفته شد، این شاخص معایبی نیز داراست که در اینجا، به چند مورد آن اشاره میکنیم:

- با وجودی که این شاخص برای تعیین موقعیتهای بیش فروش و بیش خرید استفاده میشود، ممکن است این تشخیص تا حد زیادی به تحلیل و تصور خود شخص معامله کننده وابسته باشد.

- این شاخص تاخیر دارد، یعنی گاهی اوقات این امکان وجود دارد که سیگنال ضعیفی ارائه دهد. احتمال دارد که یک افزایش قیمت در حال وقوع باشد، اما سیگنال آن را دیر دریافت کنیم و هنگامی که بخواهیم اقدامی صورت دهیم، قیمت در حال اصلاح باشد و پوزیشن خود را برای معامله از دست بدهیم.

سخن پایانی

«اندیکاتور CCI به زبان ساده چیست؟» شاخص کانال کالا یا Commodity Channel Indicator یکی از معروفترین شاخصها در بین معامله گرانی است که از تحلیل تکنیکال استفاده میکنند. این اندیکاتور کاربردهای متعددی دارد و با کمک آن، میتوانیم سطوح بیش خرید و بیش فروش را شناسایی کرده و واگراییها را تشخیص دهیم. باید توجه داشته باشیم که بسیاری از عوامل تاثیرگذار بر قیمت وجود دارند که ممکن است به وسیله CCI شناسایی نشوند. در نتیجه، لازم است با احتیاط از شاخص CCI استفاده کرده و تصمیمات معاملاتی خود را تنها بر پایه آن انجام ندهیم.

سوالات متداول

آیا با استفاده از اندیکاتور CCI، میتوانیم نسبت قیمت خرید و فروش سهم را به ارزش ذاتی آن برآورد کنیم؟

بله. این اندیکاتور میتواند نشان دهد که چه زمانی یک دارایی بالاتر یا پایینتر از ارزش ذاتی خود در بازار معامله میشود و اصطلاحا در وضعیت بیش خرید یا بیش فروش قرار دارد. در بازار معروف است که هر سهم بالاخره روزی به ارزش ذاتی خود بازمیگردد. اما باید به این نکته توجه داشته باشیم که ارزش ذاتی مفهومی ثابت نیست و برعکس، کاملا پویا است. به این معنی که ممکن است امروز، سهمی بالاتر از ارزش ذاتی آن معامله شود اما به دلیل انتشار اخبار خوب در مورد آن، معاملهگران پیشبینی کنند که در آینده، وضعیت سهم بسیار بهتر از امروز خواهد بود.

تفاوت انتخاب دوره کوتاه مدت و بلند مدت برای دریافت سیگنال از اندیکاتور CCI چیست؟

هر چقدر دوره زمانی که برای محاسبه اندیکاتور CCI انتخاب میشود، کوتاه تر باشد، سیگنال های بیشتری از آن دریافت میکنیم. اما در مقابل، احتمال خطا در سیگنال های صادر شده نیز بسیار بیشتر میشود. در دوره زمانی طولانی تر، با وجود تعداد کم سیگنال های صادر شده، این سیگنال ها از اعتبار بیشتری برخوردار هستند.

تفاوت اندیکاتور CCI و اندیکاتور RSI چیست؟

در حالی که اندیکاتور CCI به بررسی میانگین متحرک قیمت یک دارایی میپردازد، اندیکاتور RSI میانگین قیمت بسته شدن بالا و پایین را در طول دورهای مشخص مورد بررسی قرار میدهد. به این ترتیب، اندیکاتور CCI واگرایی از خط روند را شناسایی خواهد کرد. با این حال، هر دو اندیکاتور برای ارزیابی قدرت و رفتار روندها در بازار استفاده میشوند.

مهمترین نقطه ضعف اندیکاتور CCI چیست؟

مهمترین نقطه ضعفی که میتوانیم برای این اندیکاتور ذکر کنیم، سرعت نسبتا پایین در انتقال سیگنال است که باعث میشود گاهی اوقات فرصتهای معاملاتی خوبی را از دست بدهیم.