اندیکاتور MACD یا مکدی چیست؟ چگونه از این اندیکاتور استفاده کنیم؟ ابزار MACD چه مزایا و معایبی دارد؟ کاربرد مکدی در بازارهای مالی به چه صورت است؟

تحلیل تکنیکال، یکی از محبوبترین روشهای تحلیلی در بازارهای فارکس و کریپتوکارنسی است. تریدرها و سرمایه گذاران با تحلیل رفتار قیمت به کمک اندیکاتورها، میتوانند آینده یک ارز یا دارایی را پیش بینی کنند. اندیکاتورها توابع ریاضی هستند که به وسیله دادههای ثبت شده از معاملات ارزها، رفتار آنها را آنالیز میکنند. در حال حاضر تعداد بسیار زیادی اندیکاتور در بازارهای مالی طراحی و ایجاد شده است.

برخی از اندیکاتورها محبوبیت و کارایی بهتری نسبت به سایر ابزارهای تحلیلی دارند. یکی از ابزارهای مشهور و کاربردی در بازارهای مالی، اندیکاتور مکدی است. این ابزار کاربردهای متنوعی دارد و افراد میتوانند در تحلیلهای تکنیکال کلاسیک و پرایس اکشن از آن استفاده کنند. در این مقاله قصد داریم تا همه چیز در مورد این اندیکاتور را بررسی کنیم.

تجربهای نوین در معاملات با بروکر پی سی ام

اندیکاتور MACD چیست به زبان ساده

اندیکاتور مکدی یا Moving Average Convergence Divergence که به اختصار MACD نامیده میشود به معنای همگرایی و واگرایی میانگین متحرک (Moving Average) است. این اندیکاتور یک اسیلاتور (Oscillator) است که به وسیله تغییرات بین میانگینهای متحرک نمایی، میتواند رفتار قیمت را پیش بینی کند. به کمک این اسیلاتور میتوان واگراییها، نواحی اشباع خرید و فروش و نقاط ورود و خروج معاملات را مشخص کرد. در واقع به کمک این ابزار، افراد میتوانند قدرت روند شکل گرفته در معاملات یک ارز یا دارایی را تشخیص داده و بر طبق آن، محدودههای ورود و خروج معاملات خود را تعیین کنند.

مکدی یک اندیکاتور تاخیری (Lagging) به حساب میآید و به کمک دادههای قدیمی ثبت شده در معاملات، میتواند قدرت روند شکل گرفته را اندازه گیری کند؛ اما این ابزار نمیتواند رفتار قیمت را قبل از ثبت دادههای معاملاتی پیش بینی نماید. این اندیکاتور در اکثر پلتفرمهای تکنیکال، همچون تریدینگ ویو (Tradingview) و متاتریدر 4 و 5 (MetaTrader 4 & 5) لیست شده و تریدرها نیازی به دانلود برنامه خاصی ندارند. معاملهگران کافیست در بخش indicators عبارت MACD را سرچ کنند تا بتوانند به این ابزار دسترسی داشته باشند.

اندیکاتور مکدی در سال 1970 توسط جرالد اپل (Gerald Appel)، طراحی و ساخته شد. جرالد اپل اقتصاددان و تحلیلگر تکنیکال آمریکایی بود که بیش از 17 کتاب را در زمینه سرمایه گذاری به نام خود ثبت کرده است. او در دهه نوزدهم میلادی به دنبال راهی برای بررسی رابطه بین روندهای کوتاه مدت و بلندمدت در تغییرات قیمت بود. او به کمک میانگینهای متحرک، توانست مکدی را طراحی و پیاده سازی کند.

اگرچه بعد از طراحی اولیه این ابزار، تغییرات مختلفی بر روی آن اجرا شد؛ اما ایده و ساختار اصلی ایجاد شده توسط جرالد اپل چندان تغییر نکرد. جرالد اپل در سال 1973 ایده MACD را در کتاب “تحلیل تکنیکال؛ ابزاری قدرتمند برای سرمایه گذاران” به تمامی تریدرهای دنیا معرفی کرد.

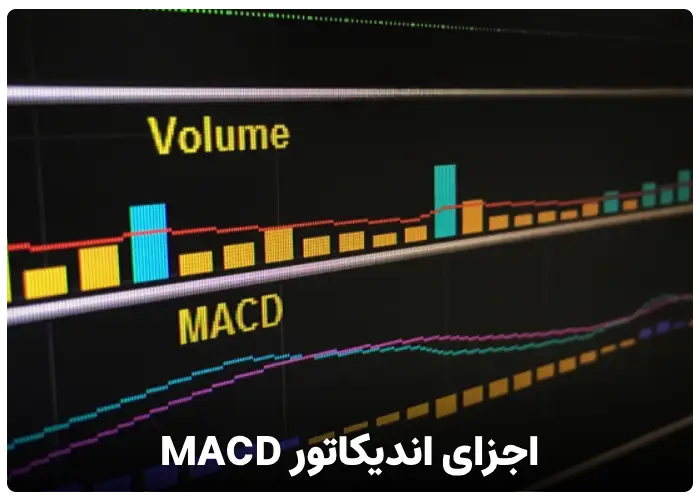

اجزای اندیکاتور MACD یا مکدی

هنگامی که تریدرها فیلتر MACD را در چارتهای معاملاتی خود فعال میکنند، این ابزار با تنظیمات پیش فرض برای آنها نمایش داده میشود. به صورت کلی این اندیکاتور از 4 خطوط مکدی، سیگنال، هیستوگرام و خط مرکزی تشکیل شده است. عملکرد هر کدام از این خطوط به صورت زیر است:

- خط مکدی: خط MACD معمولا با رنگ آبی در پلتفرمها نمایش داده میشود. این خط از تفاضل بین میانگین متحرک نمایی (EMA) 26 و 12 روزه ایجاد میشود. در واقع فرمول این خط به صورت زیر است:

EMA (26) – EMA (12) = خط MACD

- خط سیگنال: خط Signal اندیکاتور مکدی به منظور شناسایی نقاط ورود و خروج معاملات استفاده میشود. این خط تنها از میانگین متحرک نمایی 9 روزه ایجاد میگردد و معمولا با رنگ نارنجی نمایش داده میشود.

EMA (9) = خط Signal

- خطوط هیستوگرام: خطوط Histogram، خطهای عمودی در مکدی هستند که از تفاضل بین خطوط مکدی و سیگنال ایجاد و نمایش داده میشوند. زمانی که تفاضل بین خطوط مکدی و سیگنال مثبت باشد، هیستوگرام در بخش بالایی اندیکاتور قرار گرفته و با رنگ سبز نمایش داده میشود. اما زمانی که تفاضل بین خطوط مکدی و سیگنال منفی باشد، هیستوگرام در بخش پایین آن قرار گرفته و با رنگ قرمز مشخص میشود. فرمول این بخش از اندیکاتور MACD به صورت زیر است:

خط Signal – خط MACD = خط Histogram

- خط مرکزی: center line یا خط مرکزی در MACD یک خط افقی است که در اندیکاتور به عنوان نقطه صفر رسم میشود. این خط سطحی را نشان میدهد که در آن میانگینهای متحرک 26 و 12 روزه باهم برابرند. زمانی که خطوط هیستوگرام در بالای خط مرکزی قرار میگیرد، به این معناست که قدرت خریداران در معاملات بیشتر بوده و روند صعودی در قیمت دارایی شکل گرفته است.

برعکس زمانی که خطوط هیستوگرام در پایین خط مرکزی قرار میگیرد، به این معناست که قدرت فروشندگان در معاملات بیشتر بوده و روند نزولی در قیمت دارایی شکل گرفته است. تصویر زیر، اندیکاتور مکدی (macd) را به همراه اجزای آن نمایش میدهد.

کاربردهای اندیکاتور مکدی MACD

در این بخش قصد داریم به صورت خلاصه کاربردهای اندیکاتور مکدی را آموزش دهیم. تریدرها و سرمایه گذاران بعد از شناخت ساختار این اندیکاتور، باید با کاربردهای آن آشنا شوند تا بتوانند در استراتژیهای معاملاتی خود، از این ابزار استفاده کنند. به صورت کلی اندیکاتور MACD دو کاربرد اصلی در بازارهای فارکس و ارز دیجیتال دارد:

- تشخیص نقاط ورود و خروج

از طریق برخورد بین خطوط مکدی (آبی رنگ) و سیگنال (نارنجی رنگ) میتوان نواحی ورود و خروج معاملات را تعیین کرد. هنگامی که خط مکدی، خط سیگنال را به سمت بالا قطع کند، به این معناست که قدرت خریداران افزایش یافته و یک روند صعودی جدید در معاملات در حال شکل گیری است. به همین دلیل محدودهای که دو خط آبی و نارنجی با یکدیگر برخورد میکنند، ناحیه مناسبی برای ورود به معاملات است.

برعکس این موضوع نیز برقرار است؛ یعنی زمانی که خط مکدی، خط سیگنال را به سمت پایین قطع کند، روند نزولی جدیدی در معاملات شکل گرفته و قیمت دارایی کاهش پیدا میکند. به مثال زیر توجه داشته باشید تا این موضوع را بهتر درک کنید. تصویر زیر چارت جفت ارز EURUSD را در تایم فریم روزانه نشان میدهد. همانطور که مشخص است، از طریق تقاطع خطوط مکدی و سیگنال، کاربران میتوانند روند قیمت را پیش بینی کنند.

- شناسایی واگراییها

از دیگر کاربردهای مهم اندیکاتور MACD، بحث شناسایی واگراییها است. واگرایی یا Divergence یک مفهوم مهم در تحلیل تکنیکال است و زمانی اتفاق میافتد که روند قیمت معاملات با روند اسیلاتورها یکسان نباشد. در این حالت تغییر جهت در روند معاملات داراییها اتفاق میافتد و قیمت وارد یک روند جدید کوتاه مدت یا بلندمدت میشود.

برای تشخیص واگراییها در این اندیکاتور باید به قلهها و درههای ایجاد شده توسط خطوط سینگال و مکدی توجه کنیم. وقتی روند قیمتها با روند نشان داده شده توسط اندیکاتور مکدی مغایرت داشته باشد، نشاندهنده واگرایی است و این میتواند به تغییر روند در کندلهای آتی منجر شود.

به عنوان مثال، تصویر زیر نمودار ارز بایننس کوین را در تایم فریم روزانه نشان میدهد. همانطور که مشاهده میکنید، زمانی که قیمت در یک روند صعودی قرار دارد، قلههای شکل گرفته در مکدی در حالت نزولی قرار گرفتند. در این حالت یک واگرایی منفی در روند معاملات بایننس کوین شکل گرفته و در نهایت باعث تغییر روند و شروع ریزش قیمت شده است.

انواع اندیکاتور مکدی MACD

اندیکاتور مکدی به دلیل محبوبیت و کارایی بالا، در بیشتر استراتژیهای معاملاتی تریدرها استفاده میشود. برخی از کاربران با اضافه کردن بخشهای دیگر، انواع اندیکاتور MACD را در بازار فارکس و کریپتوکارنسی ایجاد کردهاند. تعداد اندیکاتورهای ساخته شده، که از فرمولهای MACD استفاده میکنند، بسیار زیاد هستند؛ اما بیشتر آنها ساختار و چارچوب یکسانی دارند.

اندیکاتور معرفی شده تا به اینجا، MACD جدید یا مدرن نام دارد و از 4 خط برای سیگنالگیری تشکیل شده است. دو نوع اندیکاتور مکدی دیگر نیز در بازارهای مالی وجود دارند که بین کاربران محبوب هستند. این نوع اندیکاتورها، موارد زیر هستند:

1. اندیکاتور مکدی کلاسیک

MACD قدیمی یا کلاسیک، اندیکاتوریست که در سیستمهای متاتریدر 4 قرار گرفتهاند. این نوع MACD قبل از مکدی مدرن در بازارهای مالی عرضه شده بود. در حال حاضر هنوز تریدرهایی هستند که تمایل دارند با مدل قدیمی یا کلاسیک آن کار کنند. MACD کلاسیک از سه خط سیگنال، هیستوگرام و خط مرکزی ساخته شده که در آن قیمت برطبق قلهها و درههای ایجاد شده توسط هیستوگرام مورد بررسی قرار میگیرد.

تصویر زیر اندیکاتور مکدی کلاسیک و تنظیمات آن را نشان میدهد. برای تبدیل مکدی مدرن به قدیمی کافیست خط MACD را به حالت هیستوگرام درآورید و سپس هیستوگرام مکدی مدرن را غیرفعال کنید.

2. اندیکاتور MACD Strategy

از دیگر انواع اندیکاتور مکدی میتوان به macd strategy اشاره کرد. این ابزار پیشرفته برخلاف سایر اندیکاتورهای مکدی، پنجره جداگانهای ندارد و بر روی چارت به صورت فلش نمایش داده میشود. سازوکار آن بدین شکل است که تقاطع خطوط مکدی و سیگنال و خطوط هیستوگرام را بررسی میکند. هنگامی که خط آبی رنگ، خط نارنجی را به سمت بالا قطع کند و دو خط هیستوگرام در بخش مثبت اندیکاتور مکدی ایجاد شود، macd strategy با فلش سبز ناحیه خرید را برای معاملهگر مشخص میکند.

در مقابل زمانی که خط آبی رنگ، خط نارنجی را به سمت پایین قطع کند و دو خط هیستوگرام در بخش منفی مکدی ایجاد شود، macd strategy با فلش قرمز ناحیه فروش را برای تریدر معین میکند. تصویر زیر، عملکرد این اندیکاتور را نشان میدهد. به کمک این ابزار، چارت تحلیلی خلوتتر میشود و کاربران میتوانند از اسیلاتورهای دیگر به راحتی استفاده کنند.

بهترین تنظیمات اندیکاتور مکدی MACD

یکی از قابلیتهای مهم اندیکاتور macd، امکان تغییر تنظیمات آن براساس استراتژیهای معاملاتی تریدرها است. معاملهگران میتوانند بر اساس چشم انداز معاملاتی خود، تنظیمات آن را تغییر دهند. در بازارهای فارکس و ارزهای دیجیتال، 3 نوع تنظیمات در بین کاربران بسیار پرطرفدار است. این تنظیمات موارد زیر هستند:

1. تنظیمات پیش فرض: در این حالت، تریدرها تغییری در تنظیمات اندیکاتور ایجاد نمیکنند و به حالت Default از آن استفاده مینمایند. این حالت برای معاملات میان مدت مناسب است و از اعداد طلایی اندیکاتور مکدی استفاده میشود. اعداد استفاده شده در این تنظیمات به صورت زیر ثبت میشوند:

- خط مکدی (Fast Length): میانگین متحرک نمایی ۱۲ روزه

- خط سیگنال (Slow Length): میانگین متحرک نمایی ۲۶ روزه

- طول سیگنال (Signal Length): عدد 9

2. تنظیمات کوتاه مدت: تریدرهایی که قصد دارند معاملات خود را به صورت کوتاه مدت اجرا کنند؛ باید از این تنظیمات اندیکاتور مکدی MACD استفاده کنند. در این تنظیمات، مدت زمان میانگینهای متحرک نمایی کوتاهتر میشود تا آنها بتوانند به صورت دقیق هر نوع نوسانی را در چارتهای معاملاتی تشخیص دهند. برای تنظیم اندیکاتور به این حالت باید از اعداد زیر استفاده کرد:

- خط مکدی (Fast Length): میانگین متحرک نمایی 6 روزه

- خط سیگنال (Slow Length): میانگین متحرک نمایی 13 روزه

- طول سیگنال (Signal Length): عدد 1

3. تنظیمات بلندمدت: سرمایه گذاران و معامله گران برای تریدهای بلندمدت خود، میتوانند از اندیکاتور مکدی (MACD) استفاده کنند. آنها میتوانند با افزایش مدت زمان میانگینهای متحرک در مکدی، روندهای بلندمدت را بررسی کنند. بهترین اعداد آن برای معاملات بلند مدت، تنظیمات زیر است:

- خط مکدی (Fast Length): میانگین متحرک نمایی 24 روزه

- خط سیگنال (Slow Length): میانگین متحرک نمایی 52 روزه

- طول سیگنال (Signal Length): عدد 9

مزایای اندیکاتور مکدی (MACD)

- استفاده آسان: این ابزار نسبتا ساده و قابل فهم است. همین موضوع باعث میشود تا تمامی تریدرهای مبتدی به راحتی بتوانند از آن در معاملات خود استفاده کنند.

- تایید روندها: به کمک این ابزار، تریدرها میتوانند جهت گیری روندها را تشخصی دهند و برطبق آن، معاملات خود را تنظیم کنند.

- شناسایی تغییر روندها: علاوه بر شناسایی و تایید روندهای معاملاتی، این اندیکاتورها میتوانند نقاط بازگشت روندها را شناسایی کنند. مکدی به کمک واگراییهای ایجاد شده بین روند قیمت و روند اندیکاتور، میتواند تغییر رفتار روندها را پیش بینی کند.

- قابل تنظیم: معامله گران میتوانند اندیکاتور مکدی را بر طبق استراتژیهای معاملاتی خود تنظیم و تغییر دهند. تنظیمات آن به گونهایست که معاملهگر میتواند بر طبق چشم انداز معاملاتی خود (کوتاه مدت، میان مدت و بلندمدت) مکدی را شخصی سازی کند.

معایب اندیکاتور مکدی (MACD)

- مکدی یک اندیکاتور تاخیری است: معامله گران معمولا تمایل دارند قبل از شکل گیری یک روند قدرتمند، آن را پیش بینی کنند و در نقطه مناسبی وارد معاملات شوند. MACD به دلیل اینکه از نوع تاخیری است، نمیتواند قبل از شروع یک روند، آن را پیش بینی کند و تنها بر طبق دادههای قدیمی ثبت شده در معاملات، میتواند خروجی خود را نمایش دهد.

- سیگنالهای اشتباه دارد: این ابزار همانند سایر اندیکاتورهای موجود در بازار، دارای خطا است. این خطا ممکن است سبب گمراه شدن تریدر و متضرر شدن آن در معاملات شود. بنابراین معامله گران و تریدرها با دانستن این موضوع، نباید تنها به این ابزار تکیه کنند.

- برای همه شرایط بازار مناسب نیست: زمانی که نوسانات شدیدی در معاملات یک دارایی شکل میگیرد، اندیکاتور مکدی نمیتواند سیگنالهای دقیق و مشخصی به کاربران ارائه کند.

استراتژی های اندیکاتور مکدی MACD

در این بخش قصد داریم برخی از استراتژیهای معاملاتی را به کمک اندیکاتور MACD آموزش و توضیح دهیم. همانطور که اشاره شد، استراتژیهای متنوع و زیادی به کمک این ابزار قابل اجراست. تریدرهای حرفهای معمولا مکدی را با چند ابزار دیگر ترکیب میکنند تا بتوانند چارت قیمت را با دقت بالاتری مورد بررسی قرار دهند. از جمله معروفترین استراتژیهای معاملاتی با این اندیکاتور، موارد زیر هستند:

- تقاطع خطوط مرکزی و مکدی

یکی از رایجترین استراتژیها برای اندیکاتور مکدی MACD، بررسی تقاطع خطوط مرکزی و مکدی است. در این روش تنها از مکدی استفاده میشود و ابزار دیگری در آن وجود ندارد. هنگامی که خط مکدی، برای اولین بار در یک روند صعودی یا نزولی، خط مرکزی را قطع میکند، به این معناست که قدرت خریدار یا فروشنده در معاملات تغییر کرده و به احتمال زیاد روند معاملات عوض میشود. اگر خط مکدی، خط مرکزی را به سمت بالا قطع کند، احتمال شکل گیری روند صعودی و اگر خط مکدی، خط مرکزی رابه سمت پایین قطع کند، احتمال شکل گیری روند نزولی در معاملات دارایی وجود دارد.

در هر دو حالت اگر خطوط هیستوگرام با طول بلند به صورت صعودی در اندیکاتور مکدی شکل بگیرد، روند قدرتمندی همسو با خطوط هیستوگرام در معاملات ایجاد میشود. به عنوان مثال در چارت زیر هنگامی که خط مکدی با خط مرکزی تقاطع داشته، روند نزولی معاملات به پایان رسیده و یک روند صعودی قدرتمند در معاملات شکل گرفته است.

- ترکیب مکدی و آر اس آی

یکی از محبوبترین استراتژیها در بازارهای فارکس و ارزهای دیجیتال، استراتژی MACD on RSI یا ترکیب اندیکاتور MACD با RSI است. آر اس ای نوعی اسیلاتور است که برای تعیین نواحی اشباع خرید و اشباع فروش مورد استفاده قرار میگیرد. به کمک ترکیب اندیکاتور مکدی و RSI تریدرها میتوانند علاوه بر شناسایی نواحی اشباع خرید و فروش، نقاط ورود و خروج معاملات را به راحتی شناسایی کنند.

نحوه استفاده از استراتژی مکدی و آر اس آی بدین صورت است که کاربر ابتدا به کمک RSI نواحی اشباع خرید و فروش را شناسایی میکند. زمانی که اندیکاتور RSI از ناحیه فروش به سمت ناحیه خرید در حال حرکت بود، در نقطهای که خط مکدی، خط سیگنال را به سمت بالا قطع کرده، میتوان وارد معامله شد و از روند صعودی شکل گرفته کسب سود کرد.

برعکس این استراتژی نیز وجود دارد. یعنی زمانی که RSI از ناحیه خرید به سمت ناحیه فروش در حال حرکت بود، در نقطهای که خط مکدی، خط سیگنال را به سمت پایین قطع میکند، روند نزولی دارایی تایید شده و کاربر باید پوزیشنهای معاملاتی فروش خود را تنظیم کند. تصویر زیر، دو ناحیه را نشان میدهد که در آن اندیکاتور RSI و مکدی ناحیههای تغییر روند را مشخص کرده بودند.

- ترکیب استوکاستیک و اندیکاتور مکدی (MACD)

از دیگر استراتژیهای کاربردی برای اندیکاتور مکدی MACD، ترکیب این ابزار با Stochastic است. استوکاستیک (Stochastic) نوعی اسیلاتور است که به کمک آن میتوان نواحی اشباع خرید و فروش، میزان قدرت روند و واگراییهای ایجاد شده در معاملات را تشخیص داد. استوکاستیک قیمت پایانی معاملات یک ارز را با میانگین قیمتهای معامله شده در 14 روز اخیر مقایسه میکند و سیگنالهای خود را نمایش میدهد.

معمولا اندیکاتور استوکاستیک، سیگنالهای خود را سریعتر از MACD به کاربر نشان میدهد و در نتیجه ترکیب این دو ابزار میتواند در شناسایی تغییر روندها به تریدر کمک کند. در استراتژی ترکیب MACD و Stochastic، تریدر ابتدا اندیکاتور استوکاستیک را بررسی کند. نقاطی که استوکاستیک قصد دارد از بخش اشباع فروش به اشباع خرید تغییر جهت دهد، بهترین نواحی برای معاملات خرید است.

هنگامی که خط مکدی، خط سیگنال را از پایین به بالا قطع کند، نشانهای از صدور سیگنال صعودی در معاملات است و فرصتی برای تریدرها فراهم میآورد تا از روندهای صعودی سود ببرند. برعکس این ماجرا نیز میتواند اتفاق بیفتد؛ یعنی زمانی که استوک استیک در حال تغییر از حالت اشباع خرید به اشباع فروش است، در نقطهای که خط مکدی، خط سیگنال را به سمت پایین قطع کند، روند نزولی معاملات شکل میگیرد.

تصویر زیر، نقاط شناسایی شده توسط دو اندیکاتور MACD و stochastic را نشان میدهد. همانطور که مشخص است استوکاستیک سریعتر از مکدی، تغییر روند معاملات را تشخیص داده اما تایید و ورود به معاملات در نهایت توسط اندیکاتور مکدی انجام میشود.

سخن پایانی

«اندیکاتور MACD یا مکدی چیست؟» نوعی اسیلاتور است که به کمک آن تریدرها میتوانند روندهای موجود در معاملات را شناسایی و پیش بینی کنند. علاوه بر این، به صورت پیش فرض از سه میانگین متحرک نمایی (EMA) 26، 12 و 9 روزه تشکیل شده که خطوط مکدی، هیستوگرام و سیگنال را تشکیل میدهند.

به کمک قلهها و درههای ایجاد شده از خطوط مکدی و سیگنال میتوان همگرایی و واگراییهای موجود در معاملات یک ارز را بررسی و پیش بینی کرد. همچنین به کمک تغییرات خطوط هیستوگرام، میتوان نواحی ورود و خروج معاملات را مشخص نمود. اندیکاتور مکدی (macd) به دلیل قابلیت تغییر تنظیمات، کاربرد گستردهای دارد و در استراتژیهای بلندمدت و کوتاه مدت معامله گران مورد استفاده قرار میگیرد.

البته لازم به ذکر است که مکدی از نوع تاخیری بوده و گاهی اوقات سیگنالهای اشتباهی برای معامله گران صادر میکند. در مجموع بهتر است آن را به عنوان ابزاری مکمل در معاملات خود در نظر بگیرید و تنها با سیگنالهای این اندیکاتور، معاملهای انجام ندهید. در این مقاله تلاش کردیم از صفر تا صد این اندیکاتور را بررسی کرده و آموزش دهیم.

سوالات متداول

MACD بهتر است یا RSI؟

RSI (Relative Strength Index یا شاخص قدرت نسبی) یک اسیلاتور است که به صورت درصد در بازههای صفر تا صد نمایش داده میشود. RSI نواحی اشباع خرید و فروش را مشخص میکند و همانند مکدی، به کمک آن میتوان واگراییهای موجود در معاملات را تشخیص داد. در اندیکاتور مکدی اما کاربر اطلاعاتی از نواحی اشباع خرید و فروش بدست نمیآورد.

در عوض در آن، نواحی ورود و خروج معاملات مشخص میشود. هیچ کدام از اندیکاتورهای مکدی و آر اس آی بر دیگری برتری ندارند. تریدرها بهتر است با ترکیب این دو اندیکاتور، از ابزارهای هر دو استفاده کنند و معاملات بهتری را انجام دهند.

نحوه تفسیر و سیگنال گیری از اندیکاتور مکدی به چه صورت است؟

روشهای سیگنال گیری و تفسیر مکدی بسیار متنوع است؛ اما به صورت کلی کاربران از رفتار خطوط مکدی و سیگنال میتوانند روند قیمت را پیش بینی کنند. زمانی که خط مکدی، خط سیگنال را به سمت بالا قطع کند، به این معناست که یک روند صعودی جدید در معاملات شکل گرفته و برعکس زمانی که خط مکدی، خط سیگنال را به سمت پایین قطع کند، یک روند نزولی در معاملات ایجاد شده است. علاوه بر تقاطع خطوط مکدی و سیگنال، کاربران میتوانند از قلهها و درههای ایجاد شده در اندیکاتور MACD همگرایی و واگرایی معاملات یک ارز را تشخیص دهند.

اندیکاتور MACD چگونه محاسبه میشود؟

در این اندیکاتور، ابتدا خط مکدی محاسبه میشود. خط مکدی از تفاضل میانگین متحرک 26 و 12 روزه حاصل میشود. بعد از محاسبه خط مکدی، خط سیگنال ایجاد میشود. خط سیگنال همان میانگین متحرک نمایی 9 روزه است. در نهایت با تفاضل بین خطوط مکدی و سیگنال، خطوط هیستوگرام در اندیکاتور MACD ایجاد میشود.

چگونه بهترین تنظیمات اندیکاتور MACD را برای معاملات ارز دیجیتال انتخاب کنیم؟

تنظیمات اندیکاتور مکدی بسته به استراتژیهای معاملاتی هر تریدر متفاوت است. اما در نگاه کلی اگر قصد دارید به صورت میان مدت یک ارز دیجیتال را خریداری کنید، بهتر است از حالت پیش فرض این اندیکاتور استفاده کنید. همچنین اگر قصد دارید قیمت یک رمز ارز را به صورت بلندمدت تحلیل کنید، بهتر است دورههای زمانی خطوط مکدی و سیگنال را به 24 و 52 روزه افزایش دهید.