الگوی مثلث چیست؟ انواع الگوی Triangle در تحلیل تکنیکال کدامند؟ نحوه مدیریت ریسک با استفاده از الگوی مثلث در معاملات چگونه است؟

یکی از الگوهای مهمی که در تحلیل تکنیکال بسیار مورد استفاده قرار میگیرد، الگوی مثلث نام دارد و به عنوان یک الگوی ادامه دهنده شناخته میشود. منظور از الگوی ادامه دهنده این است که پس از تشکیل این الگو، روند سهم به همان شکلی که قبل از تشکیل الگو بوده، تداوم پیدا میکند. آشنایی با الگوهای مثلث در بازار فارکس به این دلیل اهمیت دارد که هر کسی میتواند آن را به راحتی روی نمودار قیمت تشخیص دهد و به کمک آن، روند حرکت قیمت در آینده را پیش بینی کند. در ادامه، الگو مثلث در تحلیل تکنیکال را معرفی میکنیم.

الگوی مثلث Triangle چیست؟

الگوهای قیمت معمولا بر اساس شکل آنها روی نمودار نامگذاری میشوند. Triangle Pattern نیز با دو خط همگرا تشکیل میشود که در یک نقطه به هم میرسند و یک کُنج یا رأس را شکل میدهند. فرض کنید که یک سهم پس از پیمودن مسیری صعودی یا نزولی وارد محدودهای نوسانی میشود. در این محدوده نوسانی هم چند دره و قله قیمتی در یک دوره زمانی تشکیل میشوند. در اینجا، دو خط روند باید رسم شود.

یکی از این خطوط درههای قیمتی و خط دیگر قلههای قیمتی را به هم متصل میکند. زمانی که این دو خط را به سمت راست امتداد میدهیم، نسبت به یکدیگر شکلی همگرا پیدا میکنند. بالاخره، این خطوط همگرا در نقطهای به هم برخورد میکنند و رأس مثلث را به شکل یک کُنج ایجاد مینمایند. الگوی ایجاد شده در نمودار قیمت، الگو یا اندیکاتور مثلثی نامیده میشود. پس وقتی دو خط روند در محدودهای نوسانی همگرا میشوند و در نهایت، در یک نقطه به هم برخورد میکنند، الگوهای مثلث در تحلیل تکنیکال را تشکیل میدهند.

انواع الگوهای مثلث در تحلیل تکنیکال

در کل، چهار نوع الگوی مثلثی وجود دارد. هر یک از این الگوها دارای تفاوتهای قابل توجهی در شکل ظاهری خود با سایر الگوهای مثلث هستند و نحوه معامله آنها نیز تفاوت دارد. این چهار نوع الگوی مثلث Triangle عبارت هستند از:

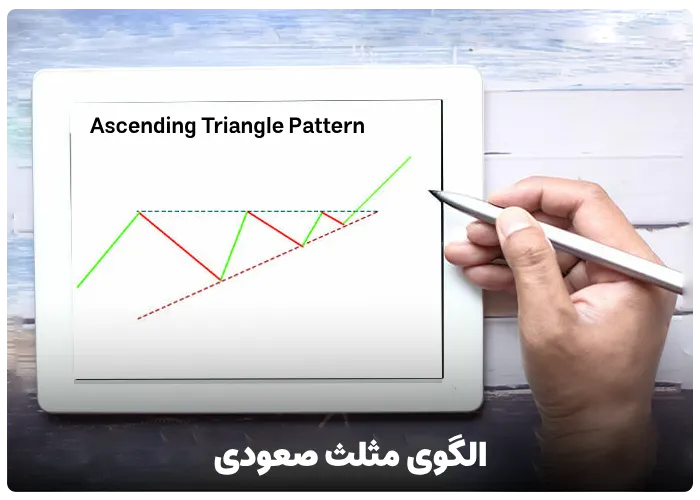

1. الگوی مثلث صعودی (Ascending Triangle Pattern)

الگوی مثلث صعودی یا افزایشی در جریان روندی صعودی در نمودار قیمت تشکیل میشود. در این الگو، خط بالایی مثلث یا خط مقاومت تقریباً افقی است و خط پایینی یا خط حمایت به مرور زمان به سمت بالا حرکت میکند. در الگو یا شاخص مثلثی صعودی (Ascending Triangle Pattern)، قدرت خریداران به تدریج افزایش مییابد؛ با این حال، این قدرت به اندازهای نیست که قیمت را از خط مقاومت بالاتر ببرد.

افزایش قیمت در این الگو به صورتی است که باعث شکسته شدن خط مقاومت میشود و در بالای خط روند، میتوان انتظار داشت که قیمتها افزایش یابد. از افزایش قیمت برای تعیین قاعده اولین حرکت درون مثلث صعودی استفاده میشود. البته لازم به ذکر است که برای شکل گیری شاخص مثلثی نیازی به روند صعودی نیست اما از این روند، میتوان انتظار داشت که حرکتی صعودی شکل گیرد.

با اتصال نوسانات بالا به یکدیگر، میتوان خط روند را رسم نمود. از سوی دیگر، متصل کردن نقاط کف نوسانهای رو به پایین نیز باعث تشکیل خط دیگری میشود. زاویه میان این دو خط که روند صعودی نیز دارند، باعث تشکیل مثلث صعودی یا افزایشی میگردد. در این شکل از الگو، نوسانات کوچک و کوچکتر میشوند. این روند در نهایت باعث شکلگیری حرکتی نوسانی رو به بالا و نسبتاً یکسان خواهد شد. این روند نوسانی دارای دو ویژگی مهم است:

- خط روند بالای محدوده نوسانی نسبتاً افقی است که نشان میدهد سهم دارای مقاومت در محدوده قیمتی یکسانی است.

- خط روند پایین محدوده نوسانی شیبی صعودی دارد که نشان میدهد کف قیمت در هر نوسان به سمت بالا میرود.

این دو خط روند بالا و پایین نسبت به یکدیگر حالتی همگرا دارند و در نقطهای با هم برخورد میکنند. پیش از رسیدن سهم به نقطه برخورد این دو خط روند، معمولا بار دیگر روند صعودی سهم آغاز میشود. خط روند بالایی که پیش از این، نقش سطح مقاومت را بازی میکرد، به سطح حمایت تبدیل میشود.

نحوه معامله در مثلث صعودی

هنگامی که این الگوی صعودی ایجاد میشود، باید در زمان معامله به خط حمایت صعودی که در نمودار ایجاد شده، توجه داشته باشیم چون این خط نشان میدهد که خرسها (فروشندگان) به تدریج از بازار خارج میشوند. در این مرحله، گاوها (خریداران) میتوانند قیمت را از سطح مقاومت که توسط ضلع بالایی مثلث نشان داده میشود، بالاتر ببرند.

پیش از این که قیمت از خط مقاومت فراتر برود، به عنوان معاملهگر باید در مورد ورود به معاملات محتاط باشیم چون ممکن است الگوهای مثلث در تحلیل تکنیکال به صورت کامل ایجاد نشود یا با حرکت قیمت به سمت پایین نقض شود. در این حالت، باید منتظر بمانیم تا بریک اوت (Break-out) یا شکست تأیید شود و سپس، استاپ لاس (Stop loss) خود را زیر پایینترین حد الگو ثبت کنیم.

2. الگوی مثلث نزولی (Descending Triangle Pattern)

این الگو دقیقا برعکس الگوی صعودی است که در آن، خط بالایی یا سطح مقاومت به سمت سطح حمایت که نسبتاً حالتی افقی دارد، حرکت میکند. اندیکاتور مثلث کاهشی معمولا در ادامه روندی نزولی ایجاد میشود و این روند نزولی بعد از شکست مثلث ادامه مییابد. زمانی که این الگو تشکیل میشود، دو نوسان رو به پایین و دو نوسان رو به بالا به وجود میآید و دارای دو ویژگی مهم است:

- خط روند پایین محدوده نوسانی نسبتاً افقی است که نشان میدهد سهم دارای حمایت در محدوده قیمتی یکسانی است.

- خط روند بالای محدوده نوسانی نسبتاً نزولی است که نشان میدهد سقفهای قیمت در هر نوسان به سمت پایین حرکت میکنند.

این دو خط روند بالا و پایین نسبت به یکدیگر حالتی همگرا دارند و در نقطهای با هم برخورد میکنند. پیش از رسیدن سهم به نقطه برخورد این دو خط روند، معمولا بار دیگر روند نزولی سهم آغاز میشود. خط روند پایین که پیش از این، نقش سطح حمایت را بازی میکرد، به سطح مقاومت تبدیل میشود. روند محاسبه هدف قیمتی در این الگو نیز شبیه به الگوی صعودی است. اندیکاتور مثلث نزولی در زمان شکسته شدن خط پایینی روند شکل میگیرد و معمولاً نشاندهنده ایجاد روندی نزولی است.

نحوه ترید در مثلث نزولی

الگوی مثلث نزولی یا کاهشی در واقع سیگنالی نزولی برای معاملهگران بوده و حاکی از آن است که با تکمیل شدن الگو، روند قیمت در جهت کاهش حرکت خواهد کرد. در این مدل نیز دو خط روند الگو را شکل میدهند اما در این حالت، خط حمایت صاف بوده و به سمت پایین شیب دارد. تا اینجا، متوجه شدیم که الگوی Triangle صعودی الگویی ادامه دهنده است که در یک روند صعودی کلی ایجاد میشود.

الگوی Triangle نزولی نیز یک الگوی ادامه دهنده است که در روند نزولی ایجاد میشود. در صورتی که این شکل از Triangle Pattern در طول روند صعودی بلندمدتی تشکیل شود، معمولاً حاکی از تغییر احتمالی بازار و تغییر خط روند است. پیش از این، گفتیم که مثلث نزولی یا کاهشی هنگامی تشکیل میشود که قیمت ابتدا پایین آید، سپس از خط حمایت معکوس شود و دوباره در جهت افزایش حرکت کند.

با ادامه این الگو، خرس ها یا فروشندگان بازار را در دست میگیرند و قیمتها تا زیر خط حمایت پایین میآیند. در طول یک بریک اوت نزولی، معاملهگران میتوانند با ثبت استاپ لاس اندکی بالاتر از بالاترین قیمتی که در طول تشکیل مثلث دیده شده، سهم خود را بفروشند.

3. الگوی مثلث متقارن (Symmetrical Triangle Pattern)

الگوی مثلث متقارن یک الگوی نموداری است که در تحلیل تکنیکال مورد استفاده قرار میگیرد و نشان دهنده دورهای از تردید و نامشخصی در بازار است. این الگو زمانی شکل میگیرد که قیمتها با کاهش تدریجی حداکثرها و افزایش تدریجی حداقلها، به سمت هم حرکت کنند و در نهایت در یک نقطه با هم تلاقی کنند و شکل یک مثلث را تشکیل دهند.

در الگوی متقارن، خطوط روند حداکثرها و حداقلها به سمت یکدیگر میل میکنند و تقریباً زاویه مساوی ایجاد میکنند، بنابراین نام متقارن به این الگو داده شده است. این الگو نشاندهنده تعادل بین خریداران و فروشندگان است و معمولاً قبل از یک حرکت قیمتی قابل توجه شکل میگیرد.

تفسیر این الگو به این صورت است که شکست (breakout) قیمت از یکی از خطوط روند میتواند نشان دهنده شروع یک روند جدید باشد. اگر قیمت از خط روند بالایی شکسته شود، انتظار میرود که یک روند صعودی آغاز شود و اگر از خط روند پایینی شکسته شود، انتظار یک روند نزولی میرود.

نحوه تحلیل تکنیکال الگوی مثلث متقارن

لازم به ذکر است که محدوده مثلثی در زمان خاص و مشخصی تشکیل میشود. همانطور که پیش از این گفتیم، الگوهای مثلث متقارن از برخورد دو خط ایجاد میشود. این الگو زمانی یک الگوی ادامه دهنده است که قیمتها در فاصله بین 3/2 تا 4/3 محدوده افقی قاعده تا راس مثلث قرار گرفته باشند. خط روندهای رسم شده در این الگو بالاخره به هم میرسند. به همین دلیل است که میتوانیم فاصله زمانی بین دو خط روند در زمان رسم آنها را تعیین کنیم. شکسته شدن خط روند بالایی مثلث نشان میدهد که روند در حال شروع شدن است.

اگر 4/3 الگوی متقارن سپری شده باشد و خط روند شکسته نشود، میتوان نتیجه گرفت که اعتبار خط روند کاهش یافته است. در چنین حالتی، انتظار میرود ادامهدار شدن نوسان قیمتها در بالاتر از نقطه راس روی دهد. علاوه بر این، در صورتی که خط روند در نقطهای در خط روند بالایی شکسته شود، انتظار میرود روند قبلی تکرار شود. همچنین، در این شکل از الگوهای مثلثی، تثبیت قیمت پایانی در خارج از خط روند از اهمیت زیادی برخوردار است.

نحوه معامله در الگوی مثلث متقارن

از نظر معاملهگران و تحلیلگران بازار، الگوی متقارن نوعی الگوی تثبیت است که میتواند ادامه روند یا تغییر آن را پیش بینی نماید. این نوع الگو زمانی ایجاد میشود که خطوط حمایت صعودی و مقاومت نزولی به طور تدریجی به هم برسند. قیمت بین این دو خط نوسان دارد و بالاخره، در یکی از این دو جهت شکسته شده و روندی پایدار را شکل میدهد.

اگر مثلث متقارن از روندی صعودی تبعیت کند، باید مراقب شکست در زیر خط حمایت صعودی باشیم زیرا نشان دهنده بازگشت بازار به روند نزولی است. در مقابل، اگر مثلث متقارن از روند نزولی پایداری تبعیت نماید، شکست بالای خط مقاومت نشاندهنده بازگشت به بازار صعودی است.

بدون در نظر گرفتن اینکه شکست الگوی Symmetrical Triangle در جهت ادامه روند موجود یا در جهت عکس آن باشد، روندی که زمان خروج قیمت از اندیکاتور مثلث در تحلیل تکنیکال شکل میگیرد، معمولاً برای سوق دادن قیمت بازار تا فاصلهای قابل توجه کافی است. تشکیل الگوهای مثلث، تعیین استاپ لاس مناسب را برای معاملهگران راحت میکند. بهترین نقطه برای تعیین استاپ لاس زیر سطح پایین مثلث، و در صورت اتخاذ پوزیشن فروش، بالاتر از ضلع بالایی آن است.

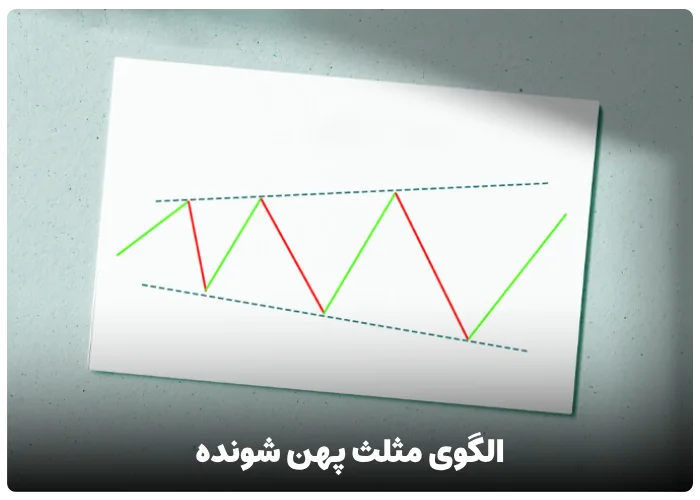

4. الگوی مثلث پهن شونده (انبساطی)

الگوی مثلث پهن شونده یا بازشونده (Broadening Formation) به عنوان غیرمعمولترین و کمیابترین الگو در تحلیل تکنیکال شناخته میشود. این الگو با عنوان بلندگوی دستی نیز نامیده میشود. بر خلاف سایر الگوهای مثلثی، خطوط در این الگو نسبت به یکدیگر حالتی واگرا دارند که باعث ایجاد مثلثی پهن میشوند.

در الگوی بازشونده، حجم معاملات از روندی متفاوت با سایر تحلیلهای شاخص مثلثی تبعیت میکند. در اینجا، حجم معاملات همراستا با افزایش قیمت تغییر میکند. پیدایش این الگو معمولاً حاکی از غیرقابل پیش بینی بودن بازار است. مهمترین ویژگی این الگو علاقمندی بالای سرمایهگذاران به خرید است. شکلگیری این الگو در نمودار قیمت باعث ایجاد یک سقف قوی در بازار نیز خواهد شد.

خطوط حمایت و مقاومت در الگوی مثلث

سطوح حمایت و مقاومت از مهمترین مفاهیم در تحلیل تکنیکال هستند که به تریدرها کمک میکنند تا مناطق بالقوه تغییر جهت قیمت را شناسایی کنند. از طرفی، الگوی مثلث Triangle بهعنوان یکی از شناختهشدهترین الگوها در تحلیل تکنیکال، به خوبی از این دو خط استفاده میکند تا نقاط حساس بازار را مشخص کند.

خط حمایت، خطی است که زیر قیمتها را پشتیبانی میکند و مانع از سقوط بیشتر قیمت میشود. در مثلث صعودی، خط حمایت افزایشی است، به این معنا که قیمتهای پایینتر به تدریج بالاتر میروند. این نشاندهنده افزایش تمایل خریداران و فشار بیشتر بر فروشندگان است که میتواند به شکستن قیمت به سمت بالا منجر شود.

خط مقاومت، خطی است که بالای قیمتها را پوشش میدهد و مانع از افزایش بیشتر قیمت میشود. در مثلث نزولی، خط مقاومت کاهشی است، بدین معنا که قیمتهای بالاتر به تدریج پایینتر میآیند. این نشاندهنده افزایش تمایل فروشندگان و فشار بیشتر بر خریداران است که میتواند به شکستن قیمت به سمت پایین منجر شود.

مثلث متقارن جاییست که خطوط حمایت و مقاومت به سمت هم میل دارند اما در جهتهای مخالف. این الگو نشاندهنده تعادل بین خریداران و فروشندگان است و معمولاً به عنوان یک نشانه برای حرکت بزرگ قیمتی در هر دو جهت تلقی میشود. شکستن قیمت از این الگو میتواند به سمت صعودی یا نزولی باشد و بستگی به قدرت خریداران یا فروشندگان دارد.

تحلیلگران با بررسی این خطوط حمایت و مقاومت در الگوی مثلث میتوانند زمانهای مناسب برای ورود یا خروج از معاملات را تشخیص دهند. شناسایی دقیق این الگوها و تفسیر صحیح خطوط حمایت و مقاومت میتواند به کسب سود در بازارهای مالی کمک کند.

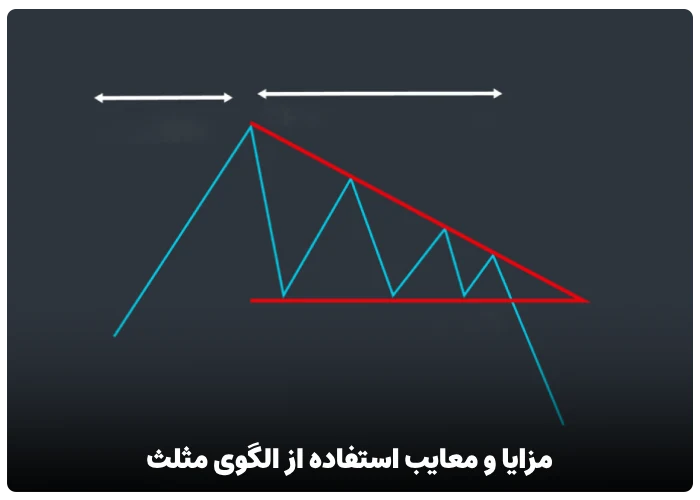

مزایای استفاده از الگوی مثلث Triangle

- قابلیت اطمینان بالا: الگوهای مثلث به دلیل ساختار منحصر به فردشان، که از خطوط حمایت و مقاومت تشکیل شدهاند، به عنوان یکی از قابل اعتمادترین الگوها در تحلیل تکنیکال شناخته میشوند. این الگوها با نمایش دقیق سطوح حمایت و مقاومت، فرصتهای معاملاتی را با احتمال بالایی از موفقیت ارائه میدهند، به ویژه زمانی که با سایر اندیکاتورهای تکنیکال ترکیب میشوند.

- انعطاف پذیری: استفاده از الگوی مثلث در بازههای زمانی متفاوت، از دقیقهای تا روزانه، و در بازارهای مختلف ممکن است. این امر به معاملهگران امکان میدهد که استراتژیهای گوناگونی را با توجه به شرایط بازار و سبک معاملاتی خود پیادهسازی کنند. به علاوه، این الگوها میتوانند در تعیین اهداف قیمتی و مدیریت ریسک به معاملهگران کمک کنند.

- قابلیت تحلیل بالا: الگوهای مثلث اغلب نشانههایی از ادامه یا تغییر روند هستند. به عنوان مثال، یک مثلث صعودی میتواند نشان دهنده فشار خرید و احتمال ادامه روند صعودی باشد، در حالیکه یک مثلث نزولی فشار فروش و احتمال تغییر روند را نشان میدهد. تشخیص و تفسیر این الگوها میتواند در تصمیم گیریهای استراتژیک معاملهگران نقش مهمی ایفا کند.

معایب استفاده از الگوی مثلث Triangle

- نیاز به صبر و دقت: شناسایی و تایید شکلگیری الگوی مثلث ممکن است زمانبر باشد. معاملهگران باید تا تکمیل شدن الگو و شکست قیمتی قاطع صبر کنند، که این ممکن است فرصتهای دیگر را از دست بدهد. این فرآیند نیازمند دقت و تمرکز زیادی است تا از اشتباهات معاملاتی جلوگیری شود.

- احتمال خطا: با وجود اینکه الگوهای مثلث میتوانند نشاندهنده فرصتهای معاملاتی باشند، هیچ استراتژی معاملاتی بدون خطا نیست. اشتباه در تفسیر الگوها، به خصوص در شرایط بازار نوسانی، میتواند منجر به تصمیمات اشتباه و زیانهای مالی شود. معاملهگران باید همیشه به دنبال تاییدات بیشتر از سایر منابع تحلیلی باشند.

- وابستگی به شرایط بازار: الگوهای مثلث ممکن است در شرایط خاص بازار عملکرد بهتری داشته باشند. به عنوان مثال، در بازارهایی با روند قوی، الگوهای ادامه دهنده مثل مثلثها ممکن است دقت بیشتری داشته باشند. در مقابل، در بازارهای بدون روند یا نوسانی، تشخیص و تفسیر این الگوها میتواند دشوارتر باشد. این امر نیازمند آگاهی معاملهگران از شرایط کلی بازار و تطبیق استراتژیهای خود با این شرایط است.

کاربرد استراتژی بریک اوت در الگوی مثلث

استراتژی بریک اوت در تمام انواع الگوهای مثلث قابل اجراست. بر اساس این استراتژی، هنگامی که قیمت از خط روند بالایی الگوی مثلث فراتر میرود، زمان خوبی برای خرید است و هنگامی که قیمت از خط روند پایینی فراتر میرود، زمان خوبی برای فروش خواهد بود. هدف از به کار بردن این استراتژی این است که معاملهگر بتواند با فاصله گرفتن قیمت از خط روند، سود بیشتری را حاصل کند.

در صورتی که قیمت از خط حمایت مثلث یا همان خط روند پایینی الگو فراتر رود، فروش با ثبت استاپ لاس بالاتر از حداکثر نوسانات اخیر یا درست بالاتر از خط مقاومت (خط روند بالایی الگو) آغاز میشود. در صورتی که قیمت از خط مقاومت مثلث یا همان خط روند بالایی الگو فراتر رود، خرید با ثبت استاپ لاس زیر نقطه حداقل نوسانات اخیر یا درست زیر خط حمایت مثلث (خط روند پایینی الگو) آغاز میشود.

کاربرد استراتژی پیش بینی در الگوی مثلث

در شکل پیشرفتهتر استراتژی شکست، میتوانیم ماندگاری اندیکاتور مثلثی در تحلیل تکنیکال و جهت شکست را پیش بینی کنیم. آن دسته از معاملهگران مسلط به این استراتژی که میتوانند جهت شکست قیمت در آینده را پیش بینی نمایند، معمولاً سودهای قابل توجهی حاصل میکنند.

فرض کنید یک Triangle Pattern ایجاد شده و معاملهگر عقیده دارد که قیمت بالاخره افزایش مییابد. در این حالت، او به جای اینکه بنشیند و منتظر شکست قیمت باشد (استراتژی بریک اوت)، خرید خود را در نزدیکی خط حمایت انجام خواهد داد. تعیین استاپ لاس درست زیر الگوی Triangle، میزان ریسک معامله را به میزان چشمگیری کاهش میدهد.

اگر قیمت روندی صعودی را دنبال کند، میتوانیم از همان استراتژی بریک اوت که قبلا به آن اشاره کردیم، استفاده کنیم. در این استراتژی، نقطه ورود معاملهگر پایینتر است و به همین دلیل، سود او در مقایسه با معاملهگری که با استراتژی شکست وارد شده، بیشتر خواهد شد. به این ترتیب، اگر معاملهگر پیش بینی کند که روند نزولی ادامه داشته و بالاخره، به زیر الگو میرسد، میتواند در نزدیکی خط مقاومت، سهم خود را بفروشد و استاپ لاس را درست در بالای مثلث تعیین کند. در نتیجه، معاملهگری که بالای الگو سهم خود را میفروشد، در مقایسه با معاملهگری که منتظر شکست در جهت نزولی است، سود بیشتری حاصل میکند.

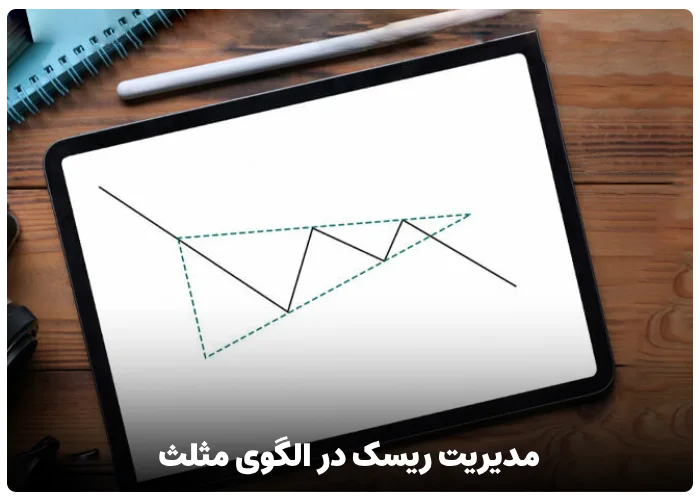

مدیریت ریسک در الگوی مثلث

مدیریت ریسک در الگوی مثلث Triangle، یکی از استراتژیهای مهم در بازارهای مالی است که به سرمایه گذاران کمک میکند تا از داراییهای خود در برابر نوسانات بازار محافظت نمایند. این الگو معمولاً در نمودارهای قیمتی دیده میشود و شامل سه نوع اصلی است که هر یک از این الگوها پیامهای مختلفی را در مورد احتمال حرکت قیمتها در آینده ارائه میدهند. به همین دلیل، استراتژیهای مدیریت ریسک متفاوتی را میطلبند.

در مثلث صعودی، که معمولاً نشان دهنده ادامه روند صعودی است، سرمایه گذاران باید به دنبال نقاط ورود مناسب باشند و با استفاده از دستورهای توقف ضرر (Stop-Loss)، ریسک خود را مدیریت کنند. مهم است که دستور توقف ضرر زیر خط حمایت مثلث تنظیم شود تا در صورت شکسته شدن الگو، سرمایه محافظت شود.

مثلث نزولی، که معمولاً نشان دهنده ادامه روند نزولی است، ایجاب میکند که سرمایهگذاران به دنبال فروش در اوج و تنظیم دستورات توقف ضرر بالای خط مقاومت باشند. این کار به محافظت از سرمایه در برابر افزایش احتمالی قیمت کمک میکند.

در مورد مثلث متقارن، که نشان دهنده تعادل بین خریداران و فروشندگان است، تشخیص جهت احتمالی حرکت بعدی دشوارتر است. در این حالت، استفاده از دستورات توقف ضرر در هر دو طرف الگو و همچنین تعیین حد سود (Take Profit) برای محافظت از سودهای کسب شده، میتواند به مدیریت ریسک کمک کند.

علاوه بر این، تحلیلگران توصیه میکنند که سرمایهگذاران همیشه به نسبت ریسک به سود (Risk/Reward Ratio) توجه داشته باشند و سعی نمایند در معاملات خود، نسبتی بیش از 1 به 2 را هدف قرار دهند. این بدان معناست که برای هر واحد ریسک پذیرفته شده، حداقل دو واحد سود انتظار میرود.

شاخص حجم معاملات

شاخص حجم معاملات، یکی از مهمترین ابزارها برای تحلیلگران بازارهای مالی به شمار میرود، به ویژه هنگام بررسی الگوهای نموداری مانند الگوی مثلث Triangle که در سه دسته صعودی، نزولی و متقارن طبقهبندی میشود. این الگو به تحلیلگران کمک میکند تا نقاط عطف احتمالی بازار و جهت آینده قیمتها را پیشبینی کنند.

در میان سه نوع الگوی مثلث، حجم معاملات نقش کلیدی را ایفا میکند. در طول تشکیل الگو، انتظار میرود که حجم معاملات کاهش یابد. این امر نشاندهنده کاهش علاقه و نبود توافق بین خریداران و فروشندگان است، که منجر به کاهش نوسانات قیمت در طول زمان میشود. اما، نقطه عطف در تحلیل الگو مثلث، لحظه شکست (Breakout) است. در این لحظه، انتظار میرود حجم معاملات به طور قابل توجهی افزایش یابد. این افزایش حجم نشاندهنده تایید حرکت قیمت و افزایش اعتماد تحلیلگران و سرمایه گذاران به جهت جدید بازار است.

به طور خلاصه، شاخص حجم معاملات در تحلیل الگوی Triangle، به عنوان یک سیگنال تاییدی برای شکستهای قیمتی عمل میکند و میتواند به تحلیلگران کمک کند تا تصمیمات سرمایه گذاری محکمتر و دقیقتری اتخاذ نمایند. توجه به حجم معاملات در زمان شکست، میتواند تفاوت بین یک سیگنال واقعی و یک هشدار کاذب را مشخص کند، به همین دلیل، تحلیل حجم معاملات باید جزء لاینفک هر استراتژی تحلیل تکنیکال باشد.

سخن پایانی

«الگوی مثلث چیست؟» Triangle Patterns نقش کلیدی در تحلیل تکنیکال بازارهای مالی ایفا میکنند. این الگوها، که شامل مثلثهای صعودی، نزولی و متقارن هستند، به معاملهگران کمک میکنند تا با درک بهتر روندهای بازار، تصمیمات آگاهانهای اتخاذ نمایند. این الگوها، با نشان دادن نقاط حمایت و مقاومت، و همچنین ارائه پیش بینیهایی درباره جهت حرکت قیمتها، ابزارهای قدرتمندی در دست معاملهگران هستند.

با این حال، همانطور که در این مقاله بررسی شد، مهم است که معاملهگران به یاد داشته باشند که استفاده از الگوهای مثلثی به تنهایی کافی نیست و باید همراه با سایر ابزارهای تحلیلی و در نظر گرفتن شرایط بازار انجام گیرد. تحلیل تکنیکال، هنر تفسیر بازار است و استفاده مؤثر از الگوهای مثلثی نیازمند تمرین، صبر و دقت است.

در نهایت، معاملهگرانی که میخواهند از الگوهای مثلثی بهرهمند شوند، باید به یاد داشته باشند که مدیریت ریسک و تنظیم استراتژیهای خروج به هنگام شناسایی این الگوها، اهمیت بالایی دارد. با درک دقیق و استفاده هوشمندانه از الگوهای مثلثی، معاملهگران میتوانند در پیش بینی حرکتهای آینده بازار گامهای مؤثری بردارند و سودآوری خود را بهبود بخشند.

سوالات متداول

چگونه میتوان الگوی مثلث را شناسایی کرد؟

برای شناسایی این الگو، نیاز به دقت در مشاهده نمودار قیمتی دارید. این الگو با اتصال نقاط در بالاترین قله ها به یک خط روند صعودی و اتصال نقاط پایینترین دره ها به یک خط روند نزولی به وجود میآید. هنگامی که خطوط روند به هم میرسند و مثلثی شکل میگیرد، الگوی مثلث شناسایی میشود.

بهترین نقطه برای ورود و خروج از سهم بر اساس الگو مثلث چه هستند؟

پس از ورود سهم به محدوده نوسانی، باید حجم معاملات و نسبت خریدار و فروشنده به دقت مورد بررسی قرار گیرد. علاوه بر این، به وسیله سایر ابزارها و اندیکاتورهای تکنیکال میتوان سیگنال مناسب برای خرید و فروش سهم در جریان تشکیل این الگو را شناسایی کرد.

آیا الگوی مثلث به تنهایی کافی است؟

هرچند الگوی مثلث یک الگوی قوی و معتبر است، اما باید توجه داشت که تحلیل تکنیکال یک علم پیچیده است و نباید بر اساس یک الگو به تنهایی تصمیمگیری کنید. برای موفقیت در تجارت معاملاتی، معاملهگران باید از ترکیب متدها و ابزارهای مختلف تحلیل تکنیکال استفاده کنند. همچنین، نیاز به مطالعه بازار، پیشبینیها، و شناسایی فرصتهای معاملاتی وجود دارد.

آیا Triangle Pattern برای تمام معاملهگران مناسب است؟

بله، این الگوی برای تمام معاملهگران، از مبتدی تا حرفهای، مناسب است. این الگو یک ابزار تحلیل تکنیکال معتبر است که میتواند در تمامی سطوح تجارت معاملاتی مفید باشد. با مطالعه و آموزش درست، معاملهگران میتوانند از این الگو به عنوان یکی از ابزارهای اصلی خود برای تحلیل بازارها استفاده کنند.

آیا تمام الگوهای کلاسیک ادامه دهنده هستند؟

درود بر شما دوست عزیز

خیر، الگوهای کلاسیک می توانند به صورت بازگشتی نیز باشند و یا روند معکوس شود.

فرق بین الگوی مثلث با سه گوش چی هست ؟

درود بر شما دوست عزیز

منظور از الگوی سه گوش همان الگوی مثلث است با این تفاوت که در الگوهای کلاسیک یک الگوی دیگر با نام پرچم سه گوش وجود داردکه از قوانین الگوهای پرچم پیروی می کند.

آیا شاخص قابل اعتمادی واسه سنجش حجم معاملات وجود داره؟

درود مهدی جان

حجم معاملات یا Volume با همین نام در همه پلتفرم هایی نظیر تریدینگ ویو که چارت ها را نمایش می دهند قابل مشاهده هستند.

این حجم ها بسته به اینکه از چه صرافی، بروکر یا کارگزاری گرفته شده باشند قابل اعتماد و استناد هستند.