در دنیای پرتلاطم بازارهای مالی، که هر لحظه با اطلاعات جدید و تغییرات قیمتی روبرو میشویم، تحلیلگران و سرمایهگذاران به دنبال ابزارهای قدرتمندی هستند که به آنها در تصمیم گیریهای بهتر کمک کند. یکی از این ابزارهای کاربردی و موثر، مفهوم نقاط پیوت Pivot در تحلیل تکنیکال است که به عنوان چراغ راهی برای درک بهتر نقاط حمایت و مقاومت عمل میکند. این روش، با استفاده از دادههای گذشته بازار، به تحلیلگران این امکان را میدهد که نقاط کلیدی را شناسایی کرده و بر اساس آن، استراتژیهای معاملاتی خود را تنظیم کنند.

پیوتها به عنوان مرزهایی میان تغییر روند قیمتها شناخته میشوند و به معاملهگران اجازه میدهند تا با دقت بیشتری نقاط ورود و خروج به بازار را تعیین کنند. در این مقاله، با نگاهی عمیقتر به این ابزار مفید، شما را با چگونگی تشخیص و انواع آن در تحلیلهای تکنیکال آشنا خواهیم کرد تا در نهایت، توانایی شما در تصمیم گیریهای مالی با اطمینان بیشتری همراه باشد.

نقاط پیوت Pivot چیست؟

پیوت (Pivot) یا نقاط چرخش قیمت در نمودارهای قیمتی به نقاطی گفته میشود که تغییرات پتانسیلی در رفتار قیمت را نشان میدهند و در تحلیل تکنیکال از اهمیت بالایی برخوردارند. این نقاط به عنوان شاخصهایی برای تعیین سطوح حمایت و مقاومت در نظر گرفته میشوند و میتوانند به معاملهگران کمک کنند تا تصمیمات بهتری در مورد خرید و فروش اتخاذ نمایند.

محاسبه پیوتها معمولاً بر اساس میانگین قیمت بالاترین، پایینترین، و قیمت پایانی دوره قبلی انجام میشود. از این نقاط به عنوان مبنایی برای تعیین سطوح مختلف حمایت و مقاومت استفاده میشود که میتوانند در پیش بینی حرکات آتی قیمت مفید باشند. معاملهگران از این نقاط برای شناسایی نقاط عطف احتمالی در بازار و تعیین استراتژیهای معاملاتی خود استفاده میکنند.

به طور مثال، اگر قیمت بالاتر از نقطه pivot حرکت کند، میتوان آن را نشانهای از روند صعودی تلقی کرد و در صورتی که قیمت زیر این نقطه حرکت کند، ممکن است نشانهای از روند نزولی باشد. بنابراین، این نقاط میتوانند در تعیین نقاط ورود و خروج به بازار، تعیین حد سود و حد ضرر، و مدیریت ریسک به معاملهگران کمک کنند. استفاده از این ابزار به همراه سایر ابزارهای تحلیل تکنیکال میتواند به معاملهگران کمک کند تا با دقت بیشتری حرکات آینده قیمت را پیشبینی کنند. در واقع، این نقاط به دو دسته تقسیم میشوند:

-

پیوت ماژور

حتی معاملهگران تازهکار نیز با نگاهی به نمودار قیمت، به راحتی کف و سقفی که باعث حرکت شدید قیمت در جهت عکس شده را تشخیص میدهند. به این نقطه بازگشت، محور اصلی گفته میشود. این نقاط بسیار ارزشمند هستند و تحلیلگران میتوانند از این نقاط چرخش قیمت برای ترسیم خطوط روند و الگوهای قیمت استفاده نمایند.

-

پیوت مینور

نقاط چرخش قیمت دیگری نیز وجود دارند که در نهایت، به حرکتهای اصلاحی کوچک یا یک روند خنثی منجر میشوند. نقاط پیوت مینور در نمودارهای با دوره زمانی کوچک به فراوانی قابل مشاهده هستند زیرا نوسانات کاذب و متقاطع بیشتر در نمودارهای میان روزی روی میدهند. به دلیل آنکه نقاط بازگشتی مینور قدرت زیادی برای تغییر روند و ایجاد حرکات قابل توجه قیمت ندارند، الگوهای قیمت و خطوط روند به دست آمده از آنها اعتبار چندانی ندارند. به همین خاطر، معامله گران باید به دورههای زمانی مناسب برای کاهش درصد خطای تحلیل رجوع کنند.

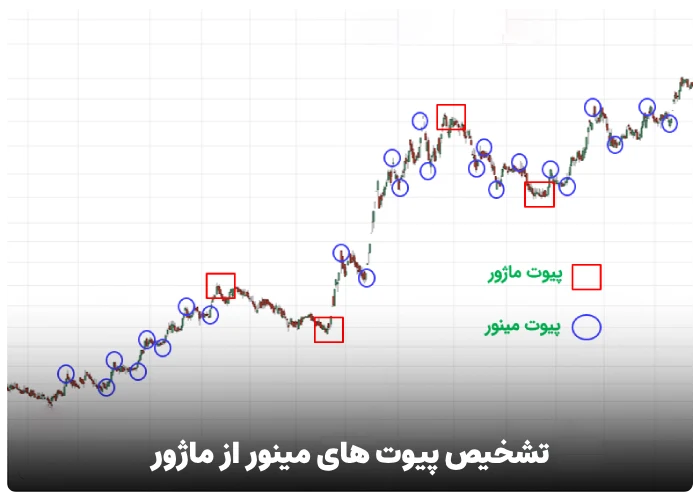

تشخیص پیوت های مینور از ماژور

حال که با مفاهیم اصلی پیوت های ماژور و مینور آشنا شدیم، باید ببینیم که چگونه میتوانیم این نقاط را از یکدیگر تشخیص دهیم. از آنجا که نقاط چرخش قیمت کاملاً به قیمت وابسته هستند، تشخیص چشمی و مقایسه ذهنی سطوح بر اساس قدرت حرکتهای بعدی قیمت ممکن خواهد بود. اما این کار به تجربه کافی در تحلیل تکنیکال نیاز دارد.

از این رو، یک روش ترکیبی مطرح شده که شامل دو ابزار بازگشتی فیبوناچی و اندیکاتور مکدی است. حتی معاملهگران متوسط و مبتدی نیز میتوانند به راحتی این سطوح را تشخیص دهند. در حقیقت، اگر سطوح کف یا سقف نمودار دارای این دو ویژگی باشند، به احتمال زیاد با یک پیوت ماژور مواجه خواهیم شد.

بیشتر بخوانید: آموزش سطوح فیبوناچی در تحلیل تکنیکال ارز دیجیتال و بازار فارکس به زبان ساده

اندیکاتور تشخیص پیوت ماژور

برای تشخیص پیوت ماژور، از اندیکاتور مکدی MACD استفاده میشود که معمولاً یک فاز مثبت یا منفی را در این اندیکاتور در نظر میگیرد. سپس بالاترین یا کمترین قیمت در این زمینه را به عنوان نقطه چرخش قیمت ماژور در نظر میگیرد.

پیوت ماژور میتواند شامل مفاهیم قله و دره باشد و معمولاً به عنوان نقطه عطف روند محسوب میشود. در یک نقطه چرخش قیمت ماژور، تغییر جهت روند و بازگشت بخش بزرگی از مسیر قبلی وجود دارد که ممکن است به خاطر انتشار یک خبر، وقوع رویدادی سیاسی یا اقتصادی یا برخورد قیمت با سطوح حمایت و مقاومت باشد. تمام قلهها و درههای نمودار که در آنها بازار به طور چشمگیری تغییر کرده، محورهای اصلی نامیده میشوند. در پیوت ماژور، قیمت باید بخش بزرگی از مسیر گذشته خود را بازگردد.

شناسایی درست مفهوم pivotهای مینور و ماژور مزیتهای اساسی زیادی دارد. در صورتی که سطوح ماژور به درستی شناسایی شوند، میتوانیم از آنها برای شناسایی دقیق روندهای اصلی بازار استفاده کنیم. پیوت های مینور نوسانات مقطعی و ناشی از هیجانات بازار هستند. اگر بتوانیم این دو نوع نقاط چرخش قیمت تشخیص دهیم، درگیر هیجانات بازار نشده و در بازار، اقدامات احساسی انجام نمیدهیم. شناخت صحیح و درست این نقاط میتواند به ما کمک کند تا حد ضررهای ایمن و مطمئنی را تعیین کنیم.

در حقیقت، انتخاب نسبت ضرر و زیان مناسب اولین گام برای رسیدن به موقعیتی منطقی و اصولی است. درک نقاط ماژور اصلی در بسیاری از تکنیکهای معاملاتی نظیر الگوهای کلاسیک، الگوی هارمونیک و موج میتواند بسیار مفید و موثر باشد. شناسایی درست نقاط ماژور میتواند معاملهگر را از سردرگمی در بازار نجات دهد.

انواع نقاط چرخش قیمت (Pivot)

نقطه پیوت یا چرخش قیمت زمانی ایجاد میشود که یکی از نیروهای تقاضا و یا عرضه بر دیگری غالب شود. این نقاط انواع مختلفی دارند که در ادامه به تعدادی از آنها اشاره میکنیم:

1. پیوت قیمتی

نقطه چرخش قیمت در نمودار به نقطهای اطلاق میشود که بازار به میزان مشخصی در یک جهت حرکت کرده و پس از رسیدن به سقف یا کف، با روند نسبتاً قوی در جهت مخالف حرکت میکند. نقاط پیوت (Pivot) در الگوهای پرایس اکشن کاربرد فراوانی دارند. اگر قیمت به اندازه سه کندل حرکت کرده و پس از تشکیل یک کندل بازگشتی، دوباره با همان شرایط در جهت عکس حرکت کند، یک نقطه پیوت قیمتی یا همان نقطه بازگشت قیمت ایجاد میشود. تنها راه تشخیص این نوع نقاط چرخش قیمتی، به صورت چشمی بوده و به ابزار تحلیلی خاصی نیاز ندارد.

2. پیوت محاسباتی

این نوع از نقطه pivot بر اساس دادههای قیمتی و فرمولهای ریاضی محاسبه میشود و تغییرات قیمتی در آن نقشی ندارد. حاصل این محاسبات چند عدد است که از آن به عنوان سطوح حمایت و مقاومت آینده بازار استفاده میشود. اعتبار این نمودارها به دوره زمانی نمودار و دادههای قیمتی وابسته است که در مدت زمان مشخصی معتبر بوده و با تشکیل کندلهای جدید، تمام این سطوح بهروزرسانی میشوند. پیوتهای محاسباتی انواع مختلفی دارند که در اینجا، به تعدادی از آنها اشاره میکنیم:

-

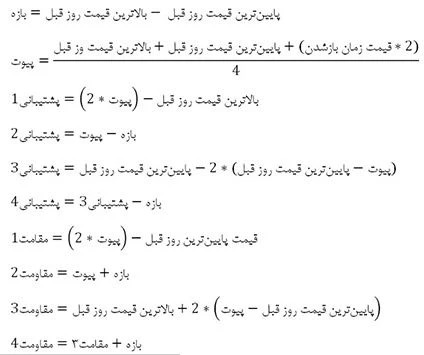

پیوت وودی (Woodies)

پیوت وودی، یکی از ابزارهای محبوب در تحلیل تکنیکال، به منظور شناسایی نقاط حمایت و مقاومت در بازارهای مالی استفاده میشود. این روش، که بر اساس محاسبات ریاضی استوار است، سطوح قیمتی مهم را بر اساس دادههای قیمتی دورههای گذشته، مانند حداکثر، حداقل، و قیمت بسته شدن، تعیین میکند.

نقطه چرخش قیمت وودی در مقایسه با سایر روشهای محاسبه Pivot، وزن بیشتری به قیمت بسته شدن اختصاص میدهد و به همین دلیل، در بازارهایی که قیمت بسته شدن اهمیت زیادی دارد، کاربردیتر است. استفاده از این ابزار میتواند به معاملهگران کمک کند تا با دقت بیشتری نقاط ورود و خروج به معاملات را تعیین نمایند و استراتژیهای معاملاتی خود را بر اساس سطوح کلیدی بازار تنظیم کنند.

-

خطوط کاماریلا (Camarilla)

پیوت کاماریلا توسط نیکولاس اسکات در دهه ۱۹۸۰ معرفی شد. پیوت کاماریلا اغلب شبیه به پیوت وودی است چون هر دو سیستم برای محاسبه سطح پشتیبانی و مقاومت کلیدی، از قیمتهای پایانی روز قبل استفاده میکنند. تفاوت اصلی سیستم کاماریلا این است که تکنیکهای آن بر اساس سیستمی بوده که از ۹ سطح قیمت استفاده میکند.

-

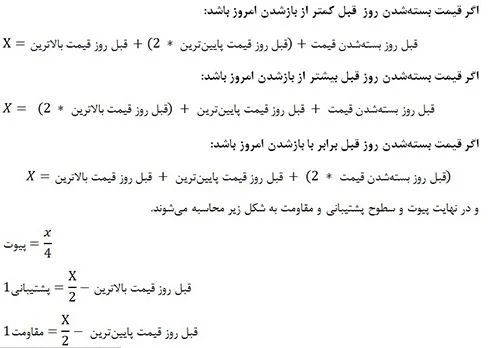

پیوت دیمارک (Demark)

پیوت دیمارک توسط تاجر مشهور تام دیمارک معرفی شده، که سالها به خاطر ارائه تکنیکهای نوآورانه در تجزیه و تحلیل تجاری مشهور بوده است. این ابزار کمی نسبت به سایر نقاط چرخش قیمت متفاوت بوده چون به ارتباط بین قیمت باز و بسته شدن بازار وابسته است.

در محاسبه خطوط کاماریلا، ناحیه کلیدی مانند PP وجود ندارد اما به خاطر اینکه در محاسبه این خطوط، تعداد نواحی مقاومت و حمایت محاسبه شده میتواند قدرت روند را مشخص کند، از این طریق میتوانیم معاملات خود را به طور دقیق انجام دهیم. در واقع، وقتی که قیمت به سطوح 3 الی 4 برسد، در درجه اول نشاندهنده قدرت روند و تحرک قیمتی بالا است.

لازم به ذکر است که محاسبه گرههای نقطه Pivot، شاخصهای پیش فرض در بیشتر پلتفرمهای تحلیلی هستند و حتی اگر آنها را نداشته باشیم، میتوانیم آنها را به طور رایگان از منابع مختلف دانلود و نصب کنیم. در حال حاضر، در بسیاری از استراتژیهای معاملاتی، پیوتها به عنوان ابزار اصلی در کنار مواردی مانند خطوط روند، میانگین متحرک MA و غیره مورد استفاده قرار میگیرند.

نحوه محاسبه نقاط پیوت Pivot

- Pivot Point (PP) = High+Low+Close/3

- R1 = (2*PP)-Low

- R2= PP+(High-Low)

- S1 = (2*PP)-High

- S2 = PP-(High-Low)

اگر قیمت بالاتر از نقطه PP باشد، روند صعودی خواهد بود و لازم است بر اساس واکنشهای قیمت نسبت به سطوح مقاومتی، به دنبال موقعیت خرید باشیم. در این فرمول، R همان سطوح مقاومتی و نقطه S همان نواحی حمایتی نمودار است.

نحوه انجام معامله با پیوتها

در صورتی که برای انجام معاملات روزانه، به شاخصی برای تصمیم گیری نیاز داشته باشیم، میتوانیم از نقاط چرخش قیمت استفاده کنیم. ویژگی اصلی پیوت در تحلیل تکنیکال این است که نسبت به تغییرات قیمت واکنش نشان میدهد؛ بنابراین، میتوان از آن برای تشخیص روند استفاده کرد. اصولاً در دو حالت میتوانیم از پیوت در تحلیل تکنیکال استفاده کنیم:

- انجام معامله در زمان رد شدن از pivot: برای انجام معامله در این حالت، باید حد ضرری تعیین کنیم که پایینتر از پیوت است و قیمت هدف را در سطح بالاتر قرار دهیم.

- انجام معامله در طول روند: برای انجام معامله در این زمان، که به عنوان زمان استراحت نیز شناخته میشود، سطوح مقاومت اهمیت پیدا میکنند. فرض کنید هدف ما معامله در محدوده مقاومت سطح ۲ باشد. در این حالت، باید مقاومت سطح ۱ و سطح ۳ به ترتیب حد ضرر و قیمت هدف باشند.

نقاط پیوت چه چیزی را به ما نشان میدهند؟

پیوت شاخص روزانه برای معاملات آتی، سهام و کالاها است. بر خلاف دادههای نوسانی و میانگینهای دیگر، پیوت در طول روز ثابت است. این بدان معناست که معاملهگران میتوانند از آن برای پیشبرد اهداف خود و تنظیم یک برنامهریزی مناسب استفاده کنند. به عنوان مثال، معاملهگران میدانند که اگر قیمت به پایینتر از پیوت سقوط کند، در جلسه معاملاتی فروش را انتخاب میکنند و در مقابل، اگر قیمت به بالاتر از پیوت صعود کند، خرید را انتخاب مینمایند. سطوح حمایت و مقاومت نیز میتوانند نشان دهنده نقطه ضرر و قیمت هدف باشند.

محدودیتهای پیوت

نقطه پیوت بر اساس فرمولهای سادهای محاسبه میشود. بنابراین، با وجودی که پیوت برای عدهای مفید است، برای بسیاری نیز کارایی چندانی ندارد. هیچ تضمینی وجود ندارد که قیمتها در اطراف نقطه پیوت نوسان پیدا کنند. بسیاری اوقات، بازار از چنین الگویی پیروی نمیکند. به همین خاطر، ترکیب پیوت و اندیکاتورهای دیگر روشی معمول برای ارزیابی است که معاملهگران معمولاً از آن استفاده میکنند چون با این روش، دادهها مطمئنتر بوده و میتوانیم استدلال بهتری از وضعیت بازار داشته باشیم.

مزایای استفاده از نقاط پیوت (Pivot)

- سادگی و کاربرد آسان: نقاط پیوت از طریق فرمولهای مشخصی که دادههای بازار روزانه را به کار میگیرند، محاسبه میشوند. این سادگی باعث میشود تا حتی افراد تازهکار نیز بتوانند بدون نیاز به تجهیزات یا دانش فنی پیچیده، از آنها استفاده کنند. این قابلیت دسترسی ساده، نقاط پیوت را به یک ابزار محبوب در بین معاملهگران تبدیل کرده است.

- پیش بینی حمایت و مقاومت: نقاط پیوت به عنوان سطوح کلیدی شناخته میشوند که در آن قیمت ممکن است تغییر جهت دهد. با شناسایی این سطوح، معاملهگران میتوانند نقاط ورود و خروج معاملاتی مطلوب را تعیین کرده و استراتژیهای معاملاتی خود را بهینهسازی کنند.

- چند منظوره بودن: از آنجایی که نقاط پیوت (Pivot) بر پایه محاسبات ریاضی هستند، آنها میتوانند در هر بازار مالی که دادههای قیمتی دارد، مورد استفاده قرار گیرند. این امر باعث میشود تا معاملهگران در بازارهای مختلف بتوانند از مزایای نقاط پیوت بهرهمند شوند.

- تعیین روند: نقاط پیوت میتوانند در تعیین روند کلی بازار کمک کنند. اگر قیمت بالاتر از نقطه pivot حرکت کند، ممکن است نشاندهنده یک روند صعودی باشد، در حالیکه حرکت قیمت زیر نقطه پیوت میتواند نشانهای از روند نزولی باشد.

معایب استفاده از نقاط پیوت Pivot

- تاخیر در اطلاعات: چون نقاط پیوت بر اساس دادههای گذشته محاسبه میشوند، ممکن است در پیشبینی تغییرات ناگهانی بازار کمتر موثر باشند. این مسئله میتواند در بازارهای پرنوسان چالشبرانگیز باشد.

- احتمال خطا در تشخیص: سطوح حمایت و مقاومت که توسط نقاط پیوت تعیین شدهاند، ممکن است در شرایط بازار خاصی شکسته شوند. این امر میتواند باعث شود معاملهگران تصمیمات نادرستی بگیرند که منجر به ضرر مالی شود.

- وابستگی به تنظیمات: کارایی نقاط پیوت (Pivot) به شدت به تنظیمات و پارامترهای انتخابی وابسته است. استفاده از تنظیمات نامناسب میتواند به نتایج نادرست منجر شود و بهینه سازی این تنظیمات ممکن است برای معاملهگران کمتجربه دشوار باشد.

- نیاز به ترکیب با سایر ابزارها: برای افزایش دقت پیش بینیها، معمولاً توصیه میشود که نقاط pivot با سایر ابزارهای تحلیل تکنیکال مانند اندیکاتورها، الگوهای نموداری و تحلیل حجم ترکیب شوند. این میتواند فرآیند تحلیل را پیچیدهتر کند و نیازمند دانش و تجربه بیشتری است.

نقاط پیوت و سطوح حمایت و مقاومت

نقاط پیوت و سطوح حمایت و مقاومت، ابزارهای مهمی در تجزیه و تحلیل فنی بازارهای مالی هستند که معاملهگران برای شناسایی سطوح کلیدی قیمتی و تصمیمگیریهای معاملاتی از آنها استفاده میکنند. پیوت نقطهایست که در آن جهت حرکت قیمت میتواند تغییر کند. محاسبه این نقطه معمولا با استفاده از میانگین قیمت بسته شدن، بالاترین قیمت و پایینترین قیمت در یک دوره زمانی مشخص صورت میگیرد.

سطوح حمایت سطوحی هستند که در آنها قیمت معمولا از افت بیشتر جلوگیری میکند. به بیان دیگر، سطح حمایت سطحی است که در آن علاقه خرید به اندازه کافی زیاد بوده تا از کاهش بیشتر قیمت جلوگیری کند. از سوی دیگر، سطوح مقاومت سطوحی هستند که در آنها قیمت معمولا از افزایش بیشتر جلوگیری میکند. سطح مقاومت نشان دهنده نقطهایست که در آن فشار فروش به اندازه کافی زیاد میشود تا از رشد بیشتر قیمت جلوگیری کند.

تجزیه و تحلیل نقاط pivot و سطوح حمایت و مقاومت میتواند به معاملهگران کمک کند تا مکانهای مناسب برای ورود به معاملات و همچنین خروج از آنها را شناسایی کنند. این ابزارها میتوانند در تعیین نقاط توقف ضرر و هدف گذاری سود نیز مفید باشند. استفاده صحیح از این ابزارها میتواند به معاملهگران کمک کند تا استراتژیهای معاملاتی خود را بهینهسازی کرده و از معاملات موفقتری بهرهمند شوند. اما مهم است که توجه داشته باشیم این ابزارها تضمینی برای موفقیت نیستند و باید در کنار سایر عوامل تحلیلی و شرایط بازار مورد استفاده قرار گیرند.

استراتژیهای معاملاتی با استفاده از پیوت پوینت

استراتژیهای معاملاتی با استفاده از نقاط چرخش قیمت، ابزاری قدرتمند برای تشخیص حمایتها و مقاومتها در بازارهای مالی هستند. این نقاط، که بر اساس فرمولهای ریاضی و از دادههای قیمتی دورههای قبلی محاسبه میشوند، میتوانند نقاط عطف مهمی را در نمودار قیمتی نشان دهند. در اینجا به بررسی چند استراتژی معاملاتی مبتنی بر نقاط pivot میپردازیم:

- استراتژی معاملاتی برگشتی: این استراتژی بر پایه تشخیص نقاطی است که در آن احتمال برگشت قیمت وجود دارد. معاملهگران به دنبال شناسایی الگوهای کندلی مانند چکش (Hammer) یا ستاره دنبالهدار (Shooting Star) در نزدیکی نقاط پیوت حمایت یا مقاومت هستند. هنگامی که این الگوها تشخیص داده میشوند، میتوانند نشانهای از این باشند که بازار در حال آماده سازی برای حرکت در جهت مخالف است. این استراتژی بیشتر برای معاملهگران روزانه و کوتاه مدت مناسب است.

- استراتژی شکست: این استراتژی بر روی تشخیص لحظاتی تمرکز دارد که قیمت از نقاط مقاومت یا حمایت قوی عبور میکند و نشان دهنده شروع یک روند جدید است. شکست موفقیت آمیز اغلب با افزایش حجم معاملات همراه است، که این نیز یک تایید بیشتر برای معاملهگران محسوب میشود. پس از شکست، نقطه شکسته شده ممکن است به عنوان سطح جدید حمایت یا مقاومت عمل کند. معاملهگران میتوانند از این اطلاعات برای تنظیم استراتژیهای ورود و خروج خود استفاده نمایند.

- استفاده از پیوت پوینتها به عنوان حد ضرر و سود: این رویکرد به معاملهگران کمک میکند تا ریسک خود را مدیریت کنند و از سودهای احتمالی حداکثر استفاده را ببرند. با تنظیم حد ضرر زیر یک سطح حمایت مهم یا بالای یک سطح مقاومت مهم، معاملهگران میتوانند از خود در برابر حرکات ناگهانی بازار محافظت کنند. همچنین، تعیین حد سود بر اساس نقاط پیوت (Pivot) بعدی میتواند به معاملهگران کمک کند تا سودهای خود را در نقاط منطقی و مستند جمع آوری نمایند.

- ترکیب پیوت پوینتها با سایر اندیکاتورها: این استراتژی به معاملهگران اجازه میدهد تا دیدگاههای خود را با استفاده از اطلاعات از چندین منبع تحلیلی تقویت کنند. به عنوان مثال، تایید یک نقطه Pivot حمایت با یک خط میانگین متحرک صعودی یا یک سیگنال خرید از RSI میتواند به معاملهگران اطمینان بیشتری برای ورود به معامله بدهد. استفاده همزمان از اندیکاتورها میتواند به کاهش سیگنالهای اشتباه و افزایش احتمال موفقیت معاملات کمک کند.

سخن پایانی

«پیوت در تحلیل تکنیکال چیست؟» نقاط چرخش قیمت بر اساس محاسبات ساده به دست میآیند و برای تعدادی از معاملهگران مناسب و تعدادی نیز آن را نامناسب میدانند. نمیتوان با اطمینان پیش بینی کرد که قیمت کجا متوقف میشود، کجا معکوس میشود یا حتی کجا به سطوح نشان داده شده در نمودار میرسد. گاهی اوقات قیمت در همان سطح نوسان دارد. بنابراین، مانند تمام اندیکاتورها، نقاط pivot باید به عنوان بخشی از استراتژی معاملاتی در نظر گرفته شوند و به تنهایی، کاربرد چندانی ندارند.

همانطور که گفتیم، سیستمهای پیوت پوینت مختلفی وجود دارد. نحوه محاسبه این نقاط در انتخاب هر یک از این سیستمها از اهمیت زیادی برخوردار است. بسیاری از پلتفرمهای نمودار این کار را برای ما انجام میدهند. ما به سادگی میتوانیم نشانگر نقطه پیوت را به نمودار اضافه کرده و تنظیمات مورد نظر را اعمال کنیم.

سوالات متداول

پیوت در تحلیل تکنیکال چیست؟

پیوت نقطهای در نمودار قیمت است که در آن رفتار بازار تغییر میکند و روند قیمت از صعودی به نزولی یا برعکس تغییر میکند. این نقاط به عنوان سطوح حمایت و مقاومت مهم شناخته میشوند و میتوانند در پیشبینی حرکات آینده قیمت مفید باشند.

چگونه میتوان پیوتها را در نمودار قیمت پیدا کرد؟

نقاط چرخش قیمت را میتوان با استفاده از روشهای مختلفی شناسایی کرد، از جمله تجزیه و تحلیل نمودارهای قیمت، استفاده از اندیکاتورهای فنی مانند میانگین متحرک، RSI، و MACD، یا با استفاده از فرمولهای ریاضی مخصوصی که نقاط پیوت روزانه، هفتگی یا ماهانه را محاسبه میکنند.

نقاط pivot چگونه میتوانند در تصمیم گیریهای معاملاتی کمک کنند؟

نقاط پیوت میتوانند به عنوان سطوح حمایت و مقاومت عمل کنند. معاملهگران میتوانند از این نقاط برای تعیین نقاط ورود و خروج استفاده کنند، محل قرار دادن دستورات توقف ضرر را تعیین کنند، و به عنوان هدف برای سودبرداری بهره ببرند.