استاپ هانت چیست؟ روش های جلوگیری از گرفتار شدن در استاپ هانتینگ چیست؟ چگونه تشخیص دهیم گرفتار Stop hunt شدهایم؟

استاپ هانت (Stop hunt) یا استاپ فیشینگ در بازارهای مالی مانند فارکس یا کریپتو استراتژی محسوب میشود که با هدف مجبور کردن مشارکت کنندگان بازار به خروج از پوزیشنهای خود به وجود آمده است. برای انجام این کار، تریدرهای بزرگ (نهنگها) قیمت دارایی را به سمتی سوق میدهند که در آنجا تعداد زیادی از تریدرها استاپ لاس (Stop loss) خود را تعیین کردهاند. در زبان انگلیسی معنی هانت، شکار است که با ترکیب کلمه Stop hunt، معنای شکار استاپ (حد ضرر) را تداعی میکند.

اما دلیل علاقه نهنگها به استاپ هانت چیست؟ فعال شدن حد ضررهای تعیین شده از سوی تریدرهای کوچک باعث تلاطم بازار میشود که به دنبال آن نه تنها فرصت کسب درآمد از پوزیشنها به نهنگها داده میشود بلکه فرصتی برای ورود به پوزیشن جدید نیز فراهم میگردد. زمانی که استاپ هانت رخ میدهد، کسانی که به دنبال نقطه ورود به سهام مورد نظر هستند، فرصت را غنیمت میشمارند.

به طور کلی بدون وجود اوردرهای Stop loss، تکیه به استراتژی استاپ هانتینگ غیرممکن است. فرض کنید حد ضرر مانند ماشهایست که پس از فعال شدن، باعث ایجاد واکنشهای زنجیرهای در میان سایر تریدرها میشود.

دلیل اهمیت استاپ فیشینگ چیست؟ اصطلاح استاپ فیشینگ به استاپ هانت اشاره دارد و زمانی که حد زیان تعداد زیادی تریدر در یک نقطه فعال شود، بازار بریک اوت (Breakout) ناگهانی انجام میدهد که در آن شاهد کندلهای بزرگ در بازههای زمانی کوتاه هستیم. به این نمودارهای شمعی بزرگ و خطرناک، کندلهای استاپ زن گفته میشود.

کندلهای استاپ زن در استاپ هانت میتوانند به راحتی استاپهای شما را شکار کنند. چنین تله صعودی یا نزولی به نهنگها یا افرادی که در پشت استاپ هانتینگ قرار دارند یک برد سریع میدهد.

افتتاح حساب در بروکر پی سی ام با کمترین اسپردها

اما نگران نباشید، استراتژیهایی وجود دارند که تریدرها با تکیه به آن میتوانند از تله نزولی یا شکار شدن توسط نهنگها جلوگیری کنند. همراهی با نهنگها در این مسیر دشوار است، اما اولویت همه تریدرها باید جلوگیری از ضرر در چنین شرایطی باشد. در ادامه مقاله به بررسی دقیق تکنیکهای شکار حد ضرر یا استاپ هانتینگ و روشهای مقابله با آن خواهیم پرداخت.

استراتژی استاپ هانتینگ چیست؟

همانطور که اشاره شد، استاپ هانتینگ استراتژی است که نهنگها با آن بازار مالی را بازی میدهند. فعال کردن حد زیان پوزیشن های تریدرها در یک بازه زمانی کوتاه باعث ایجاد نوسانات شدیدی در بازار میشود. گاهی نوسانات ناشی از این حرکت آنچنان شدید است که بریک اوت گستردهای را مشاهده خواهیم بود.

استاپ هانت استراتژی است که تریدرهای بزرگ (Whale) در بازارهای مالی مانند فارکس و به خصوص کریپتو برای شکار استاپ سایر تریدرها استفاده میکنند. با فعال شدن تمام حد زیان و سودها، بازار دچار تغییر جهت میشود و به تدریج به روند عادی خود بازمیگردد. حقیقت این است ترس و طمع در قرار دادن تله صعودی یا حتی تله نزولی توسط نهنگها اهمیت زیادی دارد.

زمانی که یک نهنگ تعداد زیادی اوردرهای Stop loss را نزدیک یک سطح قیمتی مثل حمایت یا مقاومت مشاهده کند، بازار را در جهت استاپها هدایت میکند. این وضعیت باعث خروج برخی تریدرها از بازار میشود. در شرایطی که طمع بازار زیاد و تعداد پوزیشنهای ضریب اهرمی سنگین باشد، جلوگیری از استاپ هانت چالش برانگیز است.

واقعیت این است که چنین استراتژی در ضریب اهرمی مانند مارجین یا فیوچرز موثرتر عمل میکند. هرچه پوزیشنهای اهرمی بیشتر باشد، شکار نهنگها نیز بزرگتر و حرکت بازار شدیدتر خواهد بود. البته حجم معامله و نقد شوندگی بازار مورد نظر نهنگها نیز حائز اهمیت است. در بازارهایی که تعداد پوزیشنهای ضریب اهرمی بالا باشد و حجم نقد شوندگی پایین باشد، استاپ هانت باعث نوسانات شدیدی میشود که جلوگیری از ضرر برای بسیاری از تریدرها غیرممکن است.

همچنان شاخص ترس و طمع یکی از فاکتورهای مهم در تعیین حد سود (Take profit) و حد زیان (Stop loss) به شمار میرود و به این دلیل اهمیت دارد که هر چه طمع بازار بیشتر باشد، حد سود دورتر خواهد بود. شکار حد زیان تریدرها عملی است که در آن حجم معامله و پرایس اکشن به ما میگویند استاپ شما ممکن است در سطح حمایت یا مقاومت فعال شود. استاپ هانت فقط در جهت رو به پایین نیست و حتی در روند نزولی نیز شاهد آن هستیم.

بیشتر بخوانید: شاخص ترس و طمع چیست؟

حد زیان چیست؟

ابتدا باید به این سوال پاسخ دهیم که استاپ چیست؟ استاپ نقطهایست که تریدر از معامله خارج میشود. گاهی این خروج همراه با سود و گاهی ضرر است. حد زیان (Stop loss) یک حالت سفارش است که نسبت به حالتهای سفارش رایج مانند سفارش محدود یا لیمیت اوردر (limit order) از شرایط پیچیدهتر پیروی میکند. در یک سفارش محدود، ما با تعیین یک قیمت هدف و مقدار سهام، اقدام به جمع کردن سفارشهای فعال میکنیم.

اما در حالت حد زیان، تریدر با قرار دادن یک شرط برای زمانی که قیمت سهام یا کوین کریپتو به سطح مورد نظر میرسد، بروکر یا صرافی اقدام به خرید یا فروش دارایی مورد نظر کند. از این نوع سفارش برای تعیین حد سود نیز استفاده میشود که کاربردهای متعددی دارد. هدف اصلی تعیین حد زیان، جلوگیری از ضرر است.

به طور خلاصه، حد ضرر را میتوان هم در بازار صعودی و هم روند نزولی به کار گرفت. در بازار صعودی از حد زیان برای تعیین سفارش فروش دارایی استفاده میشود و در بازار نزولی که ما در پوزیشن Short قرار داریم، در خرید دارایی کاربرد دارد.

استاپ اوت (Stopped Out) چیست؟

زمانی یک سفارش حد ضرر اجرا شود (با توجه به شرط تعیین شده)، میگوییم پوزیشن استاپ اوت شده است. اما علت نامگذاری استاپ اوت چیست؟ این اصطلاح در بازار مالی زمانی به کار میرود که کاربر برای محافظت از داراییهای خود و جلوگیری از ضرر، یک حد زیان تنظیم کرده است و با فعال شدن آن، تریدر از بازار به صورت خودکار یا دستی خارج میشود.

استراتژی استاپ هانت چگونه کار میکند؟

این حقیقت که استاپ هانت با فعال کردن حد زیان میتواند باعث حرکت سریع قیمت یک دارایی شود، باعث شده تا بسیاری از تریدرها درگیر این استراتژی شوند. نوسان قیمت برای تریدرها مفید بوده چرا که موقعیتهای سودآوری در آن نهفته است.

برای مثال، تصور کنید قیمت سهام یک شرکت در سطح 50.36 دلار معامله میشود و به نظر میرسد که سقوط بیشتری خواهد داشت. در این شرایط، بسیاری از تریدرها برای جلوگیری از زیان، حد ضرر خود را زیر سطح 50 دلار، مثلا در 49.99 دلار تنظیم میکنند. این حد ضرر یک استاپ اولیه برای جلوگیری از زیان بیشتر است که در زیر ناحیه حمایت واقع شده است.

اگر قیمت سهام مورد نظر به زیر 50$ کاهش پیدا کند، تریدرها در انتظار سیل عظیمی از سفارشهای فروش ناشی از فعال شدن حد زیان خواهند بود. این موضوع حرکت سریع یا شارپ نزولی سهام را در پی دارد که باعث سقوط هرچه بیشتر قیمت میشود. با رسیدن قیمت به سطوح پایینتر، برخی از تریدرها که نسبت به وضعیت پیش آمده آگاهی بیشتری دارند، از این فرصت استفاده کرده و از آن سودهای زیادی کسب میکنند.

توجه داشته باشید که هدف استاپ هانت فقط محدود به حد ضررهای تعیین شده در موقعیتهای معاملاتی با اهرم نیست، بلکه شامل معاملات اسپات نیز میشود. اما اگر طمع بازار برای افزایش قیمتها زیاد باشد و بسیاری از تریدرها از معاملات اهرمی برای کسب سود استفاده کنند، استاپ هانتها ضربه بزرگتری به بازار وارد میکنند.

اکنون که میدانیم شکار حد زیان چگونه کار میکند، باید ببینم راه کسب منفعت نهنگها از استاپ هانت چیست؟ نهنگها وقتی از تأثیر استاپ هانتینگ مطمئن باشند، میتوانند به راحتی از فعال شدن این حد ضررها بهره ببرند. در مثال بالا، در صورتی که نهنگها وارد پوزیشن شورت شوند و استراتژی استاپ هانت را اجرا کنند، سود زیادی برداشت خواهند کرد.

اما روش ایمنتری نیز برای این تریدرها وجود دارد. آنها از وضعیت به وجود آمده آگاه هستند، بنابراین با سقوط ناگهانی قیمت، از تخفیفهای به دست آمده در قیمت سهام یا کوینهای کریپتو نهایت بهره را میبرند و پس از فعال شدن حد ضررهای کاربران، بازار به آرامی به روند و جهت اصلی خود بازمیگردد.

بیشتر بخوانید: اسپات تریدینگ یا معاملات اسپات چیست و چه تفاوتی با فیوچرز دارد؟

نحوه ارزیابی استاپ هانت

به عبارت دیگر چگونه میتوانیم بگوییم یک استاپ هانت موفق بوده است؟ زمانی که یک استاپ هانتینگ رخ دهد، هرچه تعداد حد زیانهای فعال شده بیشتر باشد، پرایس اکشن نوسانات بیشتری را به ما نشان میدهد که در نتیجه آن بازار مالی ضربه بیشتری را متحمل میشود. استاپ هانتینگ یک استراتژی مشخص و آسان است. هر دارایی با حجم بازار و نقد شوندگی کافی در یک ناحیه معاملاتی و در بین خطوط حمایت و مقاومت، بالا و پایین میرود.

وقتی روند دارایی مورد نظر صعودی پیش بینی میشود، تریدرها با توجه به نقطه ورود به بازار، حد ضرر خود را در زیر سطح مقاومت تعیین میکنند. در حالت برعکس یعنی روند نزولی، نقاط اولیه حد ضرر در بالای سطح حمایت خواهند بود. در این بین، تریدرهای بزرگتر (مانند حقوقیها) به دنبال اضافه کردن یا خارج شدن از پوزیشنی هستند که بتوانند با تکیه بر پرایس اکشن و حجم معامله، شرایط اجرای استاپ هانت را فراهم کنند.

این اتفاق معمولا با افزایش حجم معاملات و حرکت قیمت به یک سمت خاص در نمودارهای قیمتی بازار مالی قابل تشخیص است. برای مثال در پرایس اکشن قیمت یک سهم ممکن است همراه با افزایش حجم و قبل از بریک اوت، دو بار از حمایت پرش کند. برخی از تریدرهای کوچکتر ممکن است سعی کنند از این رفتار استاپ هانت به نفع خود بهره ببرند.آنها از نوسانات ایجاد شده در بلند مدت کسب سود میکنند.

بسته به استراتژی معاملاتی شما و اندیکاتورهای تکنیکالی که استفاده میکنید، میتوانید در حرکت استاپ هانت به سمت پایین یک پوزیشن شورت ایجاد کنید، یا میتوانید دارایی مورد نظر را در قیمت پایینتر خریداری کنید.

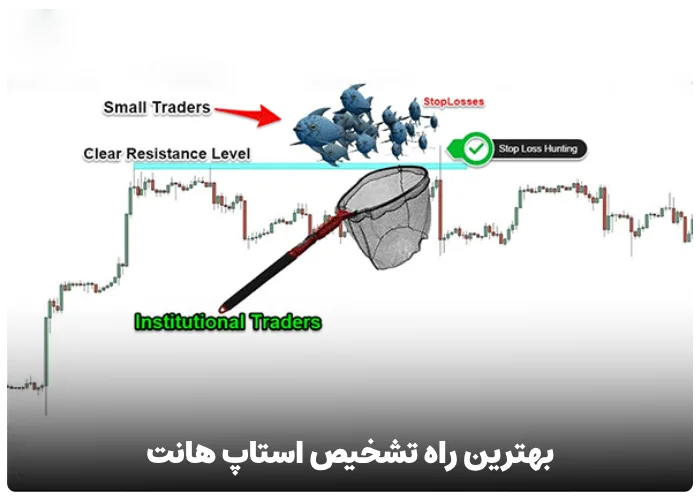

بهترین راه تشخیص استاپ هانت

واقعیت این است که شما تا زمانی که در آن گرفتار نشده باشید نمیتوانید از وجود آن آگاه شوید. استاپ هانتینگ زمانی رخ میدهد که در سطح حمایت یا مقاومت بریک اوت رخ دهد. همچنین رفتار استاپ هانت در بازارهای مالی مانند کریپتو و فارکس یکسان است.

بریک اوت های جعلی (Fake breakout) یکی از راههای تشخیص استاپ هانتهای فعال بازار است. آسانترین راه تشخیص استاپ چیست؟ در چارتهای قیمتی، اگر شاهد افزایش حجم معاملات هستید، بدانید که یک نهنگ یا گروهی از آنها در تلاش هستند تا بازار را به یک جهت خاص هدایت کنند. در گام بعد تعداد زیادی حد ضرر فعال میشود که بازار با حجم زیادی سفارش فروش مواجه خواهد شد.

در این لحظه نهنگها نهایت بهره را در پوزیشنهای شورت خود میبرند و پس از کند شدن حرکت شارپی قیمت به سمت پایین، فشار خرید افزایش پیدا میکند که نهنگها در اینجا نیز با بستن پوزیشنهای Short، همراه بازار وارد پوزیشن خرید میشوند. البته همراهی کردن با نهنگها در چنین استراتژی چندان آسان نیست و نمیتوان همگام با آنها، از این وضعیت بهره برد چرا که در این شرایط بازار آن چنان متلاطم و سریع میشود که تصمیم گرفتن برای انجام حرکت بعدی در لحظه چالش برانگیز خواهد بود.

بهترین راه نجات از استاپ هانت چیست؟

دنبال کردن دست نهنگها در استاپ هانت کار مشکلی است بنابراین جلوگیری از گرفتار شدن در دام آنها بهترین کاری است که هر تریدر میتواند برای حفظ سرمایه خود انجام دهد. استاپ هانت نیز مانند سایر حالتهای سفارش خرید و فروش در بازار هستند. بنابراین یکی از کلیدهای ایجاد یک استراتژی استاپ هانت آگاهی از خوشههای سفارشهای حد زیان در یک محدوده قیمتی خاص است.

وقتی یک نهنگ بداند بخش بزرگی از مشارکت کنندگان بازار حد ضرر خود را در یک ناحیه قیمتی خاص متمرکز کردهاند، از این فرصت بهره خواهد برد. اصولا سفارشهای حد ضرر (stop loss) به دو دلیل عمده در یک ناحیه خاص جمع میشوند:

- الگوی بازار به شکلی حرکت میکند که مردم استاپ اولیه خود را نزدیک سطوح مشابه در نظر میگیرند. مثلا عمده تریدرها از استاپ فیبوناچی در یک ناحیه خاص استفاده میکنند.

- علاوه بر این، دلایل دیگری نیز در تأثیرگذاری قیمتهای روند وجود دارد. اعداد رند مثل 50، 10، 100 و مانند آن را به راحتی میتوان به خاطر سپرد به همین دلیل حجم سفارشهای حد ضرر در این سطوح قیمتی انباشت میشوند.

عجیب نیست اگر بگویم تاریخچه قیمتی و الگوهای بازار باعث میشود بسیاری از تریدرها در مورد بازار به دیدگاه یکسانی برسند.

به عنوان مثال در نمودار بیت کوین در تایم فریم 4 ساعته، قیمت این رمز ارز از ماه می 2023 تا ژوئن 2023 بدون جهت در حال حرکت بوده است. در این تصویر محدوده حمایت قیمتی ترسیم شده است. با توجه به حمایت ترسیم شده، معامله گران در این محدوده اقدام به خرید کرده و حد ضرر خود را زیر سطح قرار می دهند.

اما با توجه به چارت بالا، دیده می شود که قیمت پس از برخورد به محدوده حمایتی در تاریخ 4 ژوئن یکی پس از دیگری حد ضرر معاملهگران را فعال میکند و به اصطلاح آنها را از بازار خارج میکند و پس از آن در تاریخ 16 ژوئن به حرکت صعودی خود که انتظار معامله گران بود ادامه میدهد. میتوان گفت در مثال بالا، استراتژی استاپ هانتینگ به دلیل شرایط و الگوی بازار ایجاد شده است. بازار بدون روند و خنثی این فرصت را برای نهنگها فراهم کرده تا از وضعیت به نفع خود بهره ببرند.

در نمونه دیگر، زمانی که ساختار و الگوهای بازار در نزدیکی یک قیمت رند شکل میگیرند، فرصتی برای استاپ هانت فراهم خواهد شد. در جولای سال 2023، مقاومت بیت کوین در نزدیکی قیمت 30,000$ قرار داشت. از این رو تریدرهایی که در پوزیشن فروش قرار داشتند، حد ضرر خود را در نزدیکی این قیمت قرار دادهاند تا یادآوری آن راحتتر باشد. در آن دوره، تعداد زیادی استاپ فعال شد که در پی آن، قیمت به طور ناگهانی و برای مدتی کوتاه افزایش یافت. در بخش بعدی، به بررسی سه استراتژی کلیدی برای جلوگیری از گرفتار شدن در دام استاپ هانت خواهیم پرداخت.

یافتن سایر اوردرهای حد زیان

مسلما در اولین گام اگر خودتان را در جای آن نهنگ قرار دهید میتوانید نگاه بهتری به بازار داشته باشید. از نگاه یک نهنگ این سوال مطرح است که بهترین سطح قیمتی برای استاپ هانت چیست؟ شما به عنوان یک تریدر باید به دنبال محلهای انباشت سفارشهای حد ضرر باشید. البته، الگوهای بازار میتوانند به شما در شناسایی قربانیان بالقوه کمک کنند.

برای یک لحظه دست از معامله بردارید و به چارت نگاه کنید، واضحترین الگویی که به ذهنتان میرسد در استاپ هانت چیست؟ الگوها که در آنها سطوح حمایت و مقاومت وجود دارند، احتمالاً بهترین مکانها برای شکار شما خواهند بود. این مسئله به اعتبار این سطوح قیمتی و شناسایی آنها توسط اکثریت تریدرها برمیگردد.

در نمودار قیمت اتریوم بالا در تایم فریم روزانه در سال 2023، اتریوم پس از یک رشد 100 درصدی و خوب، وارد فاز اصلاح شد. در این اصلاح سطح حمایتی قیمت ترسیم شده و انتظار خریداران این است که قیمت پس از برخورد به این سطح به روند صعودی خود ادامه میدهد. به همین دلیل، با خرید اتریوم در این ناحیه، تریدرها حد ضرر خود را پایینتر از سطح حمایتی تنظیم میکنند.

در این شرایط با نفوذ قیمت به پایین محدوده حمایتی، حد ضرر معامله گران به صورت کامل زده شده و حجم زیادی از خریداران از بازار خارج میشوند. در این شرایط نهنگهای بازار موقعیتهای فروش خود را بسته و منتظر ادامه روند صعودی قیمت اتریوم خواهند ماند.

اولین استراتژی برای جلوگیری از استاپ هانت دانستن حرکت دیگران در قرار دادن سفارش حد ضرر است. زمانی که از این موضوع مطلع شدید، مطمئن شوید حد ضرر خود را در پایینتر از سایر تریدرها قرار دادهاید. وقتی استاپ شما به درستی تنظیم شده باشد، بازار در این وضعیت به اندازه کافی برای رسیدن به سطح شما حرکت نمیکند در نتیجه شکار نمیشوید.

پرهیز از تنظیم حد ضرر در اعداد رند

قبلا درمورد علاقه تریدرها به قرار دادن استاپ بر روی اعداد رند اشاره شد. تریدرها این کار را انجام میدهند تا به خاطر سپردن آن و ارزیابی ریسک در طول روز آسان باشد. در پرایس اکشن و تحلیل تکنیکال نیز اعداد رند از نظر روانشناسی یکی از نقاط اولیه تغذیه استاپ هانت به شمار میروند. مسلما شما باید استاپ خود را با فاصله از این نقاط تعیین کنید تا توسط نهنگها شکار نشوید.

برای مثال، اگر قصد خرید بیت کوین را در محدوده قیمت 30,000$ دارید، حد ضرر شما باید از این سطح قیمتی فاصله داشته باشد تا از ایمنی آن مطمئن شوید. البته فاصله آن نباید چنان زیاد باشد که نسبت پاداش به ریسک شما تحت تاثیر قرار گیرد. بیت کوین سابقه حرکت 5 تا 10 درصد در یک روز را دارد به همین دلیل باید اصول تنظیم حد ضرر و حد سود نیز در آن رعایت شود.

به معامله خود فضای تنفس بدهید

برای لحظاتی دست نگه دارید و کمی نفس بکشید. آیا متوجه حرکت سینهتان در هنگام تنفس هستید؟ بازار مالی نیز از همین قافیه پیروی میکند. اگر حد ضرر شما بسیار نزدیک باشد، حتی نوسانات رایج بازار نیز میتواند باعث شکار شما شود. بهترین راه برای ارزیابی و تشخیص میزان حرکت نوسانات بازار استفاده از اندیکاتور ATR است.

اعمال این اندیکاتور بر روی چارت با تنظیم دوره 14 به شما کمک میکند تا میانگین حرکت قیمت را در 14 واحد زمانی قبل به دست بیاورید. خروجی این اندیکاتور برحسب واحد قیمت است. در بازار کریپتو اگر در کریپتوکارنسیهای با حجم بازار بالا در حال فعالیت هستید، مد نظر قرار دادن 1 واحد ATR میتواند به شما سرنخهایی برای تنظیم حد زیان در زیر سطح حمایت فراهم کند.

اما اگر بر روی کوینهای با حجم بازار کمتر فعالیت دارید (حتی سهام با حجم بازار پایین در فارکس)، ریسک شکار شدن در استاپ هانت بسیار بیشتر خواهد بود. از این رو استفاده از 2 واحد ATR در زیر حمایت به نظر منطقی است. استفاده از استاپ ATR به شما کمک میکند تا در دام استاپ هانت گرفتار نشوید و شانس بیشتری برای معاملات سودآور داشته باشید.

روش های جلوگیری از گرفتار شدن در استاپ هانت

ممکن است این سوال پیش بیاید که همه این کارها را انجام دادهام اما دلیل گرفتار شدنم در استاپ هانت چیست؟ اگر در بازارهای مارجین یا فیوچرز فعالیت دارید، توصیه میشود از اهرم های بالا استفاده نکنید. ضریب اهرمی بالا در استاپ هانت کاملا برعلیه شما عمل میکند حتی استفاده از حالت Cross نیز گاهی میتواند کل سرمایه شما را در خطر قرار دهد.

به شبکههای اجتماعی و نظرات سایر تریدرها توجه کنید. هر چه مردم بیشتری در مورد یک سطح قیمتی خاص صحبت کنند، کسب سود از آن مشکلتر و ریسک آن بیشتر خواهد بود. در تاریخچههای قیمتی در بازار مالی به دنبال استاپ هانت مشابه باشید. گاهی بررسی میزان تاثیر یک استاپ هانت به شما سر نخهایی برای تنظیم حد زیان میدهد.

حتی استفاده از استاپ فیبوناچی و تعیین حد ضرر پایینتر از آن میتواند شما را از خطر حفظ کند. در بازارهای مالی گاهی گفته میشود باید ببینید تریدرهای معمولی چه کاری انجام میدهند و شما دقیقا برعکس آن را دنبال کنید. با این که این حرف همیشه درست نیست اما دیدگاه مناسبی از نقطه ورود و حد زیان در اختیار شما قرار میدهد.

دریافت تاییدیه قبل از ورود به معامله میتواند به عنوان یک فیلتر اضافه عمل کند. نقاط شروع معاملات را به دقت بررسی کنید. اندیکاتورها، حرکت پرایس اکشن، جو روانی بازار و انتظارات همگی اهمیت دارند. آخرین نکته قبل از ورود به پوزیشن معاملاتی این است که اگر معاملهای بسیار خوب به نظر میرسد و احتمال کسب سود از آن بالاست، مسلما باور کردن آن نیز باید دشوار باشد. کشف موقعیتهای معاملاتی سودده کار آسانی نیست. اگر برای همه واضح باشد نباید روی آن حساب کنید.

آیا بروکرها استاپ های من را شکار میکنند؟

سوالی که ممکن است در ذهن شما باقی مانده باشد این است که وقتی با یک کارگزاری یا صرافی کریپتو کار میکنیم، آیا ممکن است آنها حد زیان من را فعال کنند و من متضرر شوم؟ حقیقت این است که برخی از کارگزاری و صرافیها این کار را انجام میدهند. در واقع آنها در نقش تریدرهای بزرگ ظاهر میشوند و با جابهجا کردن بازار، منجر به فعال شدن حد زیان شما خواهند شد. توصیه ما این است که در انتخاب کارگزاری و صرافی کریپتو دقت کنید.

سخن پایانی

«استاپ هانت به چه معناست؟» معنی هانت در بازار مالی این است که گروهی از تریدرها به دنبال شکار دیگران هستند. استاپ هانت یکی از روشهایی است که نهنگها اقدام به شکار معاملهگران کوچک میکنند. نهنگها با توجه به قدرت مالی که در اختیار دارند میتوانند با هل دادن بازار به یک سمت، حد ضرر سایر تریدرها را شکار کنند که باعث حذف آنها از بازار میشود.

فعال شدن تعداد زیادی سفارش حد ضرر انباشت شده در یک ناحیه باعث حرکت شارپی قیمت میشود که نهنگها علاوهبر ورود به پوزیشن شورت و استفاده از سقوط قیمت، از ورود در قیمتهای پایینتر و بازگشت بازار به سمت بالا نیز کسب سود میکنند. شما میتوانید با تنظیم هوشمندانه حد ضرر، از افتادن در دام استاپ هانت جلوگیری کنید.

سوالات متداول

استراتژی استاپ هانت چیست؟

استاپ هانت یک استراتژی در بازارهای مالی است که تلاش می کند تا در موقعیت های مختلف، معامله گران را از بازار خارج کند. این موضوع با رساندن و عبور قیمت از یک سطح مهم در بازار رخ می دهد که عمده ی استاپ لاس ها در آن سطوح فعال می شوند.

چگونه می توان یک استاپ هانت را شناسایی کرد؟

شکست های جعلی یا fake break out ها و راه های تشخیص آنها یکی از راه های اصلی برای شناسایی رخدادهای استاپ هانت روی چارت های قیمتی است.

برای جلوگیری از افتادن در دام استاپ هانت چه باید کرد؟

استفاده از اندیکاتورهای مختلف مانند ATR و استفاده از روش های شناسایی شکست های جعلی یا فیک بریک اوت ها می تواند به تریدرها در جلوگیری از گرفتار شدن در دام استاپ هانت کمک کند.

باسلام خیلی مفید بود.آیا اندیکاتوری برای هشدار استاپ هانت وجود داره؟ با سپاس

سلام سپاس از همراهی شما

بله از اندیکاتورهای تکنیکال می تونید استفاده کنید