الگوی کنج چیست و انواع آن کدامند؟ نحوه معامله با انواع الگوهای کنج چگونه است؟

یکی دیگر از الگوهای مورد استفاده در تحلیل تکنیکال الگوی کنج یا الگوی گُوِه است که با نام انگلیسی آن، یعنی الگوی وِج (Wedge) نیز شناخته میشود. الگوی کنج هم در دسته الگوهای بازگشتی و هم در دسته الگوهای ادامه دهنده قرار میگیرد؛ به همین دلیل، قاعدهای کلی در مورد آن وجود ندارد. ظهور این الگو در نمودار قیمت به معنی پایان یافتن روند فعلی است.

زمانی که با چنین الگویی روبرو میشویم، نشاندهنده این است که معاملهگران هنوز در حال تصمیمگیری در مورد این نکته هستند که در مرحله بعد، جفت ارز را کجا و چگونه معامله کنند.

انواع الگوی کنج Wedge در تحلیل تکنیکال

همان طور که گفته شد، الگوی گوه انواع گوناگونی دارد که هم در دسته الگوهای کلاسیک بازگشتی و هم در دسته الگوهای کلاسیک ادامه دهنده قرار میگیرند. لازم است دقت داشته باشیم که این الگوها را با هم اشتباه نگیریم زیرا که چگونگی معامله با الگوی کنج بازگشتی و الگوی کنج ادامه دهنده کاملا با هم تفاوت دارند.

برای اینکه انواع الگوی وج را با هم اشتباه نگیریم، از عنوان الگوی کنج افزایشی و الگوی کنج کاهشی برای الگوهای بازگشتی و از عنوان الگوی کنج صعودی و الگوی کنج نزولی برای الگوهای ادامه دهنده استفاده میکنیم. بنابراین، به طور دقیق، چهار نوع الگوی کنج وجود دارد:

- الگوی کنج افزایشی بازگشتی

- الگوی کنج کاهشی بازگشتی

- الگوی کنج صعودی ادامه دهنده

- الگوی کنج نزولی ادامه دهنده

سرمایه گذاری با سود بالا در پی سی ام بروکرز

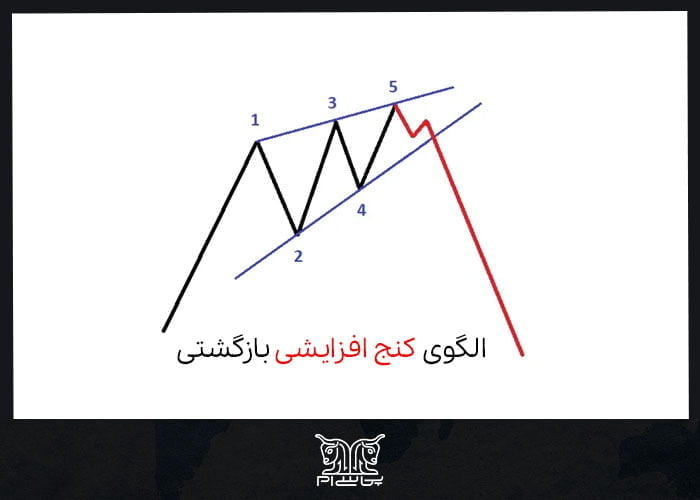

الگوی کنج افزایشی بازگشتی

همانطور که پیشتر گفته شد، الگوی کنج wedge افزایشی به عنوان یک الگوی کلاسیک بازگشتی در نظر گرفته میشود. پس هنگام روبرو شدن با این الگو باید انتظار تغییر و بازگشت روند قیمت را داشته باشیم. الگوی کنج افزایشی در طول روند صعودی ایجاد میشود. در نتیجه، شاهد تغییر روند از صعودی به نزولی خواهیم بود.

ساختار الگو شامل 5 حرکت یا 5 موج میشود که بسیار مهم است آنها را به خاطر بسپاریم تا در تحلیل الگو و معامله با الگوی گوه افزایشی، به خوبی عمل کنیم. نحوه تشکیل این الگوی افزایشی در نمودار قیمتی به صورت زیر است:

- حرکت اول شامل یک موج بلند صعودی است که طول آن از نظر قیمتی، نسبت به موجهای قیمتی دیگر بلندتر است.

- حرکت دوم یک روند نزولی ایجاد میکند که تقریبا تا وسط حرکت اول باز میگردد.

- حرکت سوم شامل یک موج صعودی دیگر است که تا مقداری بالاتر از سقف موج اول ادامه مییابد.

- در حرکت چهارم، روند نزولی دوباره شکل میگیرد که تقریبا تا وسط موج نزولی دوم ادامه پیدا میکند.

- و در نهایت، حرکت پنجم آخرین مرحله از ساختار این الگوی افزایشی است که با یک روند صعودی دیگر در ارتفاعی بالاتر از دیگر امواج تشکیل میشود.

اگر خطی را مماس با قلهها و خط دیگری را مماس با درهها رسم کنیم، میتوانیم کُنج را در الگو ترسیم کرده و به تحلیل تکنیکال بپردازیم.

قواعد مهم برای اطمینان از اعتبار الگوی کُنج افزایشی

مانند سایر الگوهای بازگشتی، نظیر الگوی سر و شانه، برای اینکه از اعتبار الگوی وج افزایشی و صحت تشکیل آن اطمینان حاصل کنیم، باید به نکاتی در مورد ساختار این الگو توجه داشته باشیم. این نکات بیشتر در تحلیل تکنیکال پیشرفته و الیوتی مورد بررسی قرار میگیرد؛ اما در اینجا، برخی از آنها را مورد بررسی قرار میدهیم:

- موج اول حتما باید بلندترین موج باشد.

- موج سوم نباید کوتاهترین موج از نظر قیمتی باشد.

- شیب هر دو خط الگو رو به سمت بالا است، یعنی اگر کُنج الگو را با خطوط مماس با قلهها و درهها رسم کنیم، هر دو روندی افزایشی دارند.

- موج دوم و چهارم با هم تداخل دارند. در این مورد، اگر خط افقی را از شروع موج دوم رسم کنیم، این خط موج چهارم را قطع خواهد کرد.

بیشتر بخوانید: آموزش الگوی سر و شانه در تحلیل تکنیکال و نحوه تشخیص الگو

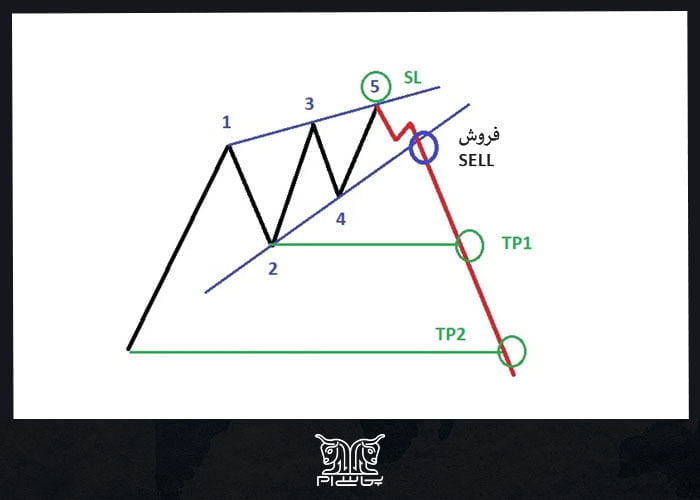

نحوه معامله با الگوی کنج افزایشی بازگشتی

همان طور که گفتیم، بعد از تشخیص این الگو، باید منتظر یک روند نزولی باشیم. در واقع، کنجی که در این الگو رسم میشود، افزایشی است اما روند قیمت رو به کاهش خواهد بود. از آنجا که قیمت رو به کاهش است، لازم است پیش از روبرو شدن با کاهش شدید قیمت، وارد موقعیت فروش شویم. پس در معامله با استفاده از الگوی گوه صعودی، به سراغ ناحیه مناسب برای ورود به موقعیت فروش میرویم.

اما کدام ناحیه برای فروش در الگوی کنج افزایشی بازگشتی مناسب است؟ پس از موج پنجم و آخر در این الگو، ممکن است بلافاصله روند نزولی ایجاد نشود. پس باید صبر کنیم تا نمودار قیمت خط پایینی الگوی wedge را رو به پایین بشکند. یک کندل کامل زیر خطی شکل میگیرد که حفرهها را به هم متصل میکند. در نتیجه، بعد از شکست خط کنج الگو، بهترین نقطه برای ورود به معامله فروش (SELL) ایجاد میشود.

تعیین حد سود و حد ضرر

برای انجام معاملهای ایدهآل و حساب شده با الگوها، تعیین نقاط حد سود و حد ضرر از اهمیت زیادی برخوردار است. در الگوی گوه افزایشی، حد ضرر بالای موج آخر یا حرکت پنجم در نظر گرفته میشود. برای تعیین حد سود، خطی افقی از موج فرو رفته دوم یا همان حفره اول را به سمت نمودار قیمت رسم کرده و هدف اول را انتخاب میکنیم.

همان طور که در تصویر بالا مشخص است، میزان حد ضرر در برابر حد سود بسیار کمتر بوده و احتمال سیو سود در معامله با الگوی کنج صعودی بسیار زیاد است.

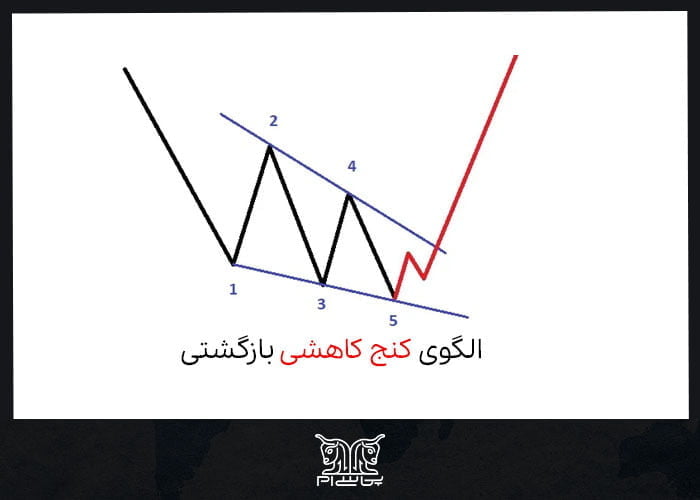

الگوی کنج کاهشی بازگشتی

الگوی کنج نزولی یکی دیگر از انواع الگوهای وج است که در دسته الگوهای کلاسیک بازگشتی قرار میگیرد. با شکلگیری این الگو، انتظار میرود که قیمتها دوباره به سمت بالا بازگردند. الگوی کنج کاهشی در طی یک روند نزولی به وجود میآید.

به عبارت دیگر، پس از یک روند نزولی ساختار الگو شکل میگیرد و در پایان الگو، روند قیمت از روند نزولی به صعودی بازگشت میکند. این الگو از قدرت زیادی برخوردار است و معاملهگران با شناخت و استفاده درست از آن، از معاملات خود در بازارهای مالی، سود بسیار زیادی به دست میآورند. ساختار الگوی wedge کاهشی بازگشتی از 5 موج تشکیل میشود:

- اولین موج بلندترین موج است که در یک روند، نزولی پرشتاب دارد.

- دومین موج با یک حرکت صعودی حدوداً تا وسط موج اول افزایش مییابد.

- سومین موج دوباره روند نزولی را تا حدود وسط موج دوم طی میکند.

- چهارمین موج یک بار دیگر روند صعودی را تا اواسط موج سوم طی میکند.

- بالاخره، در موج پنجم، روند نزولی ایجاد میشود و از موجهای دیگر پایینتر قرار میگیرد.

پنج موج مشاهده شده نشان دهنده الگوی کاهشی وج هستند که در تصویر زیر قابل مشاهده است.

قواعد مهم برای اطمینان از اعتبار الگوی کنج افزایشی

برای اطمینان از اعتبار الگوی کنج کاهشی هم، قوانینی مشابه و عکس الگوی کنج افزایشی وجود دارد. در صورتی که شرایط زیر در الگو حاکم باشد، الگو را درست تشخیص دادهایم:

- اولین موج بلندترین موج باشد.

- سومین موج کوتاهترین موج نسبت به امواج دیگر نباشد.

- شیب دو خط یا کنج الگو باید کاهشی باشد.

- موج دوم و چهارم با یکدیگر تداخل دارند؛ به این معنا که اگر خط افقی از شروع موج دوم کشیده شود، این خط موج چهارم را قطع میکند.

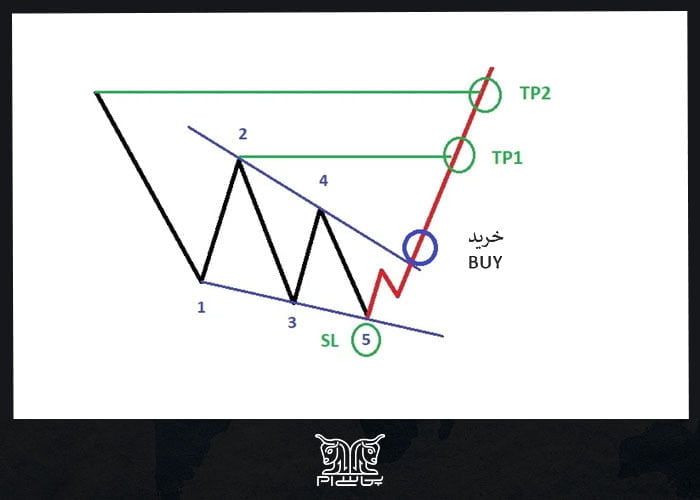

نحوه معامله با الگوی کنج کاهشی بازگشتی

برای معامله با این الگو، که جزء الگوهای بازگشتی است، باید بهترین نقطه برای ورود به معامله خرید را تعیین کنیم زیرا روند قیمت پس از روند نزولی به طور قابل توجهی افزایش مییابد. در نتیجه، با خرید در ناحیه مناسب، میتوانیم به سود زیادی دست یابیم.

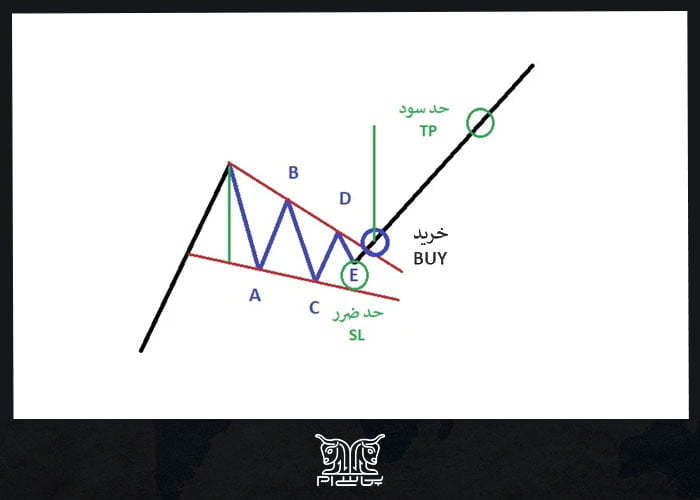

بعد از رسم قسمت کُنج الگو (خطی مماس با نقاط فرو رفته و قلهها)، بهترین نقطه برای ورود به معامله فروش (SELL) را به راحتی پیدا میکنیم. روند صعودی ممکن است بلافاصله شکل نگیرد و بار دیگر کاهش قیمت اندکی داشته باشیم. با این حال، زمانی که روند قیمت، خطی که قلهها را به هم متصل کرده، رو به سمت بالا بشکند، بهترین نقطه برای ورود به معامله خرید ایجاد میشود. در اصطلاح، بعد از شکسته شدن پیوت سقف آخر شروع به خرید میکنیم. در تصویر زیر، میتوانیم درک بهتری از ناحیه شکست کنج به دست آوریم.

تعیین حد سود و حد ضرر

در الگوی کنج کاهشی، حد ضرر زیر موج پنجم و در واقع آخرین موج نزولی الگو تعیین میشود. حد سود هم در راستای آغاز موج سوم یا انتهای موج دوم (در راستای قلهی اول) تعیین میشود. علاوه بر این، ما میتوانیم هدفهای دوم و سوم را نیز تعیین کنیم. برای مثال، میتوان شروع روند یا شروع موج اول را به عنوان هدف دوم یا TP2 در نظر گرفت.

همانطور که گفته شد، معامله با استفاده از این الگو پتانسیل زیادی دارد و ورود هوشمندانه همراه با دید تکنیکال حرفهای میتواند برای معاملهگران بسیار پر سود باشد.

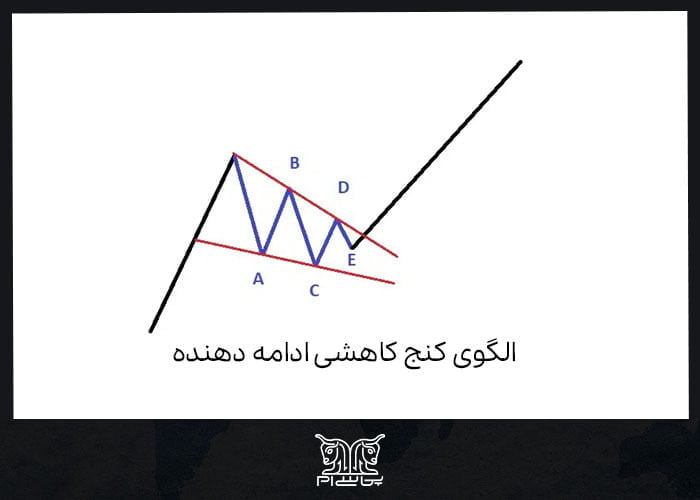

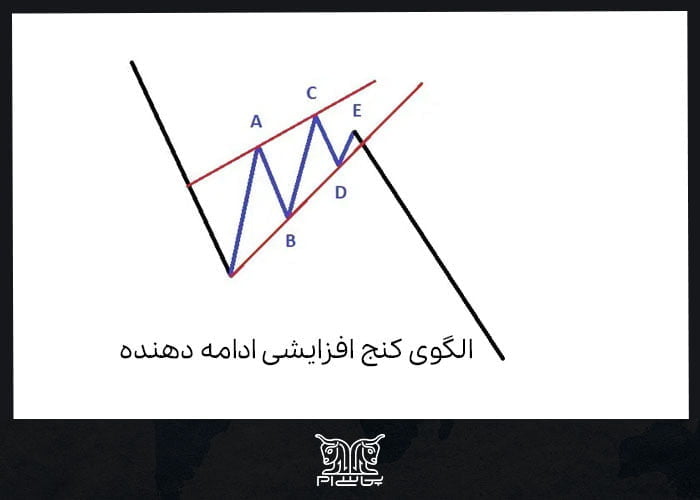

الگوی کنج صعودی

کنج صعودی (Rising Wedge) یکی از انواع الگوهای کنج ادامه دهنده است. ساختار الگو با الگوی وج کاهشی تفاوت دارد. الگوی کنج کاهشی ادامه دهنده نیز در یک روند صعودی شکل میگیرد. مانند دیگر الگوهای گوه، الگوی کنج صعودی نیز از 5 موج یا حرکت تشکیل میشود:

- موج A: این موج نخستین موج نزولی پس از یک روند طولانی صعودی است.

- موج B: در حرکت دوم با یک حرکت صعودی، قیمت افزایش مییابد.

- در حرکت سوم، بار دیگر نمودار قیمت کاهش مییابد و یک موج نزولی شکل میگیرد.

- موج چهارم یک موج کوچک صعودی است.

- در موج آخر هم، یک کاهش قیمت جزئی ایجاد میشود.

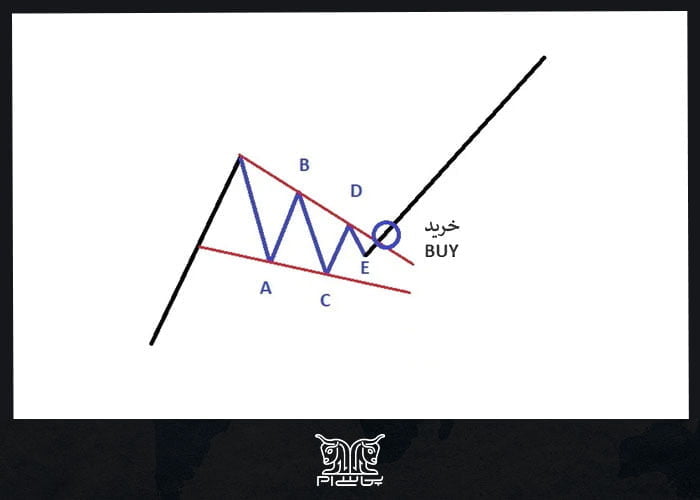

نحوه معامله با الگوی کنج صعودی

برای معامله با الگوی Rising Wedge که در روند صعودی شکل میگیرد، باید به دنبال نقطه مناسب برای خرید برویم. از آنجا که نمودار قیمت پس از تشکیل کامل الگو، به روند صعودی خود ادامه میدهد، در صورت خرید بیشتر، سود بیشتری به دست میآوریم. در این الگوی صعودی ادامه دهنده، بهترین نقطه برای خرید نقطه شکست خط بالای کنج است.

پس از کامل شدن الگو، صبر میکنیم تا نمودار قیمت خط بالای الگو (خطی که قلهها را به هم وصل میکند) را بشکند و هشدار شکست داده شود. بعد از ایجاد یک کندل کامل در بالای الگو، شکست الگوی کنج wedge تایید میشود و زمان ورود به پوزیشن خرید (BUY) مشخص میشود.

تعیین حد سود و حد ضرر

در الگوی کنج صعودی، حد سود به اندازه قله اول تا خط پایین کنج، بالاتر از نقطه خرید، مشخص میشود. 70 تا 100 درصد این اندازه به عنوان هدف اول در معامله با این الگو تعیین میشود. با نگاهی به آغاز روند، میتوانیم به اندازه روند صعودی پیش از الگو، هدف دوم را هم بالاتر از نقطه خرید تعیین کنیم. در الگوی Rising Wedge، حد ضرر زیر موج نزولی آخر یا موج E در نظر گرفته میشود. همان طور که در تصویر زیر مشخص است، در معامله با این الگوی صعودی، نسبت حد سود به حد ضرر بسیار بیشتر است.

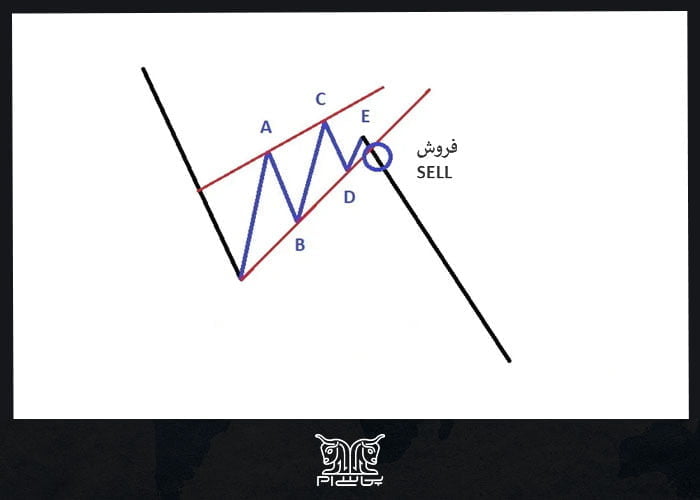

الگوی کنج نزولی

الگوی کنج نزولی (Falling wedge) در دسته الگوهای کلاسیک ادامه دهنده قرار میگیرد. به عبارت دیگر، بعد از تشکیل الگو، روند قیمت به روند قبلی خود ادامه میدهد. الگوی کنج افزایشی ادامه دهنده یا الگوی کنج نزولی در روند نزولی ایجاد میشود؛ یعنی زمانی که نمودار قیمت در حال کاهش است، در صورت مشاهده الگو، انتظار میرود که دوباره به روند نزولی خود ادامه دهد. مانند الگوی وِج افزایشی بازگشتی، الگوی کنج نزولی ادامه دهنده از 5 موج تشکیل شده است:

- اولین موج صعودی بعد از روند بلند نزولی ایجاد میشود.

- موج دوم یک موج نزولی است.

- موج سوم با افزایش قیمت همراه است و بار دیگر روند صعودی آغاز میشود.

- در موج چهارم، قیمت باز کاهش مییابد.

- در آخرین حرکت، یک موج صعودی کوچک شکل میگیرد.

در نهایت، ساختار الگوی Falling wedge کامل میشود و بعد از آن، روند قیمت به کاهش خود ادامه میدهد. همان طور که در تصویر زیر مشاهده میکنید، شیب 2 خطی که سقفها و کفهای الگو را به هم متصل میکنند، رو به بالا و صعودی است.

نحوه معامله با الگوی کنج نزولی

چگونگی معامله با الگوی کنج نزولی ادامه دهنده با الگوی کنج افزایشی بازگشتی تفاوت دارد؛ به این صورت که در الگوی وج نزولی، ما ادامه روند قبلی، و نه بازگشت قیمت، را انتظار داریم. از آنجا که الگوی Falling wedge در یک روند نزولی شکل میگیرد، لازم است پیش از ادامه روند وارد موقعیت فروش شویم تا پیش از ادامه یافتن کاهش قیمت، از معامله خارج شویم.

در الگوی کنج نزولی ادامه دهنده، بهترین نقطه برای فروش ناحیه شکسته شدن کنج است. زمانی که نمودار قیمت خط پایین کنج (خطی که درهها را به هم وصل میکند) را بشکند، بهترین ناحیه برای فروش ایجاد میشود. پس از شکلگیری کامل الگو، باید صبر کنیم تا زیر خطی که درهها را به هم وصل میکند، یک کندل کامل ایجاد شود تا از شکست الگوی wedge اطمینان حاصل کنیم.

تعیین حد سود و حد ضرر

در الگوی کنج نزولی، حد سود به اندازه فاصله حفره اول تا خط بالای کنج (خطی که قلهها را به هم متصل میکند)، زیر نقطه فروش تعیین میشود. حد ضرر نیز بالای موج صعودی آخر یا موج E در نظر گرفته میشود. تعیین نقاط حد سود و حد ضرر در الگوی Falling wedge نشان میدهد که نسبت مقدار سود معامله چقدر بیشتر از حد ضرر است.

سخن پایانی

«الگوی کنج چیست؟» یکی از الگوهای مورد استفاده تحلیلگران در تحلیل تکنیکال الگوهای کنج هستند که میتوانند ادامه دهنده یا بازگشتی باشند. تشخیص این الگوها روی نمودار بسیار سخت است چون شباهت زیادی به الگوهای مثلثی دارند و همیشه به طور کامل شکل نمیگیرند. بنابراین، لازم است که زمان معامله با استفاده از الگوهای وج یا کنج مراقب باشیم و از حجم معاملات به عنوان وسیلهای برای تأیید شکست استفاده کنیم.

سوالات متداول

چه تفاوتی بین الگوی کنج و الگوی مثلث وجود دارد؟

الگوی کنج Wedge یک الگوی برگشتی و الگوی مثلث یک الگوی ادامه دهنده است. اصلیترین تفاوت بین این دو الگو، داشتن خطوط مقاومت افقی در الگوی مثلث است. هر دو الگو میتوانند از طریق شکست الگو یا بازگشت به منطقه شکست معامله شوند.

چگونه میتوان از الگوی کنج در تحلیل تکنیکال استفاده کرد؟

استفاده از الگوی درونده در تحلیل تکنیکال و تحلیل نمودارهای قیمتی به عنوان یک ابزار اصلی استفاده میشود. معاملهگران میتوانند با شناسایی و تأیید الگوهای درونده، نقاط ورود و خروج معاملاتی را تعیین کنند و از این اطلاعات برای بهبود روشها و استراتژیهای بازاریابی استفاده کنند.

چند نوع الگوی کنج Wedge وجود دارد؟

در حالت کلی 4 نوع الگوی کنج وجود دارد که شامل موارد زیر است:

- الگوی کنج افزایشی

- الگوی کنج کاهشی

- الگوی کنج صعودی

- الگوی کنج نزولی